【特集】2019年最強銘柄に学べ、強者が強者たるゆえん

大川智宏の「日本株・数字で徹底診断!」 第22回

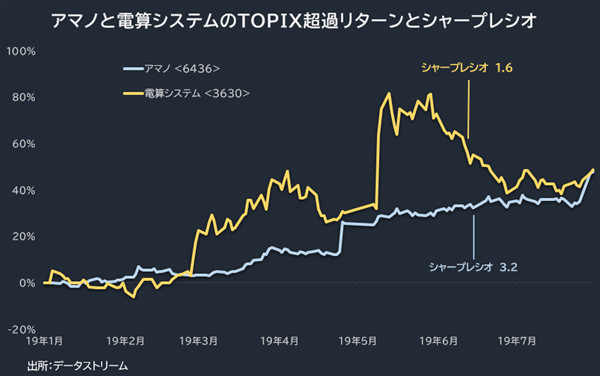

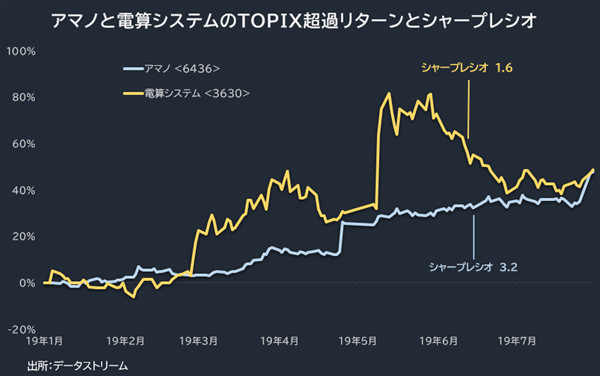

2つの銘柄とも、19年7月末時点でTOPIXを50%程度上回るリターンを上げています。しかし、上のグラフをパッと見て分かるように、両者の大きな違いはその安定性にあります。アマノが淡々とブレずに上昇を見せる一方で、電算システムは大きく乱高下しています。

これをシャープレシオに表すと、アマノの3.2に対して、電算システムは1.6と倍近い開きが出てきます。この値の差の持つ意味の一例は、アマノの場合は基本的に19年始からどのタイミングで買っても、大きく負けることはありません。地味にリターンを積み上げています。

一方、電算システムは、4月にポジションを仕込めれば万々歳ですが、仮に高い超過リターンを上げた5月以降に押し目買いを続けた場合は、暴落に巻き込まれて大損をしてしまうことになります。どのタイミングで買うかによってリターンが大きく変わってしまい、パフォーマンスの一貫性と今後の継続に対する信頼性に乏しいのです。

19年前半の高シャープレシオ銘柄トップ10

このシャープレシオを用いて、高パフォーマンス銘柄を以下のように抽出してみました。期間は、19年1月の第1営業日から7月29日現在までで、日次のTOPIX超過リターンを用いてシャープレシオを計算しています。

現在、東証1部上場は2147銘柄ですので、これらは上位1%程度の「超」優秀な銘柄群となります。

シャープレシオの高低で「バリュー」「クオリティ」「株価リターン」に違い

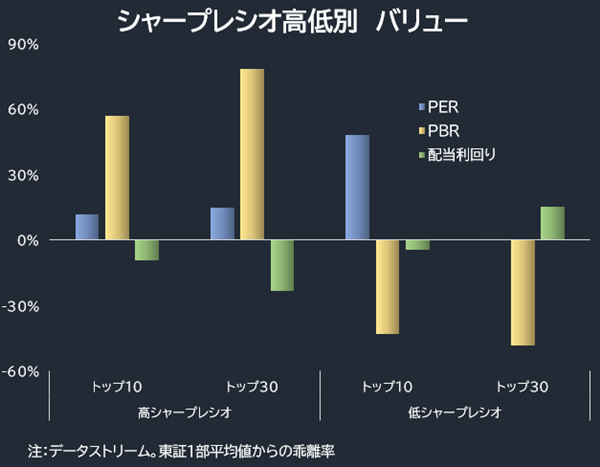

さて、前置きが長くなりましたが、ここからが本題です。これらの銘柄がどのような背景を基に上昇したのか、同期間のシャープレシオ上位と下位10銘柄(および30銘柄)について代表的なファクターの違いを見ていきます。

ファクターの値は、投資判断の時点の値が妥当なため、18年末時点での値を使用します。ファクターは、代表的な「バリュー」「クオリティ」「株価リターン」の3種類です。また高低の比較は、各ファクターを横比較する目的から東証1部平均値からの乖離率で表示しています。

PBRが高い銘柄が買われる

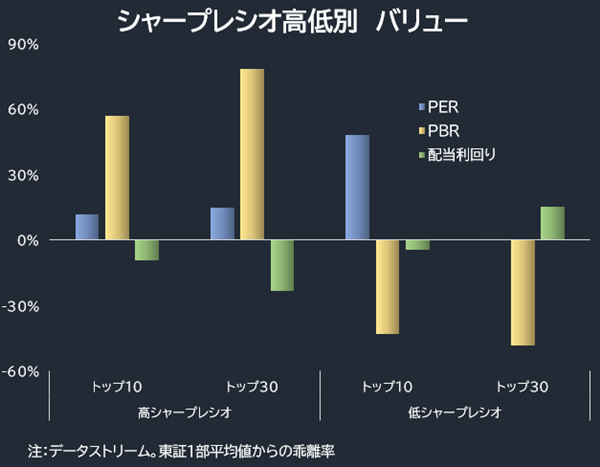

まず、バリューです。

PER(株価収益率)についてはシャープレシオの高群がやや割高、配当利回りは傾向無し、といったところですが、やはり何といっても特徴的なのはPBR(株価純資産倍率)です。高群、低群ではっきりと傾向が分かれています。

言い換えれば、昨年末時点でPBRが高かった銘柄が19年に上昇し続け、低かった銘柄はそのまま放置され続けていることになります。

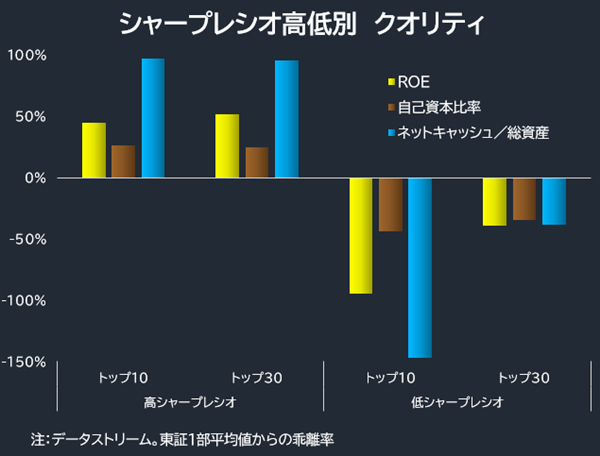

超高クオリティに銘柄が絶好調に

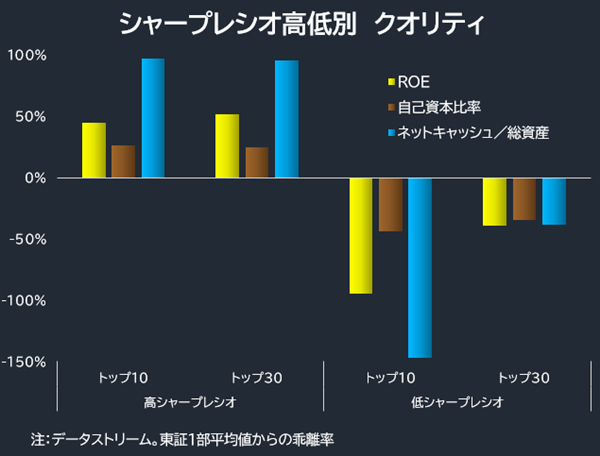

続いて、クオリティです。

こちらは、全てのファクターで高群、低群の傾向がはっきりと分かれています。特にネットキャッシュの多少が大きく影響しているようです。

つまり、昨年末時点で高ROE、高自己資本比率、高ネットキャッシュであった銘柄のパフォーマンスが絶好調であり、その逆の銘柄のパフォーマンスは散々であったということです。

ただし、ROEについては、高PBRのパフォーマンスが良かったために当然の結果と言えますが、ここに自己資本比率とネットキャッシュが乗ってくるところが恐ろしいです。言うまでもなく、ROEは「利益÷純資産」で計算されます。そして、自己資本比率は、「株主資本(≒純資産)÷総資産」で、そしてネットキャッシュは「現金性資産-有利子負債」で計算されます。

つまり、これら全てが高いということは、少ない純資産で多額の利益を生んでおり、そしてその純資産が総資産対比で高く、そして総資産の内訳でキャッシュの比率が大きいという企業です。

本当にそんな銘柄があるのか、と疑いたくなるほどの「超高クオリティ銘柄」といっていいでしょう。割高・割安などの観点を抜きにして定性的に考えれば、上昇して当然の銘柄です。

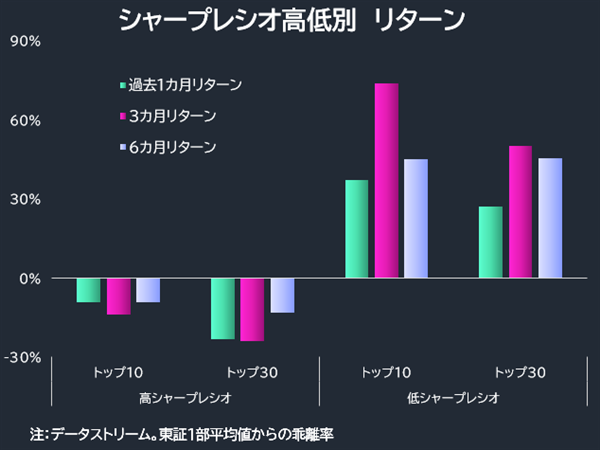

低リターン銘柄が優勢だった逆張り傾向

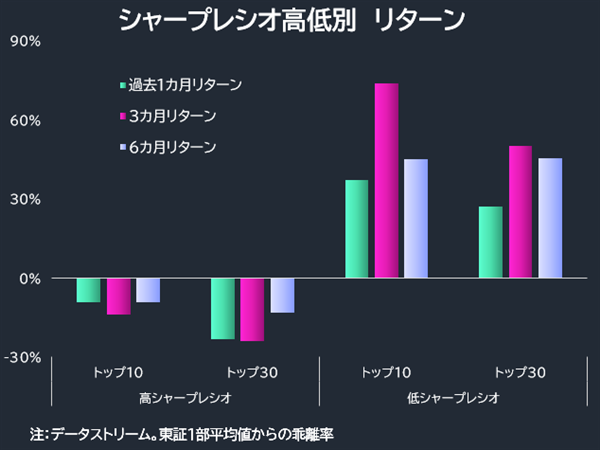

そして最後に、株価リターンです。

こちらも明確な傾向が出ています。高群は期間を問わずリターンが低く、低群はリターンが高くなっています。つまり、昨年末の時点から見て今年の銘柄の動きは全体的に「逆張り」が優勢であったと言えます。

これらを総合して表現すると、昨年末の時点で「バリュエーションが割高であっても構わないが、ROEが高く、自己資本も厚く、キャッシュリッチで、かつ何らかの理由で売られた(または放置されていた)銘柄」が2019年から非常に好調であったということになります。

改めて字面を見ると案外素直な相場であったと感じますが、これらの条件を満たすような銘柄がそう多く存在しているとも思えませんので、限定的な銘柄選別がなされていたと見るべきです。

そして、世界的に経済および政治の見通しが大きく変わらないかぎり、この状況も変化しません。そのため、しばらくはこの流れに乗っかっておくのが無難であると言えそうです。

高シャープレシオ銘柄の分析で判明した混迷相場の中で引き続き強さを発揮していくと期待される銘柄を、バリューを除いた「クオリティ」と「株価リターン」の全ての条件を満たす「高クオリティ・低リターン」群として抽出しました。参考までに、その逆の「低クオリティ・高リターン」群も挙げておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

2つの銘柄とも、19年7月末時点でTOPIXを50%程度上回るリターンを上げています。しかし、上のグラフをパッと見て分かるように、両者の大きな違いはその安定性にあります。アマノが淡々とブレずに上昇を見せる一方で、電算システムは大きく乱高下しています。

これをシャープレシオに表すと、アマノの3.2に対して、電算システムは1.6と倍近い開きが出てきます。この値の差の持つ意味の一例は、アマノの場合は基本的に19年始からどのタイミングで買っても、大きく負けることはありません。地味にリターンを積み上げています。

一方、電算システムは、4月にポジションを仕込めれば万々歳ですが、仮に高い超過リターンを上げた5月以降に押し目買いを続けた場合は、暴落に巻き込まれて大損をしてしまうことになります。どのタイミングで買うかによってリターンが大きく変わってしまい、パフォーマンスの一貫性と今後の継続に対する信頼性に乏しいのです。

19年前半の高シャープレシオ銘柄トップ10

このシャープレシオを用いて、高パフォーマンス銘柄を以下のように抽出してみました。期間は、19年1月の第1営業日から7月29日現在までで、日次のTOPIX超過リターンを用いてシャープレシオを計算しています。

現在、東証1部上場は2147銘柄ですので、これらは上位1%程度の「超」優秀な銘柄群となります。

| 銘柄名〈コード〉 | シャープレシオ | 年率換算 リターン | 年率換算 標準偏差 | 時価総額 | |

|---|---|---|---|---|---|

| NSD <9759> | 3.5 | 76% | 22% | 1580億円 | |

| ブックオフグループホールディングス <9278> | 3.3 | 89% | 27% | 258億円 | |

| マニー <7730> | 3.3 | 118% | 36% | 2769億円 | |

| アイ・アールジャパンホールディングス <6035> | 3.3 | 160% | 49% | 509億円 | |

| レッグス <4286> | 3.3 | 158% | 48% | 233億円 | |

| ファインデックス <3649> | 3.2 | 115% | 35% | 253億円 | |

| アマノ <6436> | 3.2 | 73% | 23% | 2541億円 | |

| 神戸物産 <3038> | 3.1 | 106% | 34% | 4097億円 | |

| 日立化成 <4217> | 3.1 | 107% | 34% | 6230億円 | |

| イントラスト <7191> | 3.1 | 144% | 46% | 166億円 | |

| 出所:データストリーム。7月29日終値時点。 | |||||

シャープレシオの高低で「バリュー」「クオリティ」「株価リターン」に違い

さて、前置きが長くなりましたが、ここからが本題です。これらの銘柄がどのような背景を基に上昇したのか、同期間のシャープレシオ上位と下位10銘柄(および30銘柄)について代表的なファクターの違いを見ていきます。

ファクターの値は、投資判断の時点の値が妥当なため、18年末時点での値を使用します。ファクターは、代表的な「バリュー」「クオリティ」「株価リターン」の3種類です。また高低の比較は、各ファクターを横比較する目的から東証1部平均値からの乖離率で表示しています。

PBRが高い銘柄が買われる

まず、バリューです。

PER(株価収益率)についてはシャープレシオの高群がやや割高、配当利回りは傾向無し、といったところですが、やはり何といっても特徴的なのはPBR(株価純資産倍率)です。高群、低群ではっきりと傾向が分かれています。

言い換えれば、昨年末時点でPBRが高かった銘柄が19年に上昇し続け、低かった銘柄はそのまま放置され続けていることになります。

超高クオリティに銘柄が絶好調に

続いて、クオリティです。

こちらは、全てのファクターで高群、低群の傾向がはっきりと分かれています。特にネットキャッシュの多少が大きく影響しているようです。

つまり、昨年末時点で高ROE、高自己資本比率、高ネットキャッシュであった銘柄のパフォーマンスが絶好調であり、その逆の銘柄のパフォーマンスは散々であったということです。

ただし、ROEについては、高PBRのパフォーマンスが良かったために当然の結果と言えますが、ここに自己資本比率とネットキャッシュが乗ってくるところが恐ろしいです。言うまでもなく、ROEは「利益÷純資産」で計算されます。そして、自己資本比率は、「株主資本(≒純資産)÷総資産」で、そしてネットキャッシュは「現金性資産-有利子負債」で計算されます。

つまり、これら全てが高いということは、少ない純資産で多額の利益を生んでおり、そしてその純資産が総資産対比で高く、そして総資産の内訳でキャッシュの比率が大きいという企業です。

本当にそんな銘柄があるのか、と疑いたくなるほどの「超高クオリティ銘柄」といっていいでしょう。割高・割安などの観点を抜きにして定性的に考えれば、上昇して当然の銘柄です。

低リターン銘柄が優勢だった逆張り傾向

そして最後に、株価リターンです。

こちらも明確な傾向が出ています。高群は期間を問わずリターンが低く、低群はリターンが高くなっています。つまり、昨年末の時点から見て今年の銘柄の動きは全体的に「逆張り」が優勢であったと言えます。

これらを総合して表現すると、昨年末の時点で「バリュエーションが割高であっても構わないが、ROEが高く、自己資本も厚く、キャッシュリッチで、かつ何らかの理由で売られた(または放置されていた)銘柄」が2019年から非常に好調であったということになります。

改めて字面を見ると案外素直な相場であったと感じますが、これらの条件を満たすような銘柄がそう多く存在しているとも思えませんので、限定的な銘柄選別がなされていたと見るべきです。

そして、世界的に経済および政治の見通しが大きく変わらないかぎり、この状況も変化しません。そのため、しばらくはこの流れに乗っかっておくのが無難であると言えそうです。

高シャープレシオ銘柄の分析で判明した混迷相場の中で引き続き強さを発揮していくと期待される銘柄を、バリューを除いた「クオリティ」と「株価リターン」の全ての条件を満たす「高クオリティ・低リターン」群として抽出しました。参考までに、その逆の「低クオリティ・高リターン」群も挙げておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株