【特集】すご腕投資家さんに聞く「銘柄選び」の技 内田衛さんの場合-第1回

悪材料はむしろチャンス、「訳あり」銘柄に大きく張る理由

登場する銘柄

ジャックス<8584>、オリエントコーポレーション<8585>、リソー教育<4714>

文・イラスト/福島由恵(ライター)、構成/真弓重孝(株探編集部)

内田衛さん(50代・男性)のプロフィール:

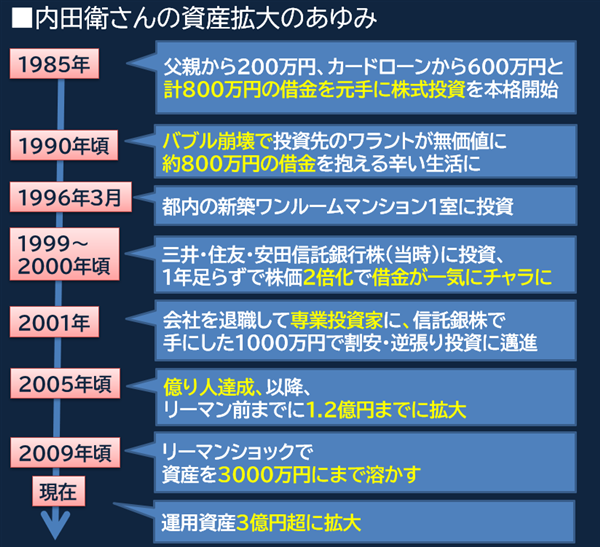

内田衛さん(50代・男性)のプロフィール:投資家だった親戚のおじさんに影響され、高校生のうちから投資をスタート。以降、投資歴は約35年、「逆張り&集中投資」をモットーとするすご腕投資家だ。父親とカードローンから借りた800万円を元手にバブル経済の株価上昇に乗るも、ほどなくしてバブル崩壊の波に飲み込まれ、投資資金もまるまる泡と化す。その後は約9年間、借金返済生活に追われるが、1999年の金融危機のさなかに手掛けた信託銀行3行への投資で一発逆転。それまでの借金をチャラにするほど資金は拡大する。

2001年には約12年務めた会社を退職し、専業投資家に転身。その数年後に億り人を達成するもリーマン・ショックで資金を4分の1程度まで溶かすという大痛手を食らう。それでもめげずに投資を続行し、自身の培った逆張り投資の経験を生かし、1億円のマイルストーンに再到達する。現在はさらに3億円超まで資産の拡大を遂げている。ちょっと波乱万丈系のツワモノだ。

中国発の新型コロナウイルスが世界景気に悪影響を与えるという懸念から、1月半ばから急落した株式相場。だがこんな悲観ムードが高まる時こそチャンス到来と、購入意欲を高める人が、今回クローズアップする内田衛さん(以下、内田さん)だ。

内田さんは、業績悪化や不適切会計といった悪材料に反応して、株価が急落した銘柄を狙う「訳あり銘柄」ハンター。時には巨額の損失隠しなど、企業の存続すら危ぶまれるような銘柄にすら食指が動くこともある。

悪材料で株価が急落した時こそ「絶好の買い場」と考えているコテコテの逆張り投資家さんなので、今回のコロナウイルス拡大によって引き起こされた大幅調整などはチャンス到来と考えている。下落理由のほとんどはパニック売りなど需給要因で、業績を考慮することなく売り浴びせられるため、本来の実力より割安になったバーゲンセールが開催されている状況になるからだ。

そんな内田さんも、投資家としてまさに崖っぷち状態に何度か追い込まれた中で、勝負に出て復活を遂げてきたという「逆境からの復活人生」を歩んできた。高校生の時、まさにバブル経済の絶頂期に投資の世界に入ったことから、知らず知らずのうちに「株は買えば上がるもの」という感覚が刷り込まれていた。その影響で、社会人になるや合計800万円を借金、それを1銘柄につぎ込む。その結果は、バブル崩壊で大損に。

なので20歳代は貸出金利が10%を超える600万円のカードローンの返済に追われる日々を過ごす。しかし、金融危機の最中に、ある投資本に巡り合ったことをきっかけに現在の投資スタイルである「悪材料選好・逆張り投資法」の魅力に取り憑かれる。当時、株価100円割れを起こしていた信託銀行株で勝負に出ると、一気に借金を完済できる利益を生む。

2000年代に入り脱サラすると、まもなく億り人に。だがリーマン・ショックでは信用取引を使った影響で、その直前まで積み上げていた1億2000万円から、1億円近くを溶かし運用資産が4分の1になる憂き目に。追証がかかる寸前で下落が止まり、どうにか個人破産を免れた。

そこから現物一辺倒で逆張り投資を続けた結果、現在は3億円超の富を築くまでに復活を果たす。どんなに窮地追い込まれても相場と関わり続けたことが、今の内田さんを作り上げきた。

「ゼロから」ならぬ「マイナスからの逆転劇」を演じた波乱万丈の投資人生だが、その間、何を考えどんな投資を続けてきたのか。間に特別編の株主優待編を加え、全5回で詳細を見ていく。

勝負銘柄に運用資産の大半を振り分け

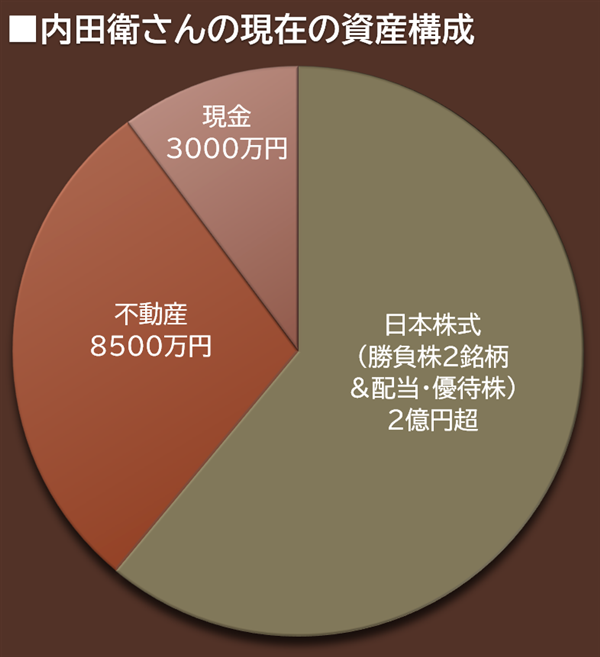

内田さんの運用資産は現在、以下の4つのカテゴリーに分かれる。それは

A「日本株・値上がり益狙い」

B「日本株・株主優待/配当狙い」

C「現預金」

D「不動産」

――となる。

このうち最も多く配分するのがAの値上がり益狙い銘柄で、全体の3分の2近くの約2億円程度を振り分けている。これにBが補足的に加わり、Cは3000万円ほど、Dは8500万円ほど。全体では3億円超という構成になる。

4つに振り分けているが、B~DもAの銘柄で勝負するために運用しているというのが実情だ。どういうことか。たとえばBの株主優待はお楽しみによって、Aで勝負するストレスを緩和するものになっている。

Aの悪材料・急落銘柄は通常、悪材料払拭、業績回復、再評価まで時間が多く掛かる。内田さんは悪材料で急落した銘柄は、悪材料が出る直前の株価に戻ることを1つの目安にしている。その時間は経験上、数年は掛かる覚悟も必要だという。長期で株価復活を待つ間、株主優待が届くのを楽しみにしているが、株主優待がいくら魅力的でも、株価が割安でなければ決して手を出さないとバーゲン株ハンターの姿勢は崩していない。

Cの現預金は足元で3000万円ほどだが、これは突如、悪材料で株価が急落するなどAに該当する銘柄が突如現れた際に、購入し損なうのを避けるため待機資金だ。Dの不動産は、都内のワンルームマンションを3室保有している。不動産という目減りしにくい安全資産を抱えておくことで、Aの勝負株に大きな金額を集中させるリスクを軽減している。逆に言えば、Dの不動産を持っているからこそ、Aで勝負に打って出られる。

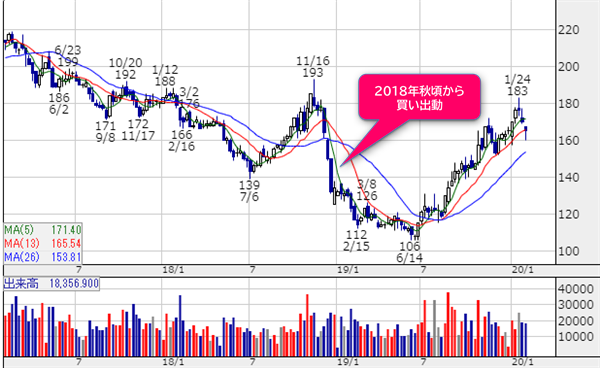

つまり内田さんは現預金を含めて、常にAの勝負銘柄に実質的にフルインベストメントしているといっても過言ではないことになる。そんな内田さんが現在、Aで勝負に打って出ているのが、ジャックス<8584>とオリエントコーポレーション<8585>(以下オリコ)の2つだ。この2銘柄は18年秋の全体相場下落時から投資し、以降チャンスを見ては買い増しを続け、現在も保有している。

「過払い金返還」の悪材料がある信販会社に注目する理由

■ジャックス<8584>の週足チャート

2社はいずれも消費者向けのクレジットカードを提供する信販会社で、ジャックスは三菱UFJ銀行、オリコはみずほ銀行が筆頭株主というメガバンク系列であるのが特徴だ。内田さんがこの2社に注目した理由の1つが、業界で10年以上の課題になっている「過払い金返還」問題だ。

過払い金返還とは、カードキャッシングなど消費者金融で取り過ぎ状態となった利息については、債務者が要求すればローンを販売した会社が時効になっていない部分について、過去に遡って返還に応じる義務があることを指す。2006年に最高裁判所が、グレーゾーン金利と呼ぶ出資法で定められた金利と利息制限法の上限金利のはざまの利息部分については無効とする判決が出たことが、返還のきっかけになった。

この「過払い金返還請求」による負担増が懸念され、消費者金融会社の中には存続が危うくなると見なされるなどで、株式を売り浴びせられた会社も複数あった。10年以上前に起源があるものの、巨額の過払い金返還が何年も続いてきたこともあり、投資家にとっては消費者金融や信販会社に対するマイナスイメージが定着しているといっても過言ではない。

そうした中で、内田さんがこの2銘柄に注目するのは、ジャックスについては1997年からカードキャッシングの上限金利を利息制限法内に引き下げ、過払い金返還問題が業績に与える影響が限定的なこと。またオリコも2019年3月期で「利息返還損失引当金繰入額」は約37億円(営業収益は2334億円)と、その前の期の約154億円(同2075億円)から大きく減らしている。

これらに加え2社には前向きなテーマが大きく2つあると考えている。その内容とは

| ① | 政府が推し進めるキャッシュレス決済のストライクゾーンとなる「国策銘柄」の対象であること |

| ② | 最近、株式市場でも注目されている「親子上場解消」「保ち合い解消」のターゲットになりやすい「TOB(株式公開買い付け)関連期待銘柄」 |

――に該当することだ。

■オリエントコーポレーション<8585>の週足チャート

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株