すご腕投資家さんに聞く「銘柄選び」の技 towaさんの場合-第1回

「手堅さ」 & 「決算プレー」=「16倍化」 の技とは

登場する銘柄

ソフトバンクグループ<9984>

金融機関出身のフリーライター。株式、投資信託、不動産投資などを中心とした資産形成に関連する記事執筆を主に担当。相続、税金、ライフプラン関連も数多く執筆。

towaさん(ハンドルネーム・30代・男性)のプロフィール:

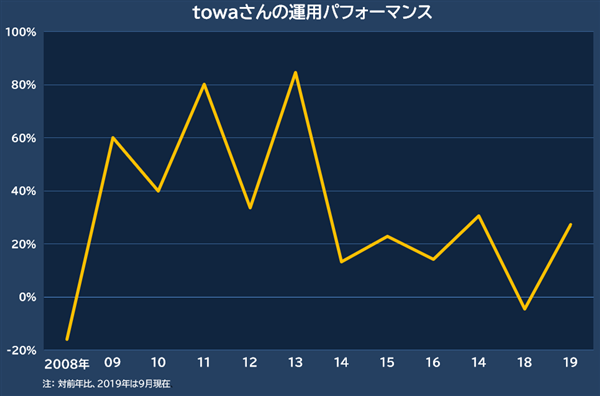

towaさん(ハンドルネーム・30代・男性)のプロフィール:パチスロで貯めた3000万円の一部を元手に、運用資産を10年で16倍化したバリュー投資家。現在の投資歴は約10年。比較的時間の自由が効く会社員というメリットを生かしつつ、兼業でも時間を上手にやりくりして投資に向かう。企業の資産価値に着目して割安度を計る資産バリュー投資に軸足を置き、サテライトで成長株を標的としたモメンタム投資も手掛け、着々と資産を拡大してきた。投資を本格的に始めた2008年以降、初年と2018年以外は全て運用成績は対前年比でプラス。投資開始2年目の09年は約60%、11年と13年は約80%という好成績を収めている。「努力が嫌い」と言いつつ、実は投資本を100冊以上も読むほど勉強熱心さんだ。

今回クローズアップするtowaさん(ハンドルネーム)は、企業の資産価値に着目して割安かどうかを見極める「資産バリュー」株をメーンの投資対象とするサラリーマン投資家だ。

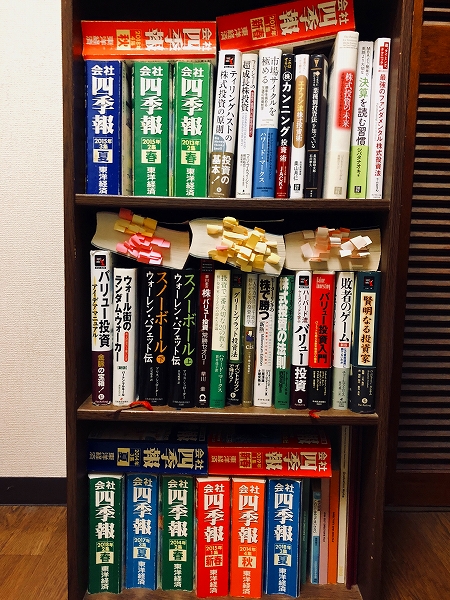

だが、持ち味はそれだけでない。資産バリュー投資家と聞き、『会社四季報』(東洋経済新報社)のような企業情報をじっくり読み込み、緻密な分析や計算をコツコツ行う堅実な人かな」という印象を持って取材班は出掛けたが、話を聞いてみると、想像とは違う肉食系の一面も。

時には成長株の決算発表のタイミングを利用して、モメンタムに乗る短期投資、いわゆる「決算プレー」も手掛けるなど、ちょっとエッジの効いた投資手法も展開する。

比較的長期戦になる覚悟もいる資産バリュー投資と、短期決戦の両刀使いで「投資を始めて10年強で、元手を16倍化」という好成果を生み出したすご腕さんだ。そしてこの成功を生み出した株式投資を始めたもともとのきっかけは、一時はメーンの生業となるほど本格的にのめり込んでいたパチスロだったという。

こうしたちょっとユニークな顔も持つtowaさんは、どんなふうに銘柄を選び資産を膨らませてきたのか。4回にわたってそのポイントを見ていく。

投資本の100冊読破と異なる投資手法の相乗効果が好成績につながる

まずtowaさんのこれまでの資産拡大の歩みを振り返ろう。元手にしたのはパチスロで貯めたという3000万円の一部。徐々に運用学を増やしつつ、足元では16倍に増やすことに成功している。これまでの年別の戦績は10勝2敗になる。

負けたのは、リーマン・ショックが起きた2008年と2018年のみ。大きな利益を挙げたのは、リーマン翌年の2009年の前年度比60%増、11年と13年は同80%増となっている。それぞの日経平均株価の年間上昇率は19%、マイナス17.3%、56.7%なので、それぞれの年とも大きくアウトパフォームしたことになる。

投資を始める前も始めてからも、金融に関係する仕事をしているわけではないので、まったくの素人から投資の腕を磨いてきた。短期間でこれだけの成果を出せた、そのすごさの秘訣とはどんなものなのか。

■towaさんの資産拡大の歩み

■towaさんの本棚

1つは知識習得に貪欲なこと。投資を始めてから100冊以上もの関連書籍を読破してきた。もう1つは、投資手法を進化させることにも意欲的に取り組んできたこと。towaさんは性質の違う投資法を併用して、相乗効果を出してきた。

towaさんが駆使する投資法は、メーンとサブの2つに分かれる。メーンにするのは中長期的な視点で行うバリュー投資で、サブには中短期で行うモメンタム投資だ。

メーンのバリュー投資は2つの手法を使う。1つは企業の持つ現預金や流動資産に分類される有価証券などの現金等価物と時価総額を比較して割安かを見極める資産バリュー投資になる。

もう1つは企業が本来持つ収益力から換算して今の株価水準が割安かを分析する収益バリュー投資、別な言い方をすると割安成長株の物色だ。towaさんは、ここではバリュー性よりはグロース性に着目している。同じバリュー投資でも、2つのパターンで銘柄を選ぶことで、リターンを獲得する機会を増やす。

サブのモメンタム投資は、いわゆる決算プレーで、決算前から好業績期待や上方修正期待などで株価に勢い(モメンタム)が出た銘柄に乗るやり方だ。つまりバリューで2つ、そしてモメンタムと合計3つの投資を駆使してリターン獲得の多様化を図っている。

環境変化に合わせて適者生存の進化を果たす

その背景には、日銀のETF(上場投資信託)買い入れで業績の冴えない会社の株式にも資金が入り、バリュー投資の効果が発揮しにくい環境が広がっていることもある。そのため、バリュー投資を主軸に置いてきたtowaさんは、環境の変化に適応する道を選んだ。

米中貿易摩擦に端を発した世界景気の先行き懸念で、相場のボラティリティー(株価の変動率)が高くなってきたここ数年でもtowaさんが勝ち続けているのは、自分のスタイルを変化に対応することで適者生存の進化を遂げたのだと言えよう。

投資の幅を広げたことは、投資のメリハリを付けるのにも役立った。一般に、資産バリュー投資は、選んだ銘柄が株価上昇して儲けにつながるまでに時間が掛かることも多く、ややもすると退屈な投資になる。この待ち時間にモメンタム投資で成果が上がれば、収益面も貢献できるし、何より精神的に退屈になってモチベーションが低下するのも逃れられる。

資産バリューと並行して手掛ける収益バリュー投資でも、モメンタム投資ほどの短期決戦ではないが、資産バリューとは違った場面や時間軸での利益の獲得を狙うことが可能だ。

一方、ボラティティが大きいと目されるモメンタム投資から見た場合も、相場暴落時にも下げが限定的で底堅い性質を持つ資産バリュー投資の土台がしっかりしていれば、その分勇気を持って向かっていける。結果的にそれが好影響をもたらすことが期待できる。これらがお互いにいい結果を引き出し合っているのだ。

ちなみに投資のウエートは、短期的なモメンタム投資が全体の約1割。そして残りの9割を支えるバリュー投資のうち、6割を資産バリュー、3割を収益バリューの配分でバランスを取りつつ取り組んでいるという(一部優待投資も行う)。

銘柄選びの手順としては、収益そして資産バリューのいずれも、独自算出のPBR(株価純資産倍率)や、PER(株価収益率)と先ほどのPBRを掛けた「ミックス指数」や「ネットネット指数」などの指標を使っている(指数の内容と計算法の詳細は後述)。

そして、収益バリューは成長を維持できるビジネスモデルかどうか、資産バリューは株価を上げるカタリストがあるかを考えていく。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。