還元強化狙いでプラス効果を狙うなら「悲観予想」に注目

大川智宏の「日本株・数字で徹底診断!」 第126回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「ROEはもう古い!? 還元強化時代の優良企業はTPOEで探せ」を読む

年末を目前にして日本株市場は乱高下が続いていますが、高値圏での推移が継続しています。

今年(2023年)を振り返ってみると、日本株市場を大きな上昇へと導き、かつ調整相場でも底堅さを演出した1つが、東証の資本効率改善の議論でしょう。

これにより、PBR(株価純資産倍率)1倍割れなどの割安銘柄に、海外投資家の資金が一気に流入したのは記憶に新しいところです。

東証の要請は、自己資本が積み上がりかつ事業成長の投資機会に乏しいような企業にとっては、増配や自社株買いなどで資本を吐き出してしまうのが、株価上昇による企業価値の向上に最も手っ取り早い対策となります。

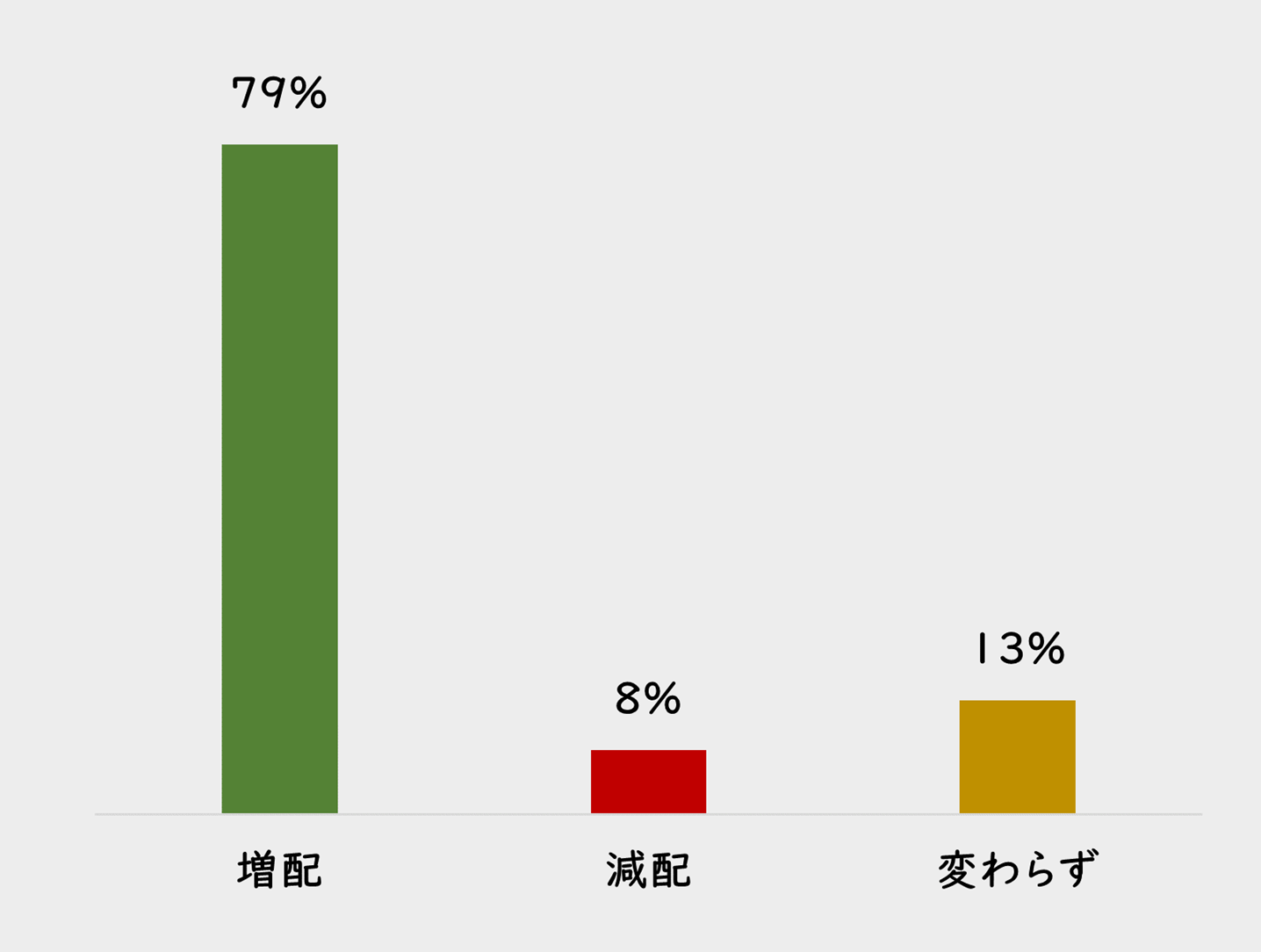

市場コンセンサスでは、プライム銘柄の8割が今後増配に踏み切る

それを見越したように、市場コンセンサスでは、今後12カ月先の予想で、東証プライム市場の上場銘柄の8割近くが増配に踏み切ると見ています。

■東証プライム市場の上場銘柄の「増配」「減配」「変わらず」の予想割合

出所:リフィニティブ・データストリーム

このコンセンサスの背景にあるのが、東証が発表した「新ルール」です。

プライム市場とスタンダード市場の上場企業について、資本効率性の改善についての取り組みを開示している企業の一覧を24年1月15日から公表を開始し、毎月更新していくとしています。

東証は、PBRが1倍を超えていれば要請への対応は不要との誤解が生じていると指摘。この新ルールは、資本効率性の改善に取り組んでいない企業に対して見せしめに近い状況を作り、半ば強制的に状況の改善を迫るものになります。

ならば高配当銘柄を狙えばいいのか

この東証の措置に加えて、同じ24年1月からは新NISA(少額投資非課税制度)が始まります。同制度の開始で、個人投資家に人気の高利回り株に資金流入が進むと見られています。

これらを踏まえると、今後は割安の高配当利回り株を狙うのが、最適な戦略のように考えられます。しかし、状況はそう単純ではありません。足元では米国の景気後退観測に伴って米長期金利が低下しており、この動きはしばらく継続する可能性が出てきています。

今まで強い米国景気の象徴であった雇用は、鈍化のトレンドが見られ始めています。となると、ここから一転して金利の上昇局面を迎えるとは考えにくいでしょう。

そのため、今年猛威をふるった割安株から成長株への需給の流れへの転換は起こりやすくなっており、東証の要請や個人投資家の需給だけで高配当利回り銘柄を買うのは、大きなリスクを伴う可能性があります。

高配当利回りと高配当成長率の二兎を追う

では、どうすればいいのかと言えば、単純に両者を組み合わせることです。予想配当利回りが高く、かつ予想配当成長率がプラス(つまり増配予想)の銘柄に注目します。

2つのファクターに注目することは、割安株と成長株の「いいとこ取り」をすることになります。バリューからグロースへの需給転換による影響を受けにくく、かつ高配当利回りにフォーカスしながら成長株としての要素も含めることができるのです。

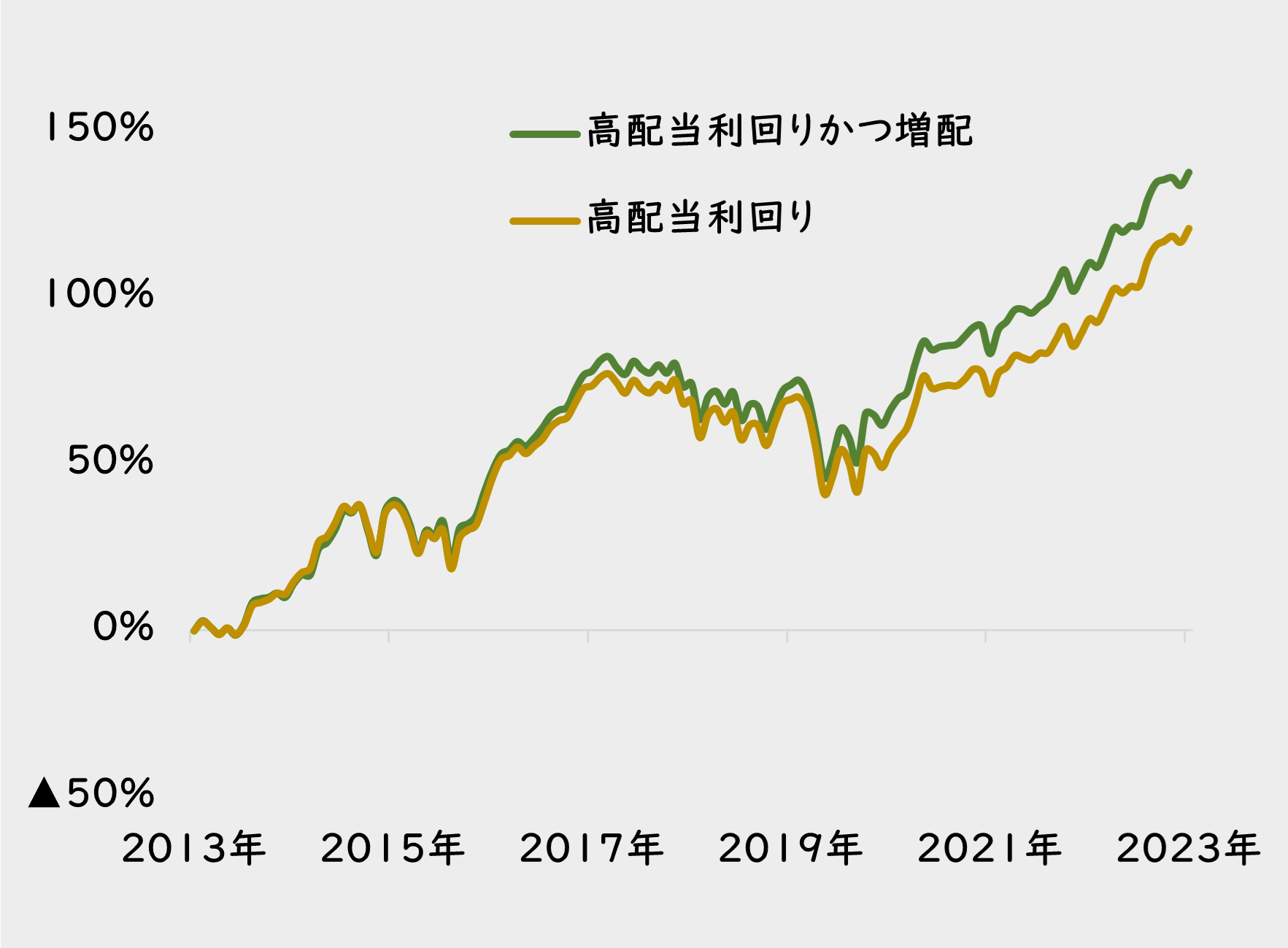

果たして、この戦略は機能するのかを、過去10年程度の期間を観察して、その効果を検証していきます。

母集団は東証プライム市場の上場銘柄とし、配当利回りが上位10%以内の高配当銘柄群を抽出します。次に、その中から増配が予想されている銘柄を抽出します。銘柄の入れ替えは月次(月末)基準です。

その結果を、「高配当利回りのみ」の場合と比較したのが下のグラフです。

■「高配当利回り+増配」予想銘柄の投資効果

出所:リフィニティブ・データストリーム

絶対リターンのパフォーマンスは非常に良好な状況が確認できます。

2020年のコロナ禍以降、高配当利回り株のパフォーマンスが堅調に推移してきた中で、さらに増配予想の条件を付け加えることで効果がブーストされています。

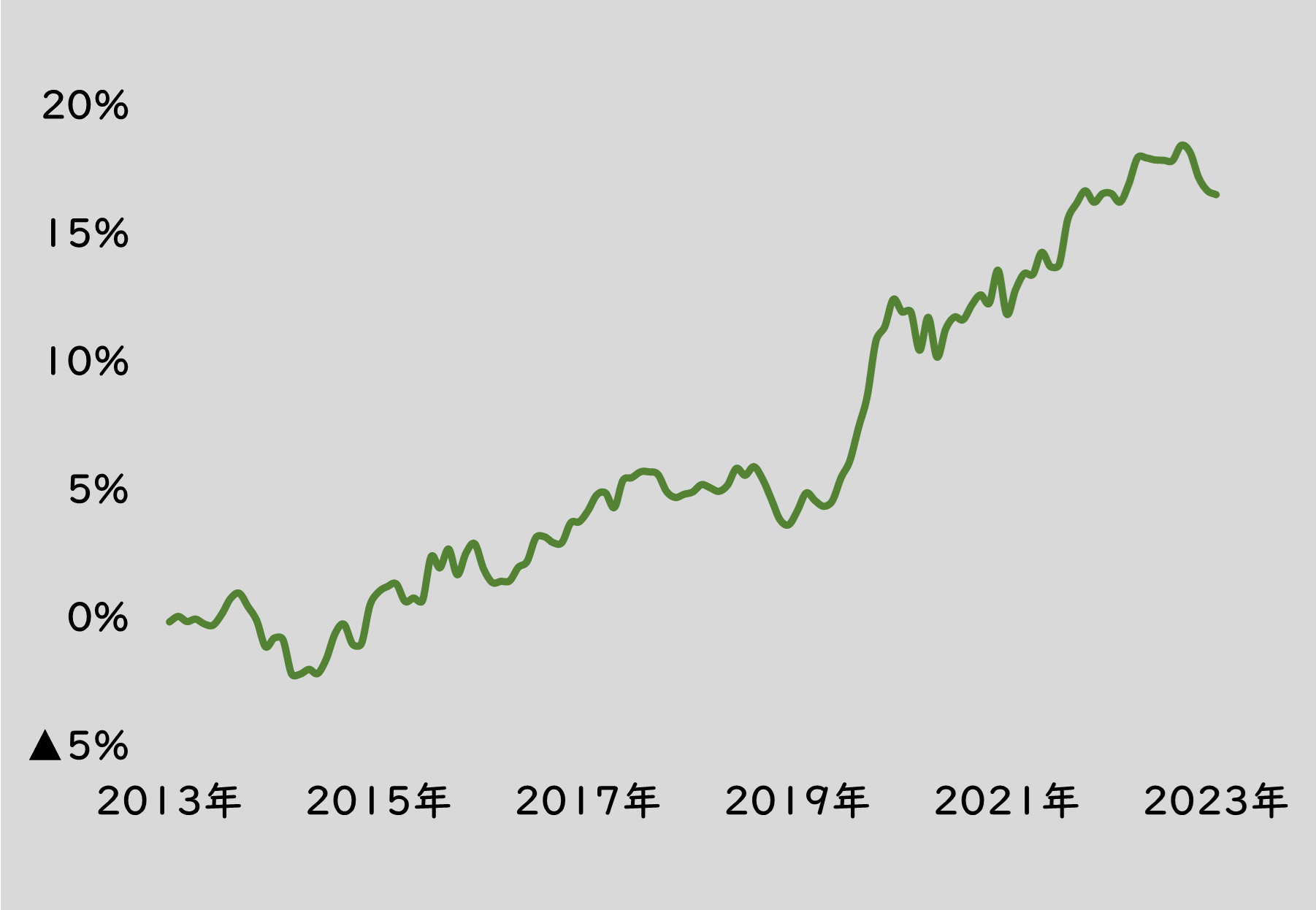

この効果の違いは、「高配当利回りのみ」との差分を取ると、分かりやすいでしょう(下のグラフ)。

やや波はあるものの、時期を問わず一貫して右肩上がりに推移しているため、割安株や成長株の選好といった需給の変化に振り回されずに、効果の底上げを期待できそうです。

■「高配当利回り+増配」予想と「高配当利回り」予想の銘柄の投資効果の差分

出所:リフィニティブ・データストリーム

「悲観予想の配当利回り」を用いると

さらにもうひと手間だけ加えて、この堅実な投資効果をもう少し底上げしたいと思います。それが、「悲観予想の配当利回り」を用いたアイデアです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。