9月18日0.5%利下げは2007年と同じ~どう見るか?【フィリップ証券】

歴史は繰り返すのだろうか? FOMC(米連邦公開市場委員会)は0.50ポイントの大幅利下げだった。FRB(米連邦準備制度理事会)は2022年3月から23年7月にかけて利上げ実施後、政策金利を1年以上据え置いていた。

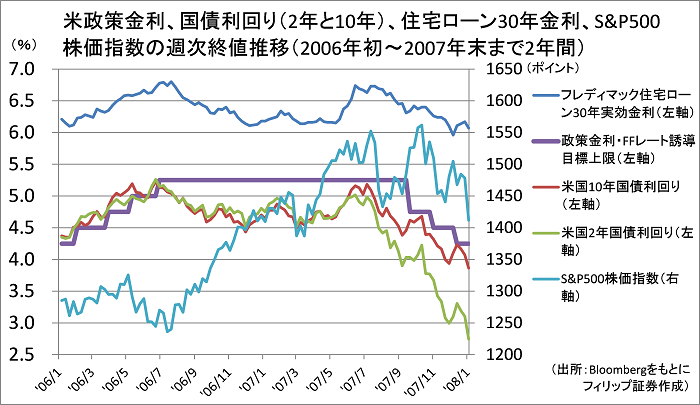

奇しくも同じ9/18、2007年のFOMCでも今回と同様に0.50ポイントの大幅利下げが実施された。2004年6月~06年6月までの利上げ後、1年以上の据え置き期間を経てのものだった。当時の大幅利下げ前に、米住宅市場におけるサブプライム・ローンの不良債権化に伴う金融市場の混乱から7月中旬~8月中旬にかけて「サブプライム・ショック」と呼ばれる株価のショック安が発生していた。その期間の下落率はS&P500株価指数で約12%だった。

今年もS&P500指数で7/16~8/5にかけて1割近い下落局面が発生したが、その背景は大きく異なる。今回は日銀の利上げ他に伴う為替の円高ドル安が「円キャリー取引」の巻き戻しを誘発したことに加えて、雇用統計で失業率が上昇したことに伴う景気後退懸念が強まったことが主な要因とみられる。

2007年の時は、10/31および12/11のFOMCでそれぞれ0.25ポイントの追加利下げが実施された。当時も9月大幅利下げが景気後退を防ぐための先制的措置として、市場関係者は米経済のソフトランディングを期待していた。

当時の米国株市場は9/18のFOMCにおける大幅利下げ決定を好感して上昇。S&P500指数で見ると8/16からの反発局面は10/10まで続き、同年の7月中旬につけた過去最高値を更新。ただ、その後は、市場が期待する利下げが実施されたものの、S&P500指数は10/11から11/26にかけて1割以上下落。小幅なリバウンドを経て年末にかけて年初来安値を更新した。今回の大幅利下げも短期的には当時と類似の動きを辿る可能性も考えられよう。

当時物色されたセクターは、①利下げによる借入コスト低下の恩恵を受けるとされたハイテク銘柄(アップル<AAPL>、マイクロソフト<MSFT>、IBM<IBM>)に加え、不況に強いディフェンシブ銘柄で、②生活必需品(プロクター・アンド・ギャンブル<PG>、コカ・コーラ<KO>、ジョンソン・エンド・ジョンソン<JNJ>など)、③ヘルスケア(ユナイテッドヘルス・グループ<UNH>、メルク<MRK>など)、④公益事業(ネクステラ・エナジー<NEE>、エクセロン<EXC>など)が挙げられる。

今回はどうだろうか? ハイテク銘柄は大型ハイテク株や半導体銘柄は買われ過ぎからの調整局面だ。また、地政学リスクに伴う防衛関連銘柄の重要性が高まり、公益事業に準ずる面もあろう。人手不足や供給網問題を背景に、構造的にインフレに粘着性があることから、景気後退に再インフレが伴う可能性もある。貴金属等の相場高騰は継続しやすい面もありそうだ。

参考銘柄

アムコー・テクノロジー<AMKR> 市場:NASDAQ・・・2024/10/30に2024/12期3Q(7-9月)の決算発表を予定

・1968年設立の半導体後工程の受託製造(OSAT)企業。ウェハー製造・精密試験、ICのパッケージング組立てや設計、最終・信頼性・バーンイン(加速)試験、電気的特性評価等のサービスを提供。

・7/29発表の2024/12期2Q(4-6月)は、売上高が前年同期比0.2%増の14.61億USD(会社計画14-15億USD)、EPSが同3.8%増の0.27USD(同:0.14-0.30USD)。2.5次元技術活用のスマホおよびAI(人工知能)向け後工程先端パッケージといった高付加価値化が奏功し、粗利益率が同1.7ポイント改善。

・2024/12期3Q(7-9月)会社計画は、売上高が前年同期比▲2~+3%の17.85-18.85億USD、EPSが同▲22~+4%の0.42-0.56USD。重要性を増す生成AI(人工知能)半導体ではチップレットを積層してパッケージ化する後工程の重要性が高まることから利益率は趨勢的な上昇が見込まれる。同社は世界OSAT市場でシェア2位。20日終値の予想PER(株価収益率)は19.69倍と半導体では割安水準。

メルカドリブレ<MELI> 市場:NASDAQ・・・2024/11/1に2024/12期3Q(7-9月)の決算発表を予定

・1999年設立。中南米でeコマースシステム提供のウルグアイ国籍企業。電子決済「Mercado Pago」に係る「フィンテック事業」、およびEコマース「Mercado Libre」を中心とする「コマース事業」を営む。

・8/1発表の2024/12期2Q(4-6月)は、売上高が前年同期比41.5%増の50.73億USD、非GAAPの調整後EBITDAが同10.4%増の8.80億USD。為替(ドル高)の影響を除くベースで、同113%増収、フィンテック事業における総決済金額が同86%増、コマース事業における総流通金額が同83%増と拡大。

・2024/12期会社計画は非公表。2Qの米ドルベースは、ブラジルが前年同期比51%増収、メキシコが同66%増収に加え、通貨安が響いていたアルゼンチンも同1%増収と1Qの22%減収から反転。主力のブラジルは中央銀行が開発した即時決済システム「ピックス」利用が急増し、人口の7割超が使う巨大サービスに成長と追い風が吹く。米国の大幅利下げによりアルゼンチンの回復も見込まれよう。

ファーストトラストIndxx航空宇宙・防衛ETF<MISL> 市場:NYSEArca・・・分配金:年4回(3・6・9・12月)

・Indxx 米国航空宇宙・防衛指数に連動する投資成果を目指す。構成銘柄は特定の航空宇宙・防衛サブテーマに関連する事業活動従事の米国企業から時価総額に基づき合計50社選定される。

・9/20終値で時価総額が8440万USD、過去12ヶ月間実績分配金利回りが0.60%。組入上位7社はロッキード・マーチン<LMT>、RTX<RTX>、トランスダイム・グループ<TDG>、ゼネラル・ダイナミクス<GD>、ボーイング<BA>、ハウメット・エアロスペース<HWM>、ノースロップ・グラマン<NOC>。

・昨年末終値から9/20終値までの騰落率(除くインカムゲイン)は同ETFが+22.9%に対し、ダウ工業株30種平均株価が+11.6%、S&P500株価指数が+19.6%。米国株の7月中旬以降の物色動向は、半導体関連や低所得者向け小売チェーンが軒並み低迷の一方、ディフェンシブ銘柄が堅調。中でも、ヘルスケア関連に係る施設運営・保険・消費財に加え、防衛関連もその一角を占めている。

ナイキ<NKE> 市場:NYSE・・・2024/10/1に2025/5期1Q(6-8月)の決算発表を予定

・1967年設立のスポーツ用アパレル世界最大手メーカー。スポーツ向けシューズ、カジュアルウェアなど開発販売を行う。ナイキ、コンバース、ハーレー、ジョーダン・ブランド他著名ブランドを擁する。

・6/27発表の2024/5期4Q(3-5月)は、売上高が前年同期比1.7%減の126.06億USD、EPSが同50.0%増の0.99USD。ドル高の影響を除く売上高は横ばい。売上高のうち自社ブランドデジタル販売が同8%減。粗利益率が同1.1ポイント、人員削減を受けて売上高販管費率が1.4ポイントとそれぞれ改善。

・2025/5通期会社計画は、売上高が前期比1桁台半ばの減少率。足元で利益率は改善傾向も、スイス発の「オン」や米デッカーズの「ホカ」の人気に押され需要が鈍化。同社は9/19、長年同社の幹部だったエリオット・ヒル氏を後任のCEOに起用すると発表。既にコスト削減で利益率が改善する中で、ブランド価値の再構築に向けた課題が明確であることから、経営再建が強く期待されよう。

ヌー・ホールディングス<NU> 市場:NYSE・・・2024/11/14に2024/12期3Q(7-9月)の決算発表を予定

・2013年設立のブラジルのフィンテック企業。サンパウロ拠点に南米で個人・法人顧客にデジタル金融のプラットフォームを提供。バークシャー・ハサウェイ<BRK.B>が21年に合計15億USD投資した。

・8/13発表の2024/12期2Q(4-6月)は、総収益が前年同期比52.5%増の28.48億USD、非IFRS調整後純利益が同2.1倍の5.62億USD。6月末世界顧客数が同25%増の1.04億人、顧客稼働率が同1.2ポイント上昇の83.4%。前四半期比も6月末世界顧客数が5.2%増、稼働顧客数が5.6%増と堅調に推移。

・同社の競争優位性は物理的拠点を持たない低コスト構造により手数料を低く抑えて顧客に還元できる点にある。顧客数が高い伸びを示す中で2Qの1稼働顧客当たりは月間平均収入が前年同期比20%増に対し同月間平均コストの増加率は1割程度にとどまり、規模拡大が利益率上昇に繋がりやすい。ブラジル中銀は9/18、政策金利を0.25ポイント引き上げ。 純金利収益には追い風だろう。

バンガード・ヘルスケアETF<VHT> 市場:NYSEArca・・・分配金:年4回(権利落ち3・6・9・12月)

・MSCI USインベスタブル・マーケット・ヘルスケア指数に連動する投資成果を目指す。同指数は米国株式市場の銘柄で構成される「MSCI USインベスタブル・マーケット2500指数」のサブ指数。

・9/20終値で時価総額が187.7億USD、過去12か月間実績分配金利回りが1.25%。組入れ上位7社は、イーライリリー<LLY>、ユナイテッドヘルス・グループ<UNH>、アッヴィ<ABBV>、ジョンソン・エンド・ジョンソン<JNJ>、メルク<MRK>、サーモフィッシャーサイエンティフィック<TMO>、アボットラボラトリーズ<ABT>。

・昨年末終値から9/20終値までの騰落率(除くインカムゲイン)は同ETFが+13.7%に対し、ダウ工業株30種平均株価が+11.6%、S&P500株価指数が+19.6%。米FRB(連峰準備制度理事会)の大幅利下げ決定翌日(9/19)にS&P500株価指数は7/16高値を超えて史上最高値更新。ソフトランディング期待が高まっても景気後退リスクを抱える中でディフェンシブ銘柄への物色加速の余地があろう。

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。

株探ニュース