カリスマ個人投資家、ふりーパパさんに聞く-後編 <新春特別企画>

→→ 「前編」からみる

10銘柄に分散より「いい銘柄に集中」

ふりーパパさん

だがこのセオリーに従えば、いかなる場面でも成功するというほど相場は甘くない。前回記事の冒頭で紹介したように、足元の環境ではふりーパパさんは「投資を一休みする」ことを勧めている。後編では、新高値ブレイク投資を成功させるコツや注意点をインタビュー形式で紹介していく。

――最近出版された共著『新高値ブレイクの成長株投資法』(パンローリング)では有望な成長株を見付ける手順を4ステップで紹介しています。重要なポイントは?

ふりーパパさん(以下、パパさん) 新高値を付けた銘柄の中から、テクニカル、ファンダメンタルズの両面から見て有望銘柄を絞っていくことです。景気拡大期には新高値銘柄が多く登場しますが、その中から、テクニカル面では日経平均株価よりも強い動きがするものをピックアップします。その後、ファンダメンタル面で、経常利益の予想数字の伸びが高いものを探していきます。

中には業績の裏付けがないのに、根拠のない思惑的なニュースで買われているものも見られますが、そうした銘柄は、一旦需給が崩れると急落するリスクがあるのでお勧めできません。できれば自分がよく知る身近な業種から探していくのがいいでしょう。

銘柄選択では完璧を目指さない

――パパさんの投資法では集中投資が特徴的なポイントですが、絞り込みはなかなか難しそうです。

パパさん まずはやってみることです。「選んだものが必ずいいもの」と完璧を目指さずに、選んだうちのいいものを残しながら集中させていくという考え方で進めてみてください。外れはあって当たり前。

私がいくら一生懸命に銘柄を選んでも、大きく上がる(新高値から50%以上)のは3銘柄に1銘柄程度です。このうちのいいものに絞って、いかにその銘柄の利益を伸ばしていけるかが、この投資法のキモなのです。

――投資の教科書でよく言われるように「分散投資が大事」という人もありますが。

パパさん もちろん分散投資も正しい考え方です。集中投資が向かないと考える人は、無理をして取り組む必要はありません。実際、私が手掛ける成長株への集中投資の手法を学ぼうとやってくる受講者の中でも、このやり方がしっくりくると考えて本格的に始める人は2割程度ですね。

ただ、私自身が様々なやり方を試した中で出した結論は、限られた資産を大きく伸ばすには「成長株への集中投資が最も効率がいい」ということです。できれば1銘柄、多くても5銘柄に絞るのが望ましいですね。1000万円の資金で10銘柄に分散する人もいますが、それでは多すぎるというのが私の考えです。

――そのためには訓練が必要ですね。早速、取り組みたいです。

パパさん 本来なら「ガンガン行きましょう」と言いたいところですが、ズバリ言うと、残念ながら今は、著書で紹介している成長株投資が成功しづらい時期、と言わざるを得ない。やってみようという気持ちは大事なのですが、「休むも相場」という昔からの格言にもあるように、難しい局面では下手に手出しをしない方がいいと認識した方がよさそうです。

株価は半年先の経済を織り込むと見ています。足元の急落は、これまで独り勝ち状態だった米国経済の腰折れで世界景気はピークアウトする可能性が高まっていることを多くの投資家が大きく織り込み始めたとみるのが自然です。

しばらくは投資家心理を好転させるような好材料が見当たらない。注視する懸念材料としては、米国景気もありますが、米中貿易摩擦の激化による中国の景気後退のリスクがかなり大きくなっていることです。世界経済に対する中国の寄与度は高まっていますし、日本にとってもインバウンド(訪日外国人)需要の減少など様々な影響を与えかねません。加えてBrexit(英国の欧州連合離脱)の混迷による影響も計り知れません。

こうした不透明要因は株式相場にとっては大きなマイナス材料です。このような時期は新高値を付ける銘柄数が少ない上、新高値を付けた後も株価が伸びずに腰折れしてしまうケースが目立ちます。

また景気がピークを迎え、後退の兆しが見えてくる時期は、経験則からみると何かと企業の不祥事が目立ってくるものです。まさに今は積極的な投資は手控えたい時期ですね。

取引は休んでいても、相場から目を離さない

――今は本を読んでしっかり勉強しなさい、ということですね(笑)。

パパさん 取引は休んでいても、マーケットから目を離してはいけません。実は、地合いが悪い時期の方が将来伸びる有望株を見分けやすいものです。こうした相場の冬の時期だと、着実に業績を伸ばす企業はめったにない分、目立つ存在のはず。

一方で全体相場が悪いと投資家の買いの手も控え気味になるので、慌てて買う必要もなくじっくり企業研究することができるメリットもあります。全体が悪い中で好業績をたたき出すということは、事業構造の転換が進み利益が出る体質になり始めていたり、将来のブームに結び付く潜在的な人気商品を生み出していたりなど、後に長期的に成長を遂げるエンジンを備えているケースが多いものです。

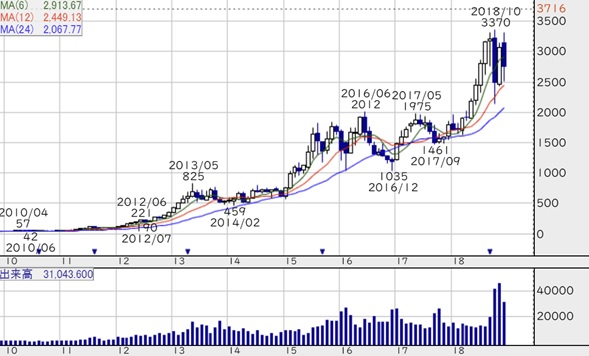

かつてのMonotaRO <3064> やジンズ <3046> がそうですね。冬の時期に業績が光る銘柄群は、その後の上昇相場を牽引するリーダー株になる可能性が高いので、それを見逃さないようつぶさに探していくのです。

■MonotaROの月足チャート

例えば、2015年のチャイナ・ショックの後に相場は調整局面に入り、16年のBREXIT決定の大幅調整を迎えたところで底を打って上昇トレンドに転じました。この底を打ったタイミングは、その後の上昇相場を牽引する潜在的なリーダー株を探すよい機会でしたね。今もじっくり銘柄探しをしながら、底打ちのタイミングを待つ時期です。

■日経平均株価の週足チャート

――リーダー株を見極めるコツは?

パパさん 明確なルールがあるわけではありません。繰り返しになりますが、まずは、地合いが悪いマーケットの中で新高値を更新し、日経平均より強い動きをする銘柄をつぶさに見ていくことです。今はさしたる銘柄が見当たらないですが、17年の好調相場でいえば、安川電機 <6506> のように伸びていく銘柄が登場するのを探すのです。

リーダー株は、その時代のブームを引き起こすような商品やサービスを展開する企業がなり得ますが、安川の場合「国内の人材不足が問題化→生産ラインの自動省力化に貢献する産業ロボットのニーズが高まる」というストーリーが描けますね。これを応用するのです。

私自身も普段はニュージーランドで生活していますが、『週刊エコノミスト』や『週刊東洋経済』など日本の経済雑誌を読み込んで、いつもアンテナを張り、「その時々で流行るものは何か」を常に考えています。

――「リーダー株=自分が集中投資すべき銘柄」になるのでしょうか?

パパさん もちろん、自身がリーダー株だと思う銘柄そのものに投資するのもいいですし、リーダー株と同業種や似たビジネスをする、もっと値動きのいい他の銘柄に投資する方法もあります。

大事なのは、投資する・しないに関わらず、その相場を牽引するリーダー株の動きは常に観察していくことです。リーダー株の株価が天井を打った後は、上昇相場も終焉の時期である可能性が高いので、ここは手仕舞いを検討すべき時期です。

3段目の上昇をみせたら注意を働かせる

――リーダー株の天井打ちの他に、保有株を手仕舞うタイミングは?

パパさん 成長株は3段上げのサイクルで上昇していると考えています。3段目の上昇を遂げた後は高値圏にあることを警戒したい時期です。また、四半期ごとの業績の伸びが鈍化したり、日経平均よりも弱い動きを見せたりしたら、手仕舞いの検討時期です。

こうした時期はテクニカル面でも、一定の範囲で動いていたボックス圏を割り込むなどのサインが出ている場合が多いので、変化が出たら一旦利益確定するのが理想です。ただし、売った後に再び上昇に転じて再び大きく伸びることもよくある話。手仕舞った後も完全に見切ってしまわずに、再びの買い出動のチャンスを探ってみてください。

――投資家は誰もが「テンバガー(10倍株)」に憧れますが、どんな業種に目を向けたらいいですか?

パパさん 冒頭でもお話したように、まずは自分がよく知る身近なところから探っていくといいでしょう。『新高値ブレイクの成長株投資法』では、DUKE。さんのパートで、アベノミクス相場の際に株価が10倍になった銘柄を紹介しています。

10倍株のトップ3業種は「情報・通信業」「サービス業」「小売業」で全体の約50%を占める結果となっています。サービス業や小売業は、生活に密着する企業が多いので、身近ですね。

今の相場は相場をリードする成長株は登場しにくい難しい相場ですが、こうした相場の後には再び10倍にも膨らむような成長株が多く出てくるのも事実です。勉強と相場の観察を怠らず、いつでも出動できる気構えでチャンスを待つ姿勢が大事ですね。

金融機関出身のフリーライター。株式、投資信託、不動産投資などを中心とした資産形成に関連する記事執筆を主に担当。相続、税金、ライフプラン関連も数多く執筆。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

⇒⇒「株探プレミアム(有料会員向けサービス)」では、今回紹介したふりーパパさん(ハンドルネーム)のような腕の立つ個人投資家さんの銘柄選びの着眼点や投資手法を紹介する「すご腕投資家さん聞く『銘柄選びの技』」を連載しています。合わせてご覧ください。

★元日~3日に、2019年「新春特集」を一挙、“26本”配信します。ご期待ください。

株探ニュース