コロナ急落からの短期反発狙いは、個人に有利な「スイング・リバーサル戦略」で

大川智宏の「日本株・数字で徹底診断!」 第36回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

猛烈な高ボラティリティ相場が続いています。背景は、言うまでもなく新型コロナウイルスによる混乱で、米国に感染が飛び火して以降、世界的に経済の見通しが急速に悪化しています。

米連邦準備理事会(FRB)も迅速に手を打ち、3月3日に50ベーシスポイント(0.5%)の緊急かつ大幅な利下げ実施。以降、米ダウ工業株30種平均は強気と弱気が交錯し、日々1000ドルを超える乱高下してきた中で、週明けに2000ドル超という史上最大の下げ幅を演じました。

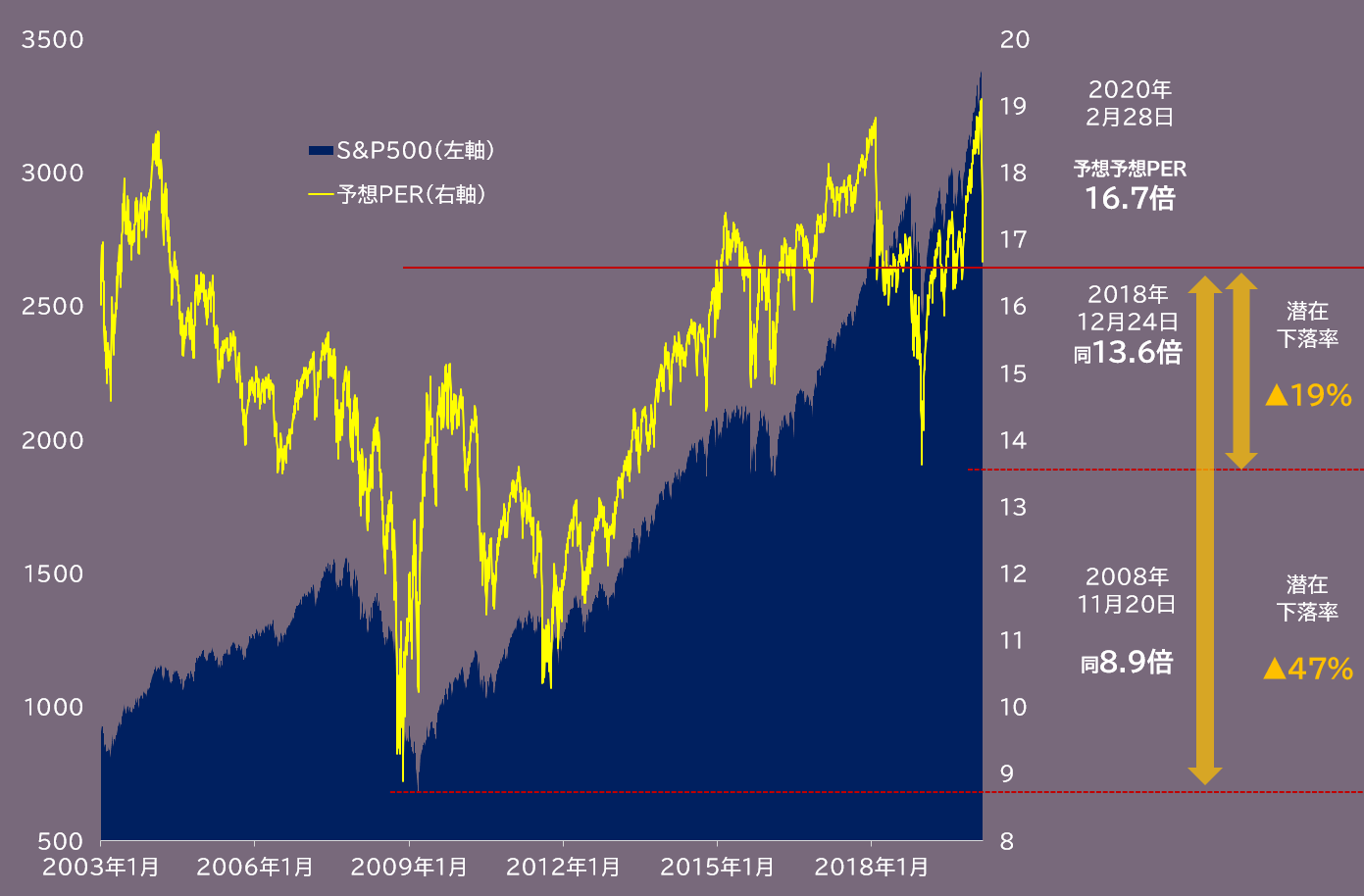

まさに大混乱の様相を呈していますが、筆者の米国株市場の見通しとしては、「現時点では、まだセリング・クライマックスに至っていない」と考えています。米国株は、今年2月の最終週に週間としては史上4番目の強烈な下げ幅を記録し、そして今週明けの急落が襲いましたが、それでも2018年12月の調整相場と比較して、2020年2月末現在の株価収益率(PER)が依然として大幅に割高な状態にあります。

米株には割高感修正の潜在的余地はあり

予想EPS(1株当たり当期純利益)が変化しないという極めて楽観的な前提でも、現在値からさらに2割ほど株価が下落する可能性があることになります。仮に金融危機になった場合はダウンサイドリスクが50%近くになりますが、そこまでを想定せずとも、とにかく現状の米国株の水準は相当に割高なことは認識しておいた方がよさそうです。

■米S&P500種株価指数と予想PERの推移

出所:データストリーム。注:▲はマイナス

つまり、今後も何らかのショックで再び大きな下落相場入りしてもまったく不思議ではない水準にあり、常に有事に備えておく必要があるということです。もちろん、日本株は米国株に連動しやすい上、FRBの大幅な利下げにより円高も進みやすくなるため、他の地域よりも一層の注意が必要になります。

セクターやファクターは機能しにくい状況に

こういった局面では、株価指数取引のみならず個別銘柄に手を出しにくいのも事実です。世界景気の混乱が背景にあるため、いわゆるグローバルに展開する製造業は見通しが厳しくなります。

同様に、急速な利下げ観測と金利の低下に伴い、銀行株などの金融銘柄は利鞘の悪化から収益性に難があります。また、ディフェンシブの雄としての内需の生活必需品やサービスなども、今回の新型コロナウイルスに限っては機能しにくい状況です。

一般に、世界景気が後退した際にはこれらの業種の銘柄は底堅く推移する傾向にありますが、疫病の蔓延が根底にある場合は外出などの消費行動そのものが制限されてしまいます。そうなると、いわゆる「巣ごもり銘柄」くらいしか妥当性を有する銘柄が見当たらず、定性的に銘柄を選定することが困難になります。

かといってPER(株価収益率)やPBR(株価純資産倍率)といったファクターを基にしたクオンツ分析が機能しているわけでもなく、こちらも同様にパニック相場の中で明確なトレンドが見えません。

個人投資家の逆張り需給に注目

しかし、このような手段の乏しい環境下において、唯一の投資の手掛かりと言ってもいい重要なファクターがあります。それが株式投資の基礎中の基礎である需給、特に個人投資家の動向です。

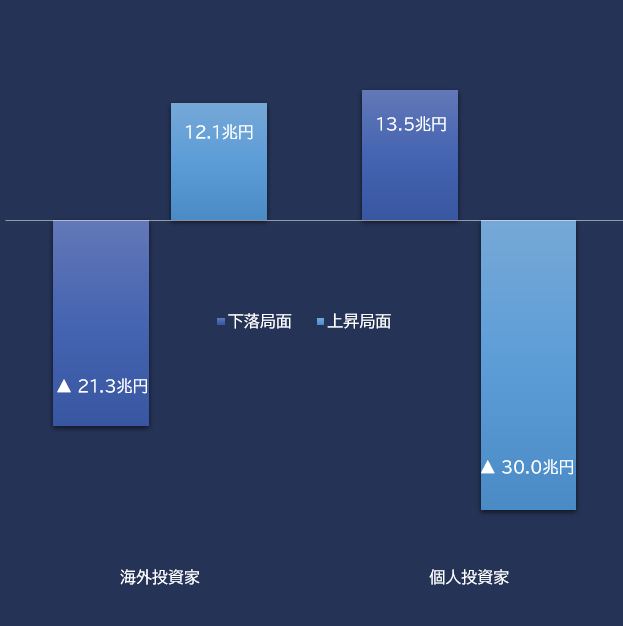

一般に、個人投資家の投資行動は「逆張り」と言われます。相場が下落した時に買い、上昇した時に売り抜けるスタイルです。これは統計上も明らかな傾向であり、海外投資家とまったく対称的な動きとなります。

下の図は、過去5年間のTOPIX(東証株価指数)の上昇・下落局面(週次)別の海外投資家と個人投資家の売買累積額になります。個人投資家は下落局面で買い、上昇局面で売りをしている姿が表れています。

■過去5年間の海外投資家、個人投資家の上昇・下落局面(週次)別 売買累積額

出所:データストリーム

言い換えれば、突発的な下落がいつ起きてもおかしくない不安定な相場環境では、個人投資家の買いが市場の支えとなります。事実、2月以降の急落相場でも、海外投資家が売り浴びせる中での買いの相手方は主に個人投資家でした。そのような彼らの投資の傾向を探ることは、特に現在は重要となり得ます。

巣ごもり化で、投資家が増えている!?

また、これに加えてひとつの気になるニュース記事を目にしました。「武漢で株の口座開設が急増し、資金が株式市場に流入している」といった内容です。

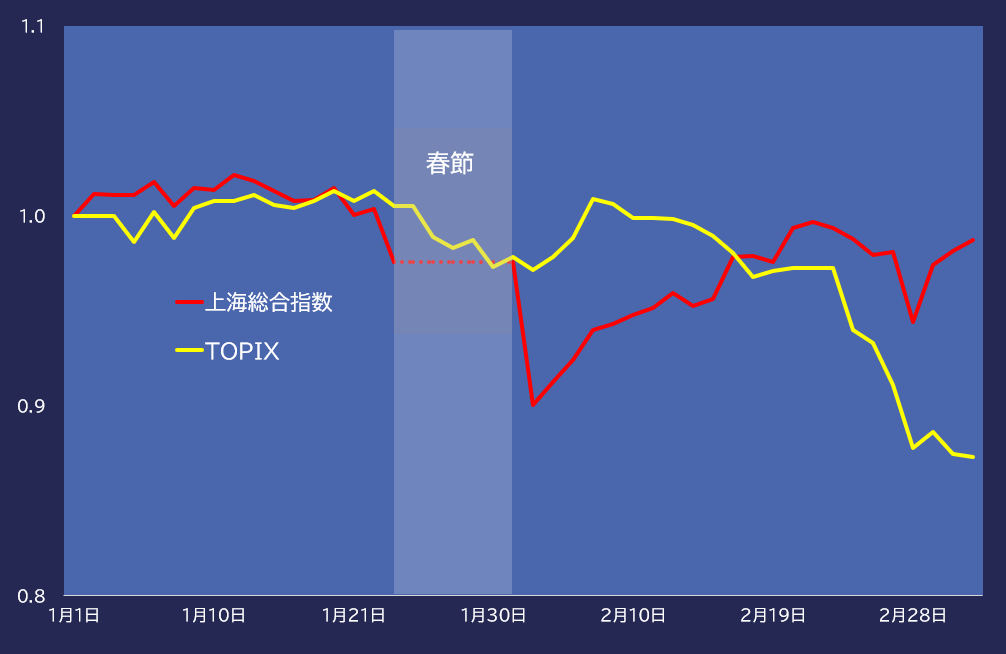

たしかに、中国は新型コロナウイルスの震源地でありながら、足元の上海総合指数は極めて堅調な推移を見せています。TOPIXと比較してもそのパフォーマンスの違いは一目瞭然で、春節後に一旦強く下落した後は、政策期待も含めて右肩上がりの回復を見せています。

図:年初来の上海総合指数とTOPIXの推移(1月1日=1)

出所:データストリーム

周知のように、武漢は現在封鎖状態にあり、外出が厳しく制限されています。封鎖の初期は、ネットやゲームなどの室内の娯楽で暇をつぶしていたものの、そこから現在は株式投資へとシフトしているようです。

他国も同様に金融政策を大規模な緩和方向へと舵を切りながらパフォーマンスが安定しない中で、この中国株の異様な市場の強さを見るかぎり、実際に彼らの投資資金が中国株を底支えしている可能性は否定できません。

日本政府には中国のようなトップダウンの強制力は有しませんが、海外渡航の制限勧告や全国の小中高等学校に春休み前の休校を要請、また各自治体も不要不急の外出を控えるよう呼びかけています。これに呼応して、企業は在宅によるテレワークの実施や各種イベントの自粛を行っています。

一連の施策や対応策で、在宅で時間を過ごす時間が多くなる、または増えることは確実。それを示すかのように、ネット証券では株価下落の値ごろ感も手伝ってか、足元で個人の新規口座開設が急増しているとの声もあります。となれば、中国人ほどの強い投資意欲はないにせよ、個人投資家が相場と向き合う場面は相対的に増加することが予想されます。

これらを踏まえた上で、本題である個人投資家の逆張り行動をどのように追えばいいのかに話を移しましょう。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース