100年マネーを作れる人、作れない人

清水香の「それって常識? 人生100年マネーの作り方」-第1回

FP&社会福祉士事務所OfficeShimizu代表

1968年東京生まれ。中央大学在学中より生損保代理店業務に携わるかたわらファイナンシャルプランナー(FP)業務を開始。2001年に独立後、翌年に生活設計塾クルー取締役に就任。2019年よりOfficeShimizu代表。家計の危機管理の観点から、社会保障や福祉、民間資源を踏まえた生活設計アドバイスに取り組む。一般生活者向けの相談業務のほか執筆、企業・自治体・生活協同組合等での講演活動なども幅広く展開、テレビ出演も多数。 財務省の地震保険制度に関する委員を歴任、現在「地震保険制度等研究会」委員。日本災復興学会会員。

1968年東京生まれ。中央大学在学中より生損保代理店業務に携わるかたわらファイナンシャルプランナー(FP)業務を開始。2001年に独立後、翌年に生活設計塾クルー取締役に就任。2019年よりOfficeShimizu代表。家計の危機管理の観点から、社会保障や福祉、民間資源を踏まえた生活設計アドバイスに取り組む。一般生活者向けの相談業務のほか執筆、企業・自治体・生活協同組合等での講演活動なども幅広く展開、テレビ出演も多数。 財務省の地震保険制度に関する委員を歴任、現在「地震保険制度等研究会」委員。日本災復興学会会員。よく人生には3つの「さか」があると言われます。「上り坂」に「下り坂」、そして「まさか」。昨今の新型コロナウイルスの騒動も、「自分が生きている間に、まさか、ここまで世界が大混乱に陥る状況に遭遇するとは思ってもいなかった」という人もいるのではないでしょうか。

人生100年時代。生きている時間が伸びれば、「まさか」に遭遇する機会も増える可能性があります。実際、100年に1度と評されるレベルの暴落が起きたリーマン・ショックから10年ちょっとで、それを超えるような金融ショックが襲いかかってきているのですから。

今回のコロナショックからも、人生100年時代を生き抜くためには、これまでの常識にとらわれない発想の転換を求められていることがわかります。このコラムでは、株式投資など資産形成を行う上で、まず頭に入れておくべきライフプラニング(生活設計)およびマネープラニング(資金計画)に関する"新常識"を紹介していきます。自分が投資する目的や動機づけの参考になれば幸いです。

結婚したら生命保険、子供が生まれたら学資保険に加入は当たり前?

初回の"新常識"は、保険の加入について。読者のみなさんが何歳代なのかによりますが、社会人になったら生命保険、子供が生まれたら学資保険に加入するのが常識と、親御さんなどから言われた人もいるのではないでしょうか。保険とははなれますが、マイホームやマイカーを持つのも半ば常識のように考えられていました。

話を保険に戻すと、昨今の金利や収入の伸びを考えると、これまでと同じ考えで保険に入り、保険料を負担するのが妥当なのかという疑問にぶち当たります。

投資に長けている人は十分、認識されていると思いますが、保険は運用商品であり、運用成績は金利水準に大きく依存します。保険では、比較的リスクが低い(ボラティリティ=価格変動幅が小さい)債券での運用を主体にする場合が多いので、金利が高いと運用収益が出やすく、逆に低いと冴えなくなります。

言うまでもなく、金利水準は今と昔ではまったく景色が違いました。

「1991年、1年定期預金の金利は年6.08%。100万円預ければ、1年後に税引前で約106万円。5年複利で運用すれば約134万円になった」。そう言うと、1988年に生まれた30代の知人はのけぞりました。ただ預けるだけでそこまで増えるとは、改めてすごい時代だったんですね。

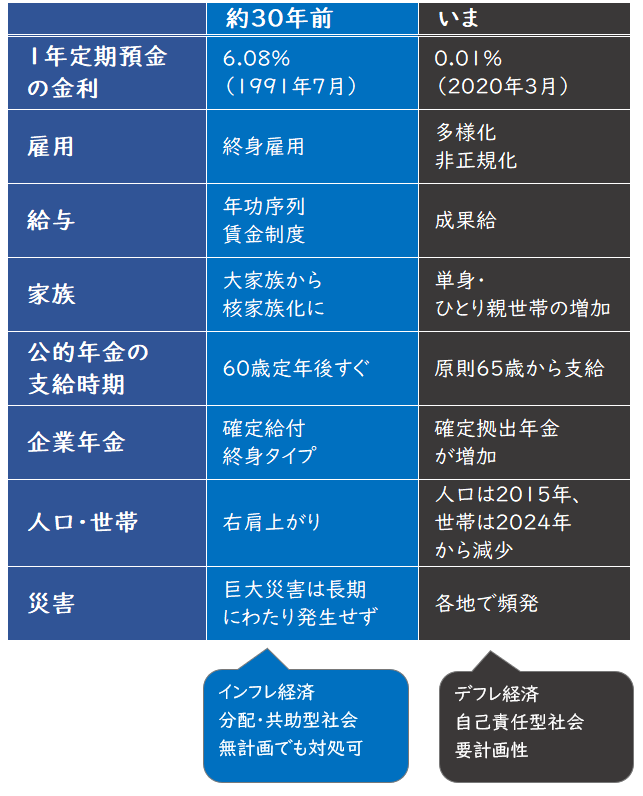

■約30年前と今の社会経済状況の違い

支払い総額の2倍近くの満期返戻金をもらえた養老保険

これだけ金利がついた時代ですから、保険も今では考えられないような利回りでした。当時の養老保険も、30歳の男性が毎月約8000円を30年間払い込む場合、支払い総額は約287万円に対して500万円もの満期返戻金を受け取ることができました。平均利回りは3.5%ほどになる計算です。

しかも5年超の貯蓄型保険は保険税制が適用されて一時所得扱いとなり、50万円以上利益が出なければ税金もかかりませんでした。

生命保険は本来、結婚などして本人(被保険者)が死亡すると経済的に困る人がいるときに加入するものです。にもかかわらず、当時は社会人になったばかりの単身者ですら、利殖目的に生命保険に加入する風潮さえありました。

この当時は金利に限らず、様々な面で今とは違いました。株価や地価も上昇が続き、個人の収入も終身雇用・年功序列に守られ、右肩上がりで増えていったのです。こんな状況ですから、行き当たりばったりのマネー行動でも、まあ、何とかなるというお気楽な時代だったわけです。

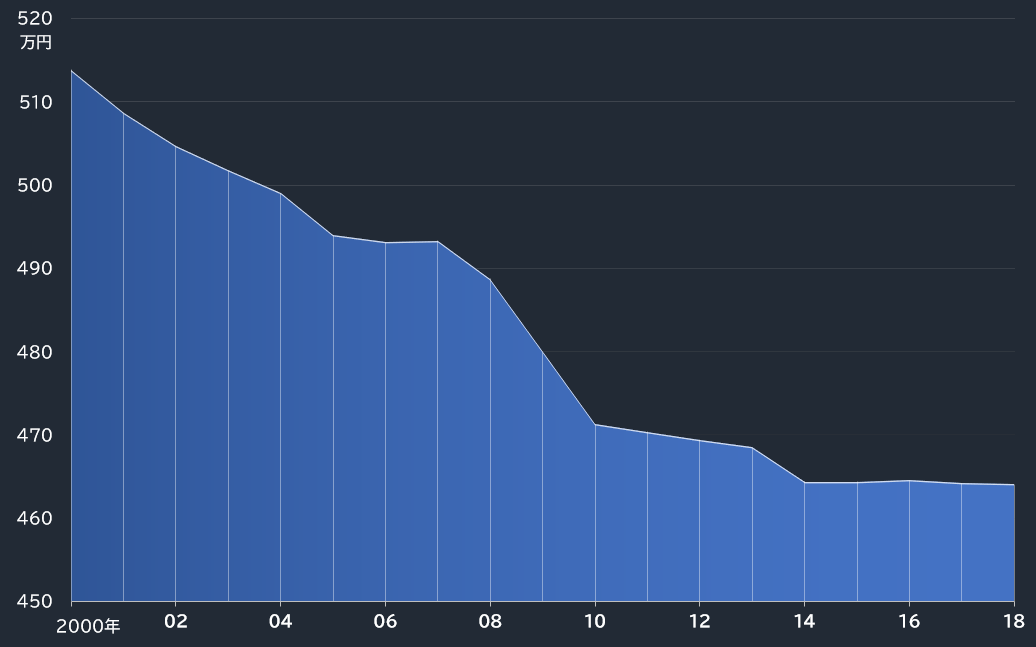

それが今は、家計の余裕がなくなり、昔のような無計画な行動はもはや許されなくなっている状況です。年収600万円の標準世帯、40歳以上の会社員の手取り収入は、18年間で約50万円も減ったのです。

収入が変わらなくても税や社会保険料の負担が増え、手取り収入はここ10年以上にわたり減り続けてきました。

■総収入600万円の人の可処分所得の推移

注:筆者作成。家族構成 夫(40歳未満)・妻専業主婦・小学生の子供2人/厚生年金加入・協会けんぽ(全国平均料率)/雇用保険は一般の事業/各年の制度改正は年始に行われたものとして計算

現在、お金をめぐる状況は大きく変わりました。1年定期預金はもう何年も年0.01%に張り付いており、時間外に引き出せば、増えるどころかお金は減ってしまいます。予定利率が低下して生命保険料はとても高くなり、保険はもはや貯蓄になりません。