成長株狙い・すご腕3人衆が語る「コロナからの教訓と次の一手」-後編

「ウィズ」と「アフター」を見据えた、すご腕さん流・銘柄選びの着眼点を披露

登場する銘柄

ニトリホールディングス<9843>、日本電信電話<9432>、NTTドコモ<9437>、KDDI<9433>、ソフトバンク<9434>、GMOクラウド<3788>、GMOフィナンシャルホールディングス<7177>、リスクモンスター<3768>、ライフネット生命保険<7157>、大黒天物産<2791>、エスプール<2471>、アイ・アールジャパンホールディングス<6035>、BuySell Technologies <7685>、じげん<3679>、エアトリ<6191>

DAIBOUCHOUさん(40代・男性)のプロフィール:

DAIBOUCHOUさん(40代・男性)のプロフィール:投資歴約20年で、現在は専業投資家。2005年前後には不動産株への集中投資を行い、200万円を一時10億円にまで、まさに「大膨張」させた実績のあるすご腕。その後のライブドアやリーマンのショックで資産は一時4分の1まで溶かしてしまったが、割安成長株投資に方向転換し再スタート。100銘柄以上に分散投資を行い、極力資産を守りながら増やす投資を心掛ける。現在の資産は不動産含め数億円。

DUKE。さん(40代・男性)のプロフィール:

DUKE。さん(40代・男性)のプロフィール:2003年の開始時はファンダメンタルズ重視で成長株狙いの投資法だったが、目覚ましい成果は出ず。その後試行錯誤を重ね、テクニカル要素も取り入れた新手法「新高値ブレイク投資術」に改良。以降、14年には累計利益1億円を突破する。現在は専業投資家に転身。自身の投資をさらに向上させつつ「新高値ブレイク投資塾」を主宰し、次なる億り人を育てることに邁進中。

すぽさん(40代・男性)のプロフィール:

すぽさん(40代・男性)のプロフィール:幼いころから企業分析が大好きな、自称「企業分析おたく」。リーマン・ショックで運用資産の半分以上を吹き飛ばすという苦々しい大ヤラレを経験して以降、「高成長」「優れたビジネスモデル」「割安」にこだわった独自の投資方法を編み出す。その後は爆発的&安定的な資産拡大に成功し、約6年で資産10倍超を遂げる。2018年7月から専業投資家に転身。

読者参加型のブログも好評だ。

これからいったい、どうすればいいのか。

目先の戻り相場に乗って含み損を一気に解消したいが、二番底・三番底が襲いかかってきたら再び大きなマイナスを抱える銘柄が増えてしまう。攻めたい気持ちと、あんな悪夢は二度とごめんという気持ちが交錯して、「もう考えるのがイヤだ~」という個人投資家もいるかもしれない。

そんなストレスを解消する一助になってほしいと、『株探』編集部はすご腕投資家3人衆のオンライン座談会に潜入した。登場するのは成長株投資をメーンにするDAIBOUCHOUさん、DUKE。さん、すぽさん(いずれもハンドルネーム)だ。

前編では、今回のような大暴落に巻き込まれて痛手を被ってしまった時の対処法や同じ過ちを繰り返さない技を、経験談を踏まえて紹介してもらった。後編では今後の投資方針や注目銘柄にクローズアップして、そのホットなトークをお届けしよう。

「日経平均株価は年末までに○×円」に惑わされない

司会者――コロナショックによる相場の不透明感がつきまとう環境ですが、今後、どんな展望で投資をしようとお考えですか?

DUKE。さん(以下、DUKE。): 最終的に「見るべきものは個別株」という姿勢を崩さないよう投資をしていきたいと考えています。これは私が主宰する「新高値ブレイク投資塾」の塾生さんにも常日頃、強調している話ですが、結局は、全体相場の好調・不調に関わらず、いかなる時もやるべきことは同じですね。

私が実践する投資法は、新高値を抜いた銘柄に着目して、業績向上のモメンタムに乗るトレンドフォロー型です。このやり方では、全体相場が上昇トレンドにある時期においては、その勢いを生かして効果的に乗るために、選別した個別株へのウエートを高めるなどよりパワーアップさせた投資を目指します。

この戦略では、全体相場の動きは参考にはしますが、その動きを予想して個別株選別の方針を変えるものではありません。マネー誌や株式情報サイトでは、専門家による「年末までに日経平均株価は◎◎円」などという相場見通しがしばしば公表されていますが、こうした数字に惑わされることなく、しっかりと個別の動きから目を離さずにいることが大事ですね(参考記事)。

――全体相場が振るわなくても、いい銘柄は見つかるのでしょうか?

DUKE。: そう考えています。日経平均株価やTOPIX(東証株価指数)などの市場平均と同じように動くかに着目する物差しはβ(ベータ)、市場の動きとは別に、個別の要素に着目するのはα(アルファ)ですね。このαが強い要素を持つ銘柄を選んで投資するのが私のやり方です。

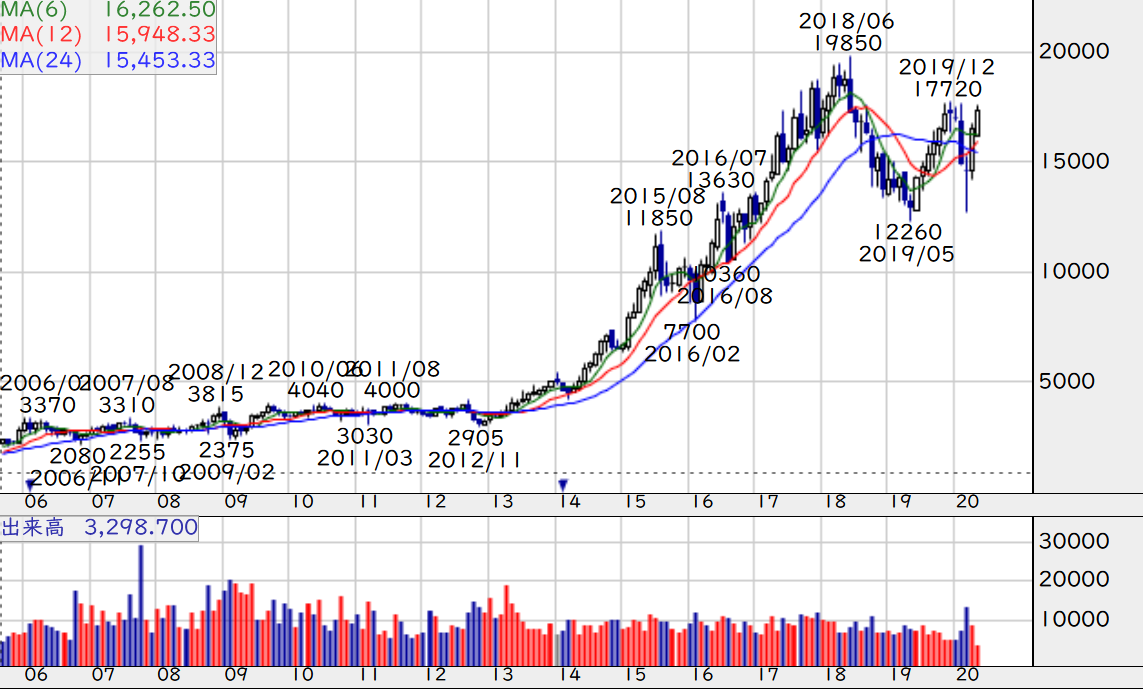

例えば、家具やインテリア販売チェーンの最大手のニトリホールディングス<9843>は、長く相場が低迷した2008年のリーマン・ショック以降のような時期でも、業績が右肩上がりで上昇し、株価もそれに伴って堅調な推移をした後、アベノミクス相場に乗って大きく上昇しています。

全体相場が下がっていても、このニトリのようにキラリと光る銘柄はあるもので、これを探していくのです。こういう銘柄は、いざ市場全体に上昇エネルギーが盛り上がってきた時には、そのエネルギーも加わって大化け化する可能性があるものだと考えています。そして将来の大化け株は、むしろ全体が振るわない時期の方が探しやすい環境にあるとも考えて、チャンスを狙っています。

■ニトリホールディングス<9843>月足チャート

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

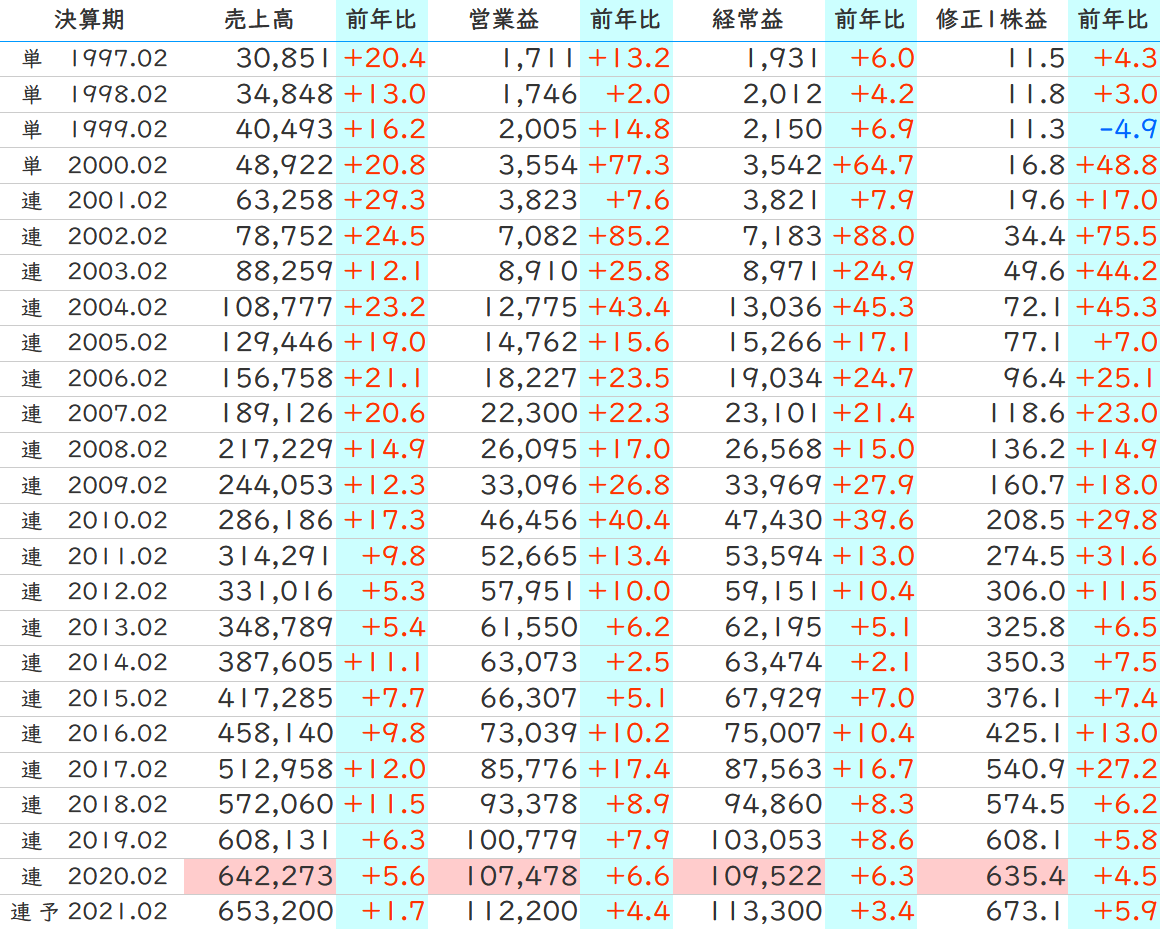

■『株探』プレミアムで確認できるニトリホールディングス<9843>の長期業績推移

ウィズコロナ&アフターコロナの両方を意識

――DAIBOUCHOUさんは、現在はフルインベストメント(フルポジ)で向かっているようですね。

DAIBOUCHOUさん(以下、DAI): 私は、相場が大きく上がった時の「持たざるリスク」を負うのは避けたいので、よほどの相場の危機と見なさない限りは、基本はフルポジです(参考記事)。前回の座談会でも触れましたが、ポジションは3月の中盤にかけて50%にまで落とした後、後半から再び膨らませ始めて、現在はフルポジの状況ですね。

ただ、ここから先はDUKE。さんもおっしゃるように、個別の銘柄選びがとても重要になってくると感じています。最近はさまざまな場面で、コロナ問題と共存することを意識した「ウィズコロナ」、そしてコロナが終息した後の世界を見据えた「アフターコロナ」、という考え方がよく話題になりますね。投資では先回りして動くことが大事なのですが、それでも完全にアフターコロナに軸足を置いてしまうのは、まだ早いという印象ですね。

具体的な定義づけとしては、前者のウィズの方は、コロナ禍の中で直接的にメリットを受ける銘柄、後者のアフターはコロナを克服してから、長期的に必要とされ伸びていく銘柄を指すと思います。アフターでは、コロナとは関係なく世の中の需要拡大の波に乗っていくものに加え、コロナの影響でより力を増していくものと両方が該当すると捉えています。

それを踏まえて、アフターも意識しながらウィズコロナも重視する姿勢でメリハリをつけて銘柄選びをしていきたい。言い換えるならば、「守りを盤石にしながら攻めも忘れない」。そんな感じです。

具体的銘柄については後でも触れますが、守りでは現在は割安で配当利回りが高い通信系の日本電信電話<9432>、NTTドコモ<9437>、KDDI<9433>、ソフトバンク<9434>に注目し、実際に3月後半からのリバウンド局面で購入もしています。

攻めの部分では、サーバー管理と電子認証提供を行うGMOクラウド<3788>をはじめとするGMO系に注目していますね。こちらも既に4月の前半に購入済みです。

■GMOクラウド<3788>日足チャート

長期ではIT系に注目

――すぽさんはいかがですか?

すぽさん(以下、すぽ): 私もDAIさんが触れた「ウィズコロナ」「アフターコロナ」の考え方と似ていますが、

① コロナを材料に「短期的」に盛り上がる銘柄

② コロナが落ち着いた後に次の波にのって「長期的」に伸びる銘柄

――の2つに分けてそれぞれの特性を意識しながら投資していきたいですね。

①の短期目線では、スーパーやドラッグストア、配送関連や医療関連が注目すべき銘柄で、特にコロナ対策に直結するサプライズニュースがあれば跳ねやすいセクターという位置づけですね。こちらは関連ニュースにアンテナを張りながら注視していきます。

ただ、こうした銘柄は、コロナ問題が落ち着いた途端に投資家の興味は削げやすいとも想定しています。そのタイミングでは、それまでの高評価の反動が来ることも覚悟して備えておくことが大事ですね。

②の長期的な観点からは「インターネット」「Web化」を切り口にしたもの、そしてクラウド型でソフトウエア・サービスを提供するSaaS(サース、ソフトウエア・アズ・ア・サービスの略)呼ばれるスタイルのビジネスに取り組む企業が有望であると見ています。

SaaSによって、ソフトウエアの販売が変わり、従来のパッケージ製品としてライセンスする形から、提供者がクラウドサーバーに保存したソフトウエアを利用者がネットワーク経由で使用する形態になりました。これによって、利用者は最小限のコストで必要なサービスのみを受けることができますし、管理などの手間を省けるメリットも生じます。

こうしたサービスはコロナ以前から注目を集めていましたが、コロナ問題を機に会社員などがテレワークないしリモートワークをする動きが進み、これが追い風となって今後も長期的に需要は拡大していくものと考えます。

DUKE。: SaaSのようなIT関連は、私も今後、はずせない分野だと思いますね。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。