「本当に安い」株を見極める、ちょっと高度な「裏ワザ」

大川智宏の「日本株・数字で徹底診断!」 第81回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「金利先高観が強まる今、狙うのはやっぱり割安、それとも…」を読む

今週25~26日開催のFOMC(米連邦公開市場委員会)を材料に、株式市場は神経質な展開を見せています。

今回の会合で、テーパリング(量的緩和の縮小)の前倒し、利上げの開始、そして保有資産を縮小する量的引き締め(QT)着手へと、それまでの市場の想定よりも引き締めが強化されていく可能性があるからです。

強化予想の主因は、なんといっても高いインフレ率が続いていること。今月12日に公表された昨年12月の米国の消費者物価指数(CPI)は前年同月比で+7%。昨年11月の+6.8%を上回るペースで上昇しており、インフレの流れは短期的に止まりそうにありません。

物価の上昇に伴い米10年債利回りは、昨年12月1日時点の1.4%台から1月中旬には1.9%に迫る水準まで上昇し、1カ月強で20%を超える上昇を見せています。

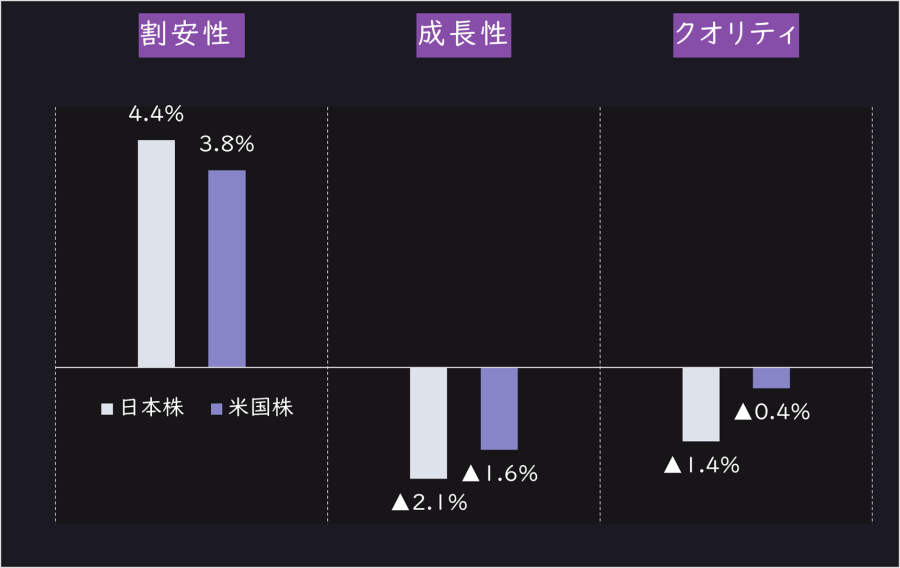

この金利の上昇は、世界中の株式市場の銘柄選択についても大きな影響を及ぼし続けています。以下の図は、1月中旬から過去1週間程度の投資スタイル別のリターンを見たものです。

■過去1週間の主要ファクターのリターン

出所:データストリーム。注:▲はマイナス、以下同。

割安性はPER、PBRなど、成長性はEPSおよびBPS成長率など、クオリティはROE、自己資本比率など

日米で銘柄数を併せるために日本株はTOPIX(東証株価指数)500、米国株はS&P500種株価指数を母集団とし、「割安性」「成長性」などの投資スタイル別に、投資効果を平均したものです。

割安性ならPER(株価収益率)やPBR(株価純資産倍率)などの指標を用い、投資効果はPERであれば低PERを買って高PERを空売りして計測します。

割安性のリターンは、週次の集計であれば平常時はどれほど強く出ても2%程度であるため、現在の日本株の4%を超える水準は、異常といえる状況です。その他のスタイルではリターンがマイナスであることから、市場の資金は割安性のある銘柄に集中しているようです。

一般に金利が上昇すると、長期的な成長率に対する割引率などの関係性から、PERやPBRが高く評価されている株が売られ、割安な株へと資金が向かいやすい環境が生まれます。

足元はPERや配当利回りより「PBR」が優位

世界経済の中心である米国の長期金利が上昇している中での傾向を見てみると、割安指標の中でPBRが最も強く出ています(下の図)。

ご存じのように、PBRは純資産の価値が株価としてどれだけ評価されているのかを見るものです。景気の過熱感が懸念され、業績の成長性にピークアウト感も漂い始めた今、財務の質に比して株価が低い状態にある銘柄が好まれているのかもしれません。

■過去1週間の割安指標ファクターリターン

出所:データストリーム

今回は前回のPERに続き、このPBRに焦点を当て、安定的にリターンを獲得するための投資手法について考えてみたいと思います。まずは、このPBRの投資効果についてざっくりと把握しておきます。

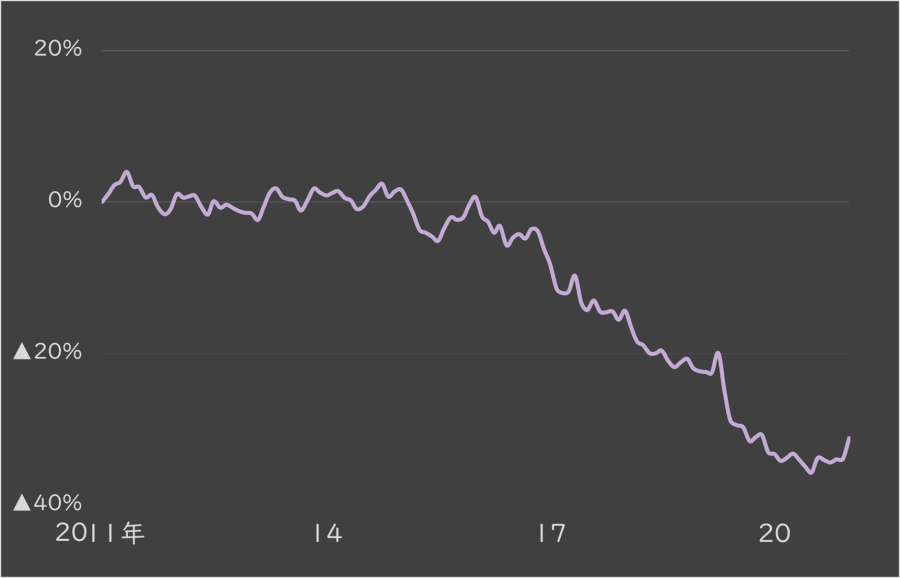

一般にPBRは低いほど純資産価値に比して株価が安く魅力的であると判断され、高いほど割高で売りの対象となるものです。そのセオリーはどんな時期でも通用しているのでしょうか? 過去10年程度の投資効果を振り返ると、以下のようになります。

母集団は上記の日米比較と異なり東証1部の上場銘柄すべてで、下位10%を買い、上位10%を空売りして月次で銘柄を入れ替えてリターンを累積したものです。

過去5年のPBRの投資効果は大幅マイナス

実は過去10年程度にわたり、割安性の高い銘柄への投資はまったくといっていいほどリターンを得られていません。それどころか、過去5年程度で見れば大幅にマイナスのパフォーマンスとなっていることが分かります。

つまり、PBRが高く割高な銘柄がさらに上昇し、PBRが低い割安な銘柄がさらに売られ、株式投資のもっとも基本的な考え方の1つであるPBRは、機能不全どころか極めて有害な指標であったということです。

■PBRの時系列の投資効果

出所:データストリーム

前回も見たように、ここ最近の割安性が効かない状況は、PBRに限った話ではありません。この背景としては、2017年以降の米中貿易摩擦や、過去2年程度継続しているコロナ禍などで景気の後退懸念が高まり、それに対抗する手段としての超低金利政策が続けられてきたことが大きいでしょう。

米国は2015年後半以降にも断続的に利上げを実施していましたが、その時期も特に低PBR株が継続して強く買われた形跡はありません。

おそらく、利上げと景気のピークアウト懸念が同居することで、過度な金利の先高観が抑制されたことが原因であったと思われます。足元の状況も類似していることを考えれば、現在の割安株の急騰も刹那的な動きであり、今後も継続する可能性は低いかもしれません。

PBR1倍割れが安いとは限らない

そもそも、PBRが「高い」「低い」と判断する方法にも、問題があるように思われます。一般に、PBRは1倍を割れれば解散価値を下回るので割安で、1倍を超えれば純資産にプレミアムが乗った状態だと解釈されます。

銘柄としての投資魅力度を測る目的であれば、市場内の相対的な高低によって判断するのが妥当です。理由の1つは、株価が高騰し、市場全体のPBRが高まっている際には、理論的なブレイクイーブン・ポイントである1倍という数字を「上回る」「下回る」という点を議論する意味は薄くなることがあります。

次にPBR水準の高低の程度は、その銘柄が属する業種や、さらにいえば個々の銘柄が抱える事情によって大きく異なります。

市場内の相対的な高低を見る方法としては、個別銘柄のPBRをTOPIXの平均PBRで除した値を過去から計測することで、現在の水準の高低を判断します。

留意点は、個別銘柄のTOPIX相対PBRの過去平均からの乖離(かいり)率を計算しても、過去の発射台の高さによって変化率の大きさは異なります。また銘柄の性格として、もともとボラティリティの高い銘柄は乖離率が上下に大きく振れやすくなります。

そのため数字の大きさのみで、「高い」「安い」を単純に判断できません。ある銘柄の過去からの乖離がどの程度なのかを、銘柄間で横比較することが必要になります。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。