井出真吾(ニッセイ基礎研)が斬る ―どうなる? 半年後の株価―

ロシアによるウクライナ侵攻や米国の物価高騰、新型コロナウイルスの感染拡大などを受けて、世界のマーケットに不透明感が漂っている。インフレ抑制に向けた金融引き締めの動きが世界的に強まる中、日米の株式相場は神経質な動きを続けている。これまでの市場の経験則が通用しなくなる中、アナリストやエコノミストなどの専門家は、「半年後の株価」をどう見ているのか。インタビューを通じて、著名アナリストに予測してもらい、その背景を詳報する。今回はニッセイ基礎研究所の井出真吾・上席研究員に話を聞いた。

●井出真吾 (いでしんご)

1993年に東京工業大学卒業、日本生命保険入社。99年にニッセイ基礎研究所へ。2018年より現職。専門は株式市場・株式投資・マクロ経済。科学的かつ客観的な分析とわかりやすい解説は定評があり、新聞・テレビなどメディア露出も多数。企業・新聞社主催のセミナーのほか、学会活動にも取り組む。52歳。著書に「本音の株式投資」、「株式投資 長期上昇の波に乗れ!」、「ROEを超える企業価値創造」などがある。テレビ東京、TBSなど出演多数。

(2)半年後のS&P500種平均は4100~4300ポイント

(3) 日本株では、自動車関連、特にトヨタ関連株が有望。デジタル関連も買い

(4) 米個人消費支出(PCE)デフレーターの落ち着きを契機に、日米株価は反転上昇も

――半年後(2022年11月末)の日経平均株価の予測を教えてください。

井出:私は2万8000~3万1000円を予測しています。今から11月末までの"推移"でしたら、2万5000円~3万1000円です。

――日経平均は足元で勢いを失っているように見えます。ロシアのウクライナ侵攻が続く中、「かなり強気な見通しだ」と捉える方もいるかもしれません。予測の背景を教えてください。

井出:私はこの予測を必ずしも強気だとは考えていません。足元ではロシアによるウクライナ侵攻や米連邦準備理事会(FRB)の金融引き締め、世界的なインフレ、円安・ドル高など不透明要因がたくさんあります。このため、日本企業も自社の業績見通しを慎重に出さざるを得ない状況です。しかし、この不透明な状況がいつまでも続くわけではありませんので、遅くとも中間決算では業績予想の上方修正が相次ぐと見ています。

世界的なインフレも早ければ夏頃、遅くとも秋口には落ち着いてくると予測しています。世界的なインフレは昨年から始まっていますから、年内にはその反動で物価上昇率は鈍化します。そうなれば、FRBによる金融引き締めの加速への懸念が後退し、株式相場は安定を取り戻すでしょう。このため、日経平均株価が3万円を回復するのも、それほど難しくないと考えています。

――足元では日本企業の株価は過小評価されているということですね。

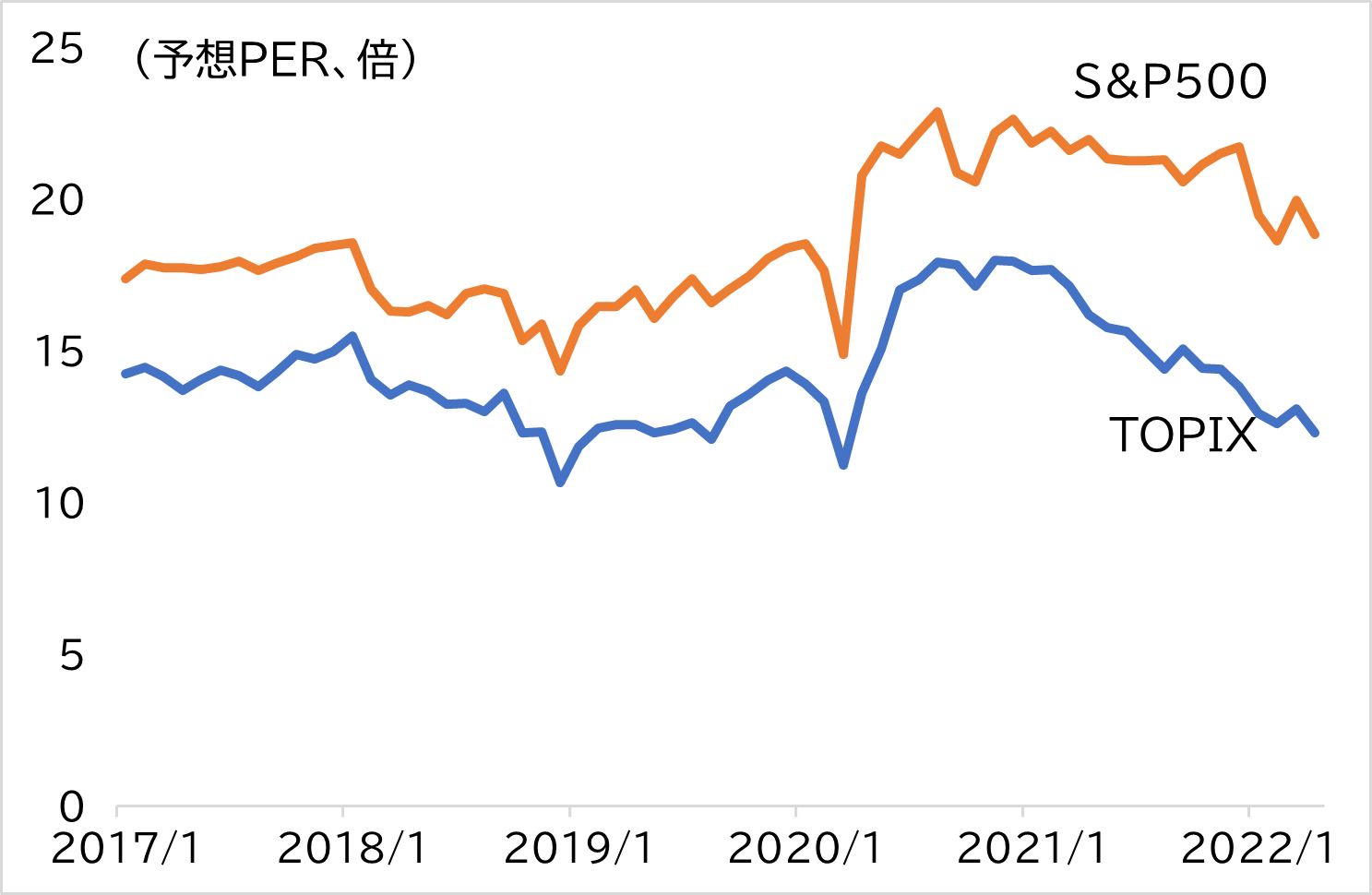

井出:その通りです。現在は、株価が1株当たり純利益(EPS:Earnings Per Share)の何倍まで買われているかを示す「予想PER(株価収益率)」は12倍台にとどまっています(5月13日時点)。2021年度の予想PERは平均で14.5倍でしたから、いかに低いかがわかります。これは世界的なインフレなど複数の不透明要因が市場心理を委縮させているためです。米国では、昨年4月から消費者物価指数(CPI)が急上昇していますから、その反動で、今年の春から夏にかけて伸び率は鈍化していくと見られます。

例えば日本企業の業績予想が5%上方修正されたとすれば、予想PERを14倍として計算すると、日経平均株価は3万0500円程度まで上昇すると予測できます。上方修正の幅が5%にすぎなくても、これだけ日経平均は上昇するわけです。

FRBが超金融緩和を背景とした政策を改めて「金融相場」が終わるとすれば、今後は企業業績を中心とした「業績相場」に移ります。株式市場が企業業績に注目するようになれば、半年後までに日経平均が3万円台を回復する可能性は十分あるといえるでしょう。

図1 日米株式市場 予想PERの推移

――「セル・イン・メイ(株は5月に売れ)」という格言がありますが、今年は「バイ・イン・メイ(株は5月に買え)」なのかもしれませんね。日本株で有望なセクターや個別株を教えてください。

井出:私が期待しているのは自動車業界です。昨年は半導体が不足していたために自動車メーカーが製品を十分に生産できませんでした。しかし、昨年末から年明けにかけて、こうした状況は改善され始め、自動車の生産実績も急速に回復しています。新型コロナウイルスの感染拡大の影響で稼働率が低迷していたタイ、フィリピン、マレーシア、ベトナムなど東南アジアの半導体工場が生産ラインを復活させ、稼働率が上昇しているためです。

特にトヨタ自動車 <7203> [東証P]や同グループには期待できると私は考えています。サプライチェーン(供給網)が非常にしっかりしているからです。一般的には、大手自動車メーカーですら末端の系列企業までは把握できていません。しかし、トヨタ自動車は、末端近くまでしっかり把握し、マネージメントしていると聞いています。このため、世界的な半導体不足が解消すれば、トヨタグループはどこよりも素早く増産することができると考えられます。

――自動車以外で期待しているセクターはありますか。

井出:電子部品や電気機器、精密機器、情報通信といった業種の銘柄です。コロナ禍への懸念が後退しても、テレワークや企業の業務効率化の流れは止まることはありません。この流れを受けて、電子部品をはじめとしたデジタル関連のセクターには期待できると考えています。個別銘柄では、例えばキーエンス <6861> [東証P]です。世界的なインフレや円安などでコストが上がっているだけに、多くの企業はシステム投資を通じて省力化、業務の効率化を進めていかなければいけません。工場の自動化などが進めば、同社の主力事業であるセンサーなどへの需要がさらに増えていくでしょう。

――米国株の見通しを教えてください。

井出:半年後のS&P500種平均は4100~4300ポイントのレンジで推移すると思います。残念ながら過去最高値には遠く及ばず、日本株の上昇率も下回るでしょう。

――理由を教えてください。

井出:ここ2年間の米国株式市場は、コロナ禍を受けて買われ過ぎた「バブル」だったと考えています。特にハイテク関連株については急速に上昇してきました。背景の1つには、米政府からの給付金で潤った個人投資家が、米ロビンフッド・マーケッツ<HOOD>などが提供するスマホアプリを通じて積極的に買いを入れていたことがありました。こうした個人が足元の弱気相場で、慌てて売りを出しています。このため今年の米国株式市場では、ハイテク株の比率が高いナスダック総合株価指数を中心に大きな調整が入ったとみています。FRBによる相次ぐ利上げもあります。長期的には米国株の優位は動きませんが、半年後についていえば、米国株は足元の水準から大きな上昇は望めないと分析しています。

――半年後も日米の株価は足元よりも上昇するものの、最高値をうかがうような展開にはならないという予測かと思います。世界の株式相場が反転上昇するとすれば、何が契機になると考えていますか。

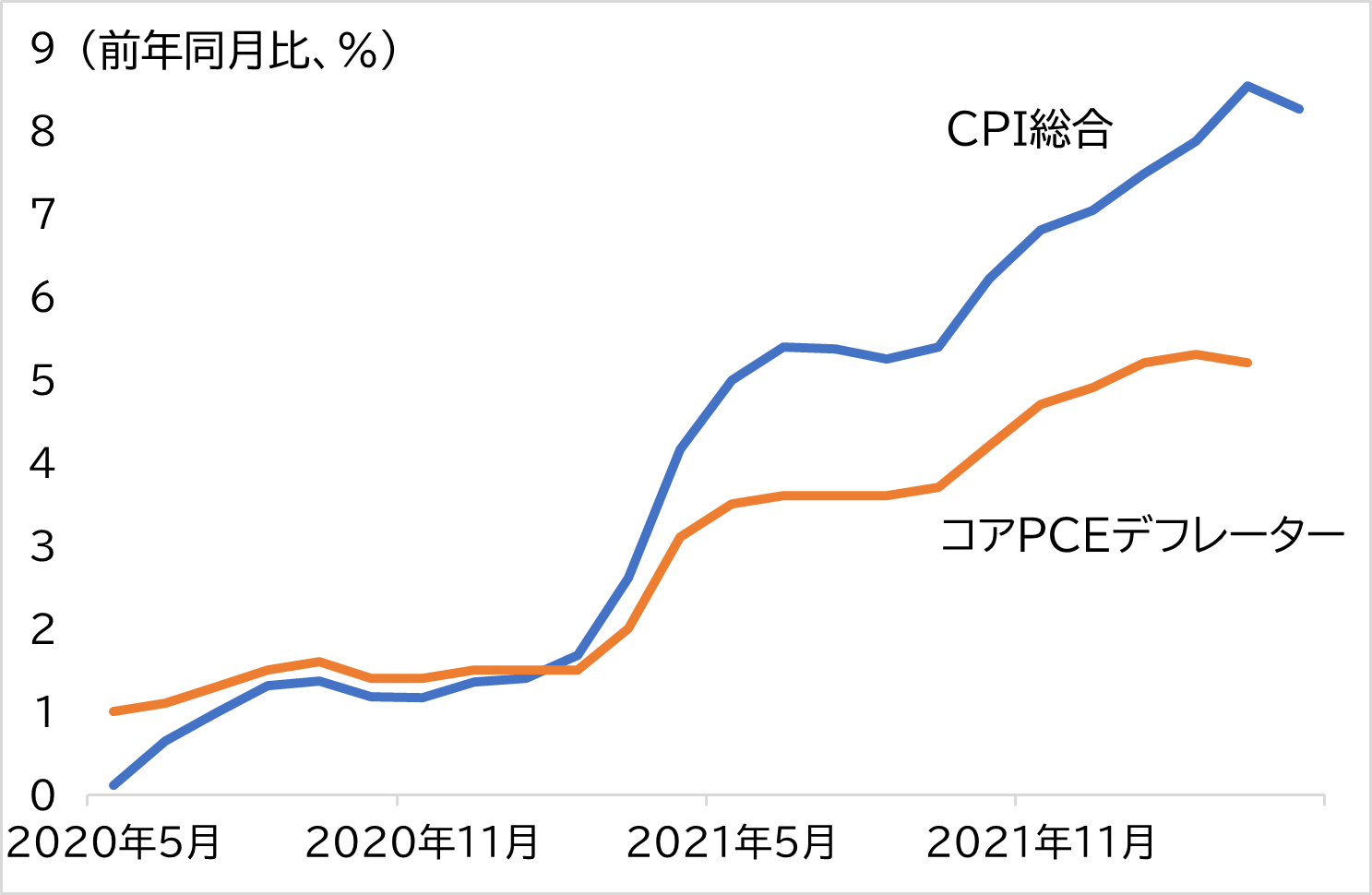

井出:米個人消費支出(PCE)デフレーターが鈍化してくると、日米株価の底入れのサインになると考えています(図2)。FRBがこの指標を重視しており、PCEデフレーターが落ち着けば、利上げのペースも鈍化するとみられるためです。

米国の物価高は過去にも何度かありましたが、いずれも1年ちょっとで落ち着きました。しかし、今回は昨年からの資源価格高騰にロシアによるウクライナ侵攻が追い打ちをかけました。このため、今回はインフレが落ち着くまでに1年半以上かかるとみられます。つまり、今年の秋口ぐらいまでインフレが続く可能性が高いということです。

このほかにも、注目すべき指標は、米国の小売売上高や中国の経済指標などがあります。しかし、マーケットが現在、最も注目しているのはインフレとそれに伴う米国をはじめとした中央銀行の金融政策です。物価指標の上昇率が落ち着けば、市場心理は改善します。投資家が「そろそろ売らなくて良いだろう」と考えるようになれば、日米株価は上昇に転じるでしょう。

図2 米国CPIとコアPCEデフレーターの推移

(※聞き手は日高広太郎)

◆日高広太郎(ジャーナリスト、広報コンサルティング会社代表)

株探ニュース