今回もダマシそれとも「6度目の正直」、新興成長株の復権

大川智宏の「日本株・数字で徹底診断!」 第95回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「高まる景気後退懸念の中で、「ただいま成長中」銘柄に注目」を読む

景気後退懸念が燻り始めた直近の数カ月の間に、底堅いリターンを生み出し始めたのが、東証グロース市場の「新興成長銘柄」です。

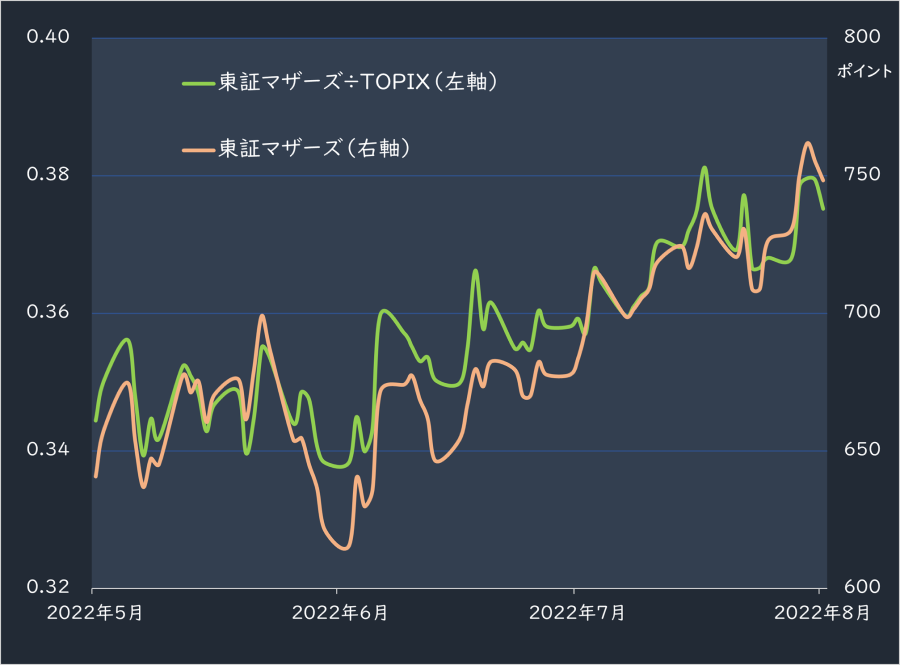

過去の推移を観察するため東証マザーズ指数で見てみると、下の図のようにマザーズ指数(肌色の線)は今年6月後半から、派手さはないもののじりじりと値を切り上げてきています。また、マザーズ指数とTOPIX(東証株価指数)の相対(黄緑の線)でも、マザーズ指数が優位の展開になっています。

マザーズ指数のみならずTOPIX相対でも上昇基調であることから、市場全体にリスクマネーが流れているだけでなく、マザーズ構成銘柄に選択的に資金が投じられていることが見て取れます。

■直近3カ月間の東証マザーズ指数の推移

出所:データストリーム

では、今年の6月に一体何があったのでしょうか。市場にとって大きなインパクトとなったのが、14日と15日に開催されたFOMC(米連邦公開市場委員会)で、1994年以来27年ぶりとなる0.75%の大幅利上げを決定したことです。これを受けて、米国の10年債利回りは、3.5%前後に急騰しました。

その後に金利(10年債利回り)は徐々に落ち着きを取り戻しましたが、この金利の低下こそが「過度な利上げによる景気後退懸念」であり、それが現在まで続いています。

この大きな政策の転換点を契機に、資金の流れが大きく変化し、新興株市場へと資金が向かい始めた可能性があります。

足元の欧米経済はピークからピークアウトの局面におり、世界経済が強い成長フェーズへと移行するとは考えにくいでしょう。つまり構造的に、新興成長株に対して有利な時代が来た可能性があります。

今回の上昇が"ダマシ"に終わりそうもない理由

とはいえ東証マザーズ指数は、コロナショック後の2020年10月半ばにピークを迎えて以降、段階的に下落トレンドを継続してきました。定期的に下げ止まりと急反転の動きを見せてきたため、今回の反転上昇も「ダマシ」ではないか、という疑いをぬぐえないのも理解できます。

実際、20年10月以降、今回の底打ちを除けば実に5回もの上昇に転じた「ふり」を見せています。

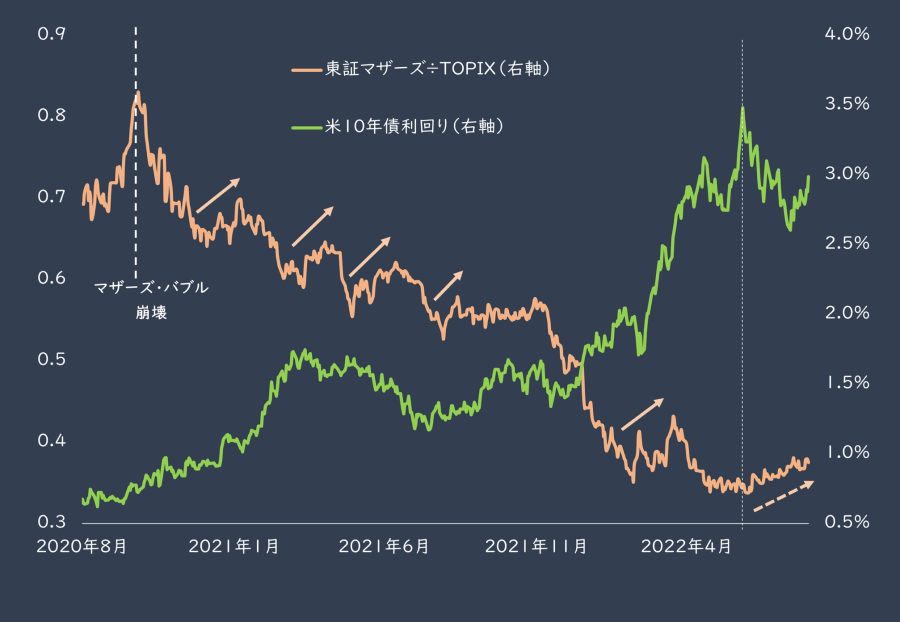

■過去2年間の東証マザーズ÷TOPIXと米10年債利回り

出所:データストリーム

その一因は、金利情勢にあります。コロナ禍の中で、一旦大きく下落した金利は、その後に上下してきましたが、方向感は金利上昇でした。

なぜなら、コロナで陥った不況は、物理的な経済活動の停止というテクニカル・リセッションであり、景気サイクルによって生じたものではないからです。

コロナが収束すれば、元通りになるという想定が根底にあります。実際、想定よりも早期に再開した米国経済は、過熱感が表れるまでの時間も短かった状況です。

これらを踏まえると、一時的に金利の下落が発生しても、「グロース株ラリー」は短命で終わるのは必然だったのかもしれません。

構造的な景気の後退懸念の恐れが

では、今後はどうなるのか?

世界経済を足元で脅かしているのは、コロナ禍のような物理的・形式的な経済封鎖ではなく、急速な引き締めとインフレの進行による構造的な景気の後退懸念です。両者の違いは、過去のGDP(国内総生産)と株価の対前年比の推移を比較すると理解しやすくなります。

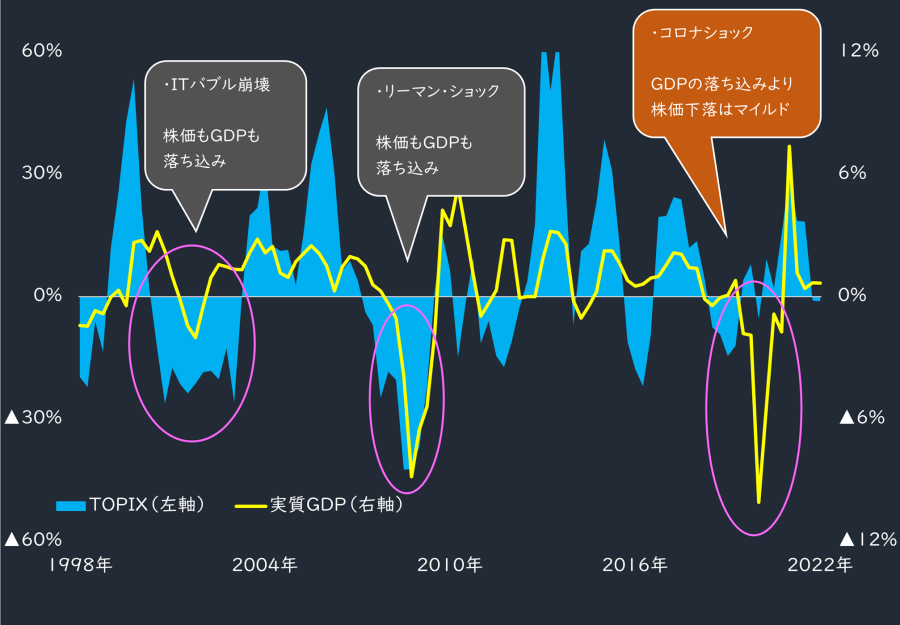

■日本の実質GDPとTOPIXの変化率(前年同期比)

出所:データストリーム

グラフを見て明らかなように、GDPと株価は連動しています。ITバブル崩壊時しかり、リーマン・ショック時しかり、GDPが構造的な悪化を見せる局面では株価はそれと連動して大きな下落を見せます。

しかし、コロナショック時だけは、再開期待が常に維持された結果として株価はほとんど下落を見せていません。これが、テクニカルな景気悪化と構造的な経済後退との違いです。

ポイントは、足元で危惧されているのは、構造的な景気後退であり、それを織り込む形で長期金利の低下および成長株の反転上昇が見られ始めています。

割安株から成長株への資金シフトが強く、実際に足元で金利は一時的に強い反転上昇を見せている中で、マザーズのアウトパフォームは折れることなく続いています。短期的な見通しのブレではなく、その先の景気後退を織り込んでいる可能性が高そうです。現在の新興成長株優位の環境は、しばらく続くかもしれません。

構造的な景気後退懸念が生じている中で、注目する新興成長株とは

では、具体的にどのような銘柄に選択的に投資していくべきかを、定量的に考えたいと思います。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。