決算は水物? いやいや予測は可能、けど決算プレーが通じない時も

~すご腕投資家みのうさん&Toshiさん対談~第2回

みのうさん(ハンドルネーム・40代・男性):

みのうさん(ハンドルネーム・40代・男性):株探プレミアムが2021年に連載した「強い投資家はどんな人」シリーズに登場したすご腕。1990年代半ばに金融機関に新卒入社。運用部門に異動後、バリューファンドのファンドマネージャーとして10年以上にわたり活躍する。2014年に退職した後は、株式および不動産投資をしながら16年に起業し3つの事業を起こすが、現在それらは譲渡し、専業投資家として株式投資にメインの軸足を移す。投資スタイルは主として決算内容に着目し、バリューとグロースを問わず30~40銘柄に分散投資。現在の運用資金は数億円に。

Toshiさん(ハンドルネーム・30代・男性):

Toshiさん(ハンドルネーム・30代・男性):

2016年後半に元手400万円で株式投資を本格開始以降、好成績を続け、5年足らずで億り人達成。

不動産向けに資金を引き出しつつも、億達成翌年の22年には2倍の2億円以上に拡大させた。22年春にFIRE(経済的自立と早期退職)し、専業投資家に転身。決算モメンタムを生かした投資法を行い、得意なデータ分析を駆使してその精度を上げる。グロース株を中心とした日本株個別銘柄以外にも為替、先物取引でもリターンを上げ、多方面にアンテナを張り投資スキルアップを目指す。みのうさんと同様、「強い投資家はどんな人」シリーズに登場している。

みのうさんの前回記事を読む

Toshiさんの前回記事を読む

第1回記事「負けない投資で福来たる~すご腕2人に聞いた『22年の反省と23年の展望』」を読む

2022年の個別銘柄の投資では、好決算を出して急騰したかと思いきや、続いたのはわずか2日ほど。その後に株価は急降下し、決算上げの分をあっという間に全戻しに――。

そんな動きが目立ったが、こうした難易度高しの相場でも、しっかり高パフォーマンスにつなげたのが、今回登場しているみのうさんとToshiさん(ともにハンドルネーム)の2人のすご腕・専業投資家たちだ。

初回は、みのうさんを主体に22年の動きを振り返ってもらったが、今回は、主にToshiさんの状況について見ていく。以前のToshiさんは「決算は水物」と決算を予想することをしていなかったが、専業に転身する直前からは、月次情報を公開するなど予測ができそうな銘柄は決算を先読みするように"変身"したという。

このToshiさんの決算先読みプレーの中身や、みのうさんが中期経営計画を深読みして有望株を仕込んだ話などを紹介していく。

海運はコンテナ運賃、トレファクは月次に注目

―― Toshiさんは22年、1月のヤラレを経ながらも、2月からはプラス圏に浮上させ資産拡大につなげました。好調だった要因は?

Toshiさん(以下、Toshi): 好決算でもサプライズがなければ売られてしまう。そんな動きが際立つ22年でしたが、しっかりと下調べという予習をしていれば、事前にある程度の好決算が予想できる。そんな気づきも得た年でした。

例えば、私の22年でパフォーマンスに大きく寄与したものが、川崎汽船<9107>や商船三井<9104>などの海運株、そしてリユース関連のトレジャー・ファクトリー<3093>があります。

海運株はコンテナ運賃等の動き、トレファクは企業が発表する月次情報から次回決算の好調を予想し、発表前に先回り買いできたことが好結果を招きました。

好決算は先読みできる

―― いわゆる決算またぎですね。以前、Toshiさんは、決算内容を見てから買い出動するやり方を主流としていましたが、改良したのですか?

Toshi: 従来の私は「決算は水物」と考えていたため、決算またぎをするのはリスクが大きいと捉えていました。余計なリスクを負うことはしたくないので、決算内容を確認したうえで、「これだ」と思えば参戦していくやり方に特化していました。

ただ、経験を積み、みのうさんを始めとする優れた投資家の方たちと交流を持つうちに、決算が決して水物ではないことが分かってきました。

サプライズの好決算が出る銘柄は、事前に何らかのサインを出していることがある

関連データを調べれば、予想できるケースも多い

――と感じるようになりました。参考にするのは、先に挙げた月次情報、企業のKPI(重要業績評価指標)、コンテナ価格のような、その企業のビジネスに関連する経済データなどです。

買うのは決算後、と決めてかからず、しっかりと予習して決算を先読みすることを習慣づけるようになって、一層のパフォーマンス向上につながったと考えています。

5月の本決算、8月の1Qの2度の大波を取る

―― 海運株のトレード内容は?

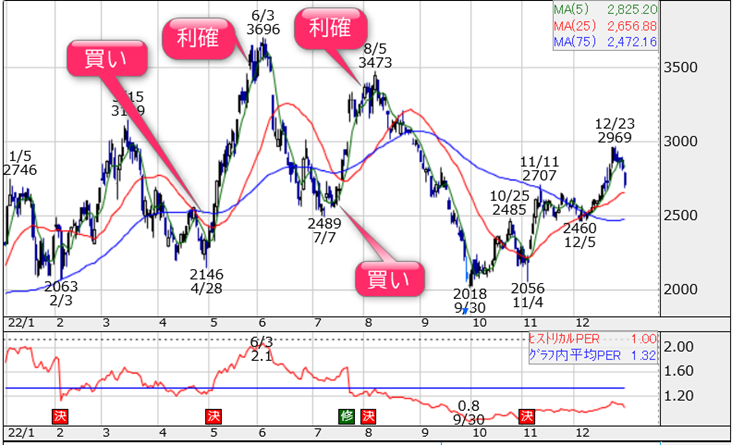

Toshi: 海運株での成功例に、川崎汽船<9107>があります。今から振り返ると、同社のチャートは、22年5月の本決算、同8月の第1四半期発表(1Q)を材料に、大きな山ができています。私は、2つの決算の前に先回り買いして、いずれもうまく株価上昇に乗ることができました。

1回目は、5月9日の決算内容を見届けてから、買い増しをして事前の保有分を含めて運用額の3割程度にまでウェートを引き上げました。その後、買い値から50%ほど利益が乗った5月30日と31日の2日かけて利益確定に至りました。

決算後にウェートを引き上げたのは、決算と同時に発表した中計の同社の総還元性向が17.9%と非常に高水準となったから。これはポジティブサプライズと判断し、強気姿勢で向かいました。

2回目も、株価は調整期に入っていましたが、業績モメンタムが衰えてはいないと判断して、7月の1Q決算前に買い出動しました。

■『株探プレミアム』で確認できる川崎汽船の日足チャートと決算日(22年1月~)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

―― 海運株では、好業績をどのように予想したのですか。

Toshi: コンテナ運賃と海外のコンテナ会社の決算内容です。海外企業の決算は国内企業の前に出るので、国内企業の決算の予兆を掴むのに役立ちます。

総還元性向に着目

―― 株価の波が大きい中で、利確のタイミングは山に達した頃に行っています。ここが山だと、どのように判断したのですか?

Toshi: 事前に目標株価となるゾーンを設定し、その付近で上昇の勢いがなくなったり、チャートが崩れたりした場合に利確を考えます。

川崎汽船は、時価総額1兆円~1兆2000億、総還元性向12.8%~10.6%くらいを1つの目安と考えていて、そのあたりで出来高増による陰線が出たタイミングで利確しました。

インカムゲインの期待が高い銘柄の売り場の目安を立てる場合、私は総還元性向や配当性向に注目しています。このケースでは、配当利回り8%程度は高水準だと考えますが、株価が上昇して6%程度になると魅力が薄れて手放す人が増えてくる。そう考えて、この水準で利確を検討するのが、基本的なやり方です。

テクニカル面では、株価が25日移動平均線を下回るような、上昇トレンドが崩れている状態では触ることはありません。買い出動後に上昇の勢いがなくなり、「チャートの形が崩れてこの25日線を割ったら撤退」としています。

―― トレファクでは、どのようにトレードしたのですか?

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。