デリバティブを奏でる男たち【44】 タネンバウムのファー・ツリー(前編)

◆グレースケール問題

前回は2022年7月に破産法の申請を行った暗号資産大手ヘッジファンドのスリー・アローズ・キャピタル(通称3AC)を取り上げました。同社が破綻したきっかけのひとつに考えられるのが、ビットコインに投資する投資信託、グレースケール・ビットコイン・トラストです。今回はそのグレースケールの運営会社を訴えたヘッジファンド、ファー・ツリー・キャピタル・マネジメントを取り上げます。

3ACが破綻した背景について、「投資先の評価減が3ACの資金繰りを悪化させた」と指摘しましたが、ステーブル・コイン(価格が安定するよう設計されている暗号資産)であるテラUSDの暴落が2022年5月に起きたことで生じた巨額の損失を穴埋めするために、3ACは高いレバレッジを掛けたリベンジ・トレーディング(復讐取引)に挑んだようです。その手法とは、ボイジャー・デジタルのような暗号資産の大手貸出業者数社から、ドルやビットコインを借り入れ、それを元手にグレースケールを買い、グレースケールを担保に資金調達を行って更にグレースケールを買い、その値上がりに期待するといったものでした。

このスキームでは、ビットコインが下落すると、ビットコインに投資するグレースケールも値下がりすることになります。ビットコインとグレースケールのいずれも担保となっているため、すぐに担保不足が発生することは容易に想像されます。これは第1回で取り上げたビル・フアンのファミリー・オフィス、アルケゴス・キャピタル・マネジメントが行っていたデリバティブのトータル・リターン・スワップに、ある意味で似た構造といえるでしょう。トータル・リターン・スワップ、およびアルケゴスにつきましては以下をご参照ください。

▼アルケゴス・キャピタルのビル・フアン(前編)―デリバティブを奏でる男たち【1】

https://fu.minkabu.jp/column/926

▼アルケゴス・キャピタルのビル・フアン(後編)―デリバティブを奏でる男たち【1】

https://fu.minkabu.jp/column/932

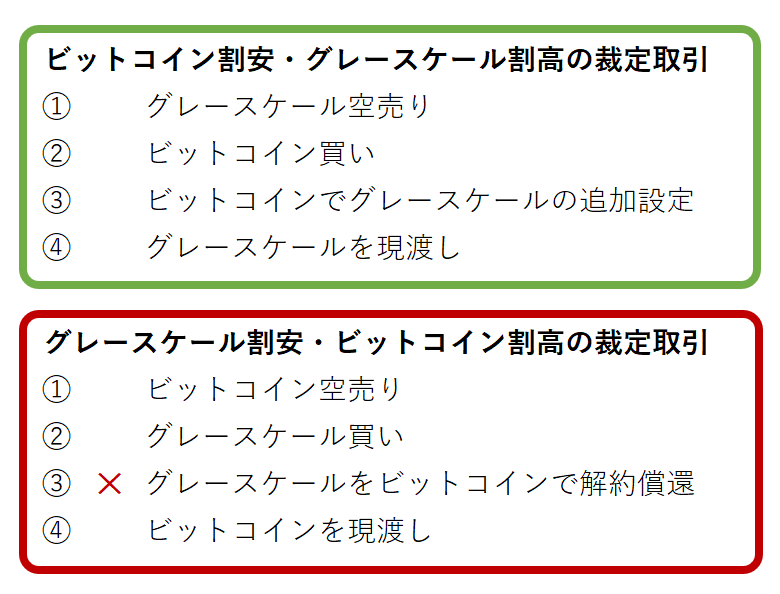

また、グレースケールはビットコインに投資する投信ですから、本来はビットコインと同じ評価になるように設計されています。しかし、他に競合が少なかったことなどから人気があり、ビットコイン以上に評価されていました。グレースケールは追加設定による購入がドルだけでなくビットコインでも可能ですので、こうした評価の違いはビットコイン買い・グレースケール売りといった裁定取引を可能にします。

ところが、競合の出現によってグレースケールの人気は陰り始め、2021年2月以降はビットコイン以下で評価されるようになってしまいます。このときにビットコイン売り・グレースケール買いといった裁定が働けばよいのですが、グレースケールは解約償還の場合、ビットコインによる償還を認めていません。そのため裁定が働かず、評価の違いが一時は4割以上になってしまいました。

こうした問題を需給面から解決すべく、グレースケールの運営会社、グレースケール・インベストメンツは2021年10月、オープンエンド型のETF(上場投信)に転換する申請書を米SEC(Securities and Exchange Commission、証券取引委員会)に提出しますが、却下されてしまいます。SECはビットコイン先物のETP(Exchange Traded Products、ETFを含む上場取引型金融商品)を認めていますが、ビットコイン現物のETPは認めない方針とのこと。その理由は、ETPの対象となるビットコイン先物が、米CFTC(Commodity Futures Trading Commission 、商品先物取引委員会)に登録されているCME(Chicago Mercantile Exchange、シカゴ・マーカンタイル取引所)で取引されている一方で、ビットコインの現物はそうではないためです。つまり、問題が生じたときに取引を中断させるとか、市場を閉鎖するといったコントロールが効かないからなのでしょう。

◆ファー・ツリーとは

この決定に対してグレースケール・インベストメンツは2022年10月、SECを相手に訴訟を起こします。ここでグレースケール・インベストメンツに対し訴訟を起こしたのがファー・ツリー・キャピタル・マネジメントでした。ファー・ツリーは評価減を改善させるため、同社に対して訴訟を取り下げ、ビットコインでの償還を認めるよう訴えを起こしたのです。

(続きは「MINKABU先物」で全文を無料でご覧いただけます。こちらをクリック)

証券会社で株式やデリバティブなどのトレーダー、ディーラーを経て調査部門に従事。マーケット分析のキャリアは20年以上に及ぶ。株式を中心に債券、為替、商品など、グローバル・マーケットのテクニカル・需給分析から、それらに影響を及ぼすファンダメンタルズ分析に至るまで、カバーしている分野は広範囲にわたる。MINKABU PRESS編集部の委託により本シリーズを執筆。

株探ニュース