デリバティブを奏でる男たち【46】 伝説の商品ヘッジファンド、コモディティーズ・コーポレーション(後編)

◆トレンド・フォロー

今回は伝説の商品ヘッジファンド、コモディティーズ・コーポレーションを取り上げています。創業間もなく葉枯れ病で値上がりするトウモロコシを売り向かって大損した同社は、管理システムの見直しとトレンド・フォロー型のトレーディング・モデルを採用。他方で、博士号を取得しておらず、経済学も学んでいないトレーダーのマイケル・マーカスが1974年に入社。その彼が目覚ましい運用成績を叩き出すようになります。

マイケル・フィリップス・マーカスは1969年にジョンズ・ホプキンズ大学を首席に近い成績で卒業し、クラーク大学大学院で心理学を学びました。大学院在学中に友人に誘われてトレードを始め、1970年に中途退学。トレードに専念しますが、トウモロコシの先物取引で失敗して資金を失います。その後、米レイノルズ証券(1978年にディーンウィッターと合併し、買収とスピンオフを経て1997年にモルガン・スタンレー<MS>と合併)のアナリストとして就職。翌年にシステム・トレーディングの先駆者であったエドワード・アーサー・セイコータと出会い、彼からトレードのノウハウを教わりました。

その後に合板木材先物のトレードで成功したマーカスは、エイモス・ホステッター・シニアの誘いでコモディティーズ・コーポレーションに転職します。マーカスの手法は、ファンダメンタルズに基づいて商品の需給を分析した後、価格のトレンド・サーフィンを繰り返すというものです。このファンダメンタルズとテクニカルを融合させた手法が、ニクソン・ショック以降に価格変動が激しくなった為替市場でも有効であることに気づいたマーカスは、通貨取引でも同様の手法で積極的にサーフィンを行いました。

◆ペッグ制の通貨がターゲット

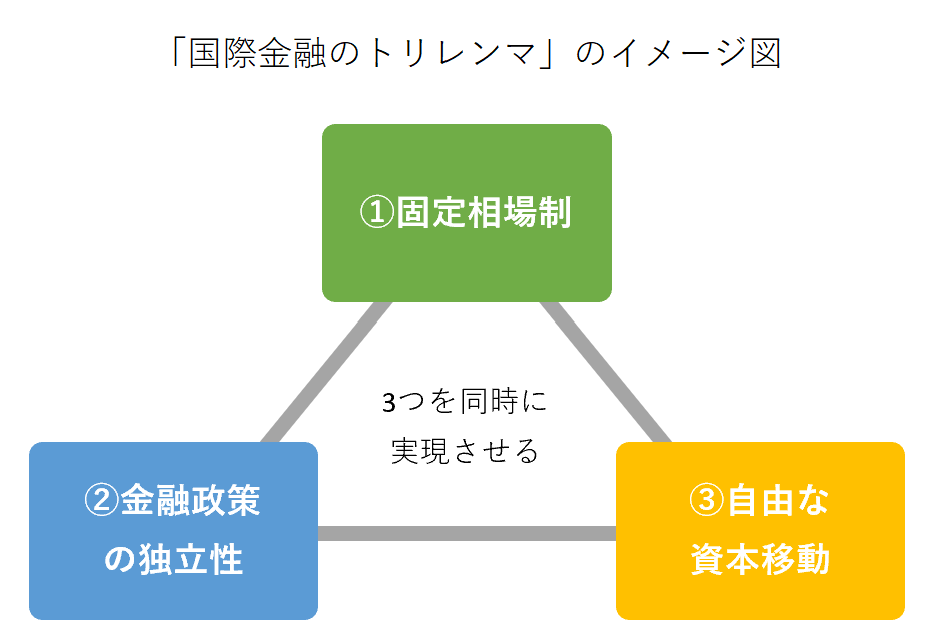

特に1975年以降、マーカスは通貨ペッグ制(固定相場制)に注目します。今では「国際金融のトリレンマ」という考えが一般的になっています。トリレンマとは三重苦とか、好ましくない3つの選択肢のうち、ひとつを選ばなければならない状況を指します。国の通貨政策において①固定相場制、②金融政策の独立性、そして③自由な資本移動の3つを同時に実現させることはできない、というのが、このトリレンマです。

例えば、①と③を実現しようとすると、固定している通貨を発行している国(ドルペッグ制ならば米国)の金融政策に合わせる必要があるため、②を放棄することになります。代表的なところでは香港やユーロ加盟国などが、この例に該当します。また、①と②を実現しようとすると、③を規制する必要があります。これを行っていたのが中国でした。一方で先進国では、①を放棄して②と③を実現させています。しかし、当時は3つを同時に実現させようとした国が多く存在しており、マーカスやジョージ・ソロスをはじめ、マクロ系のヘッジファンドなど投機筋が絶好のターゲットとしました。

マクロとは、金融政策や財政政策に基づく経済見通しや政治的な情勢を踏まえ、大局的(マクロ)な視点から株式や債券、為替、商品に投資する戦略を指します。この戦略には(1)運用者の裁量で売買するアクティブ・トレーディング、(2)農産物やエネルギー、金属など特定の商品、あるいは商品全般に投資するコモディティ、(3)為替に特化した裁量トレードやシステムトレード、さらに(4)それらを混ぜたマルチ・ストラテジーなどがあります。

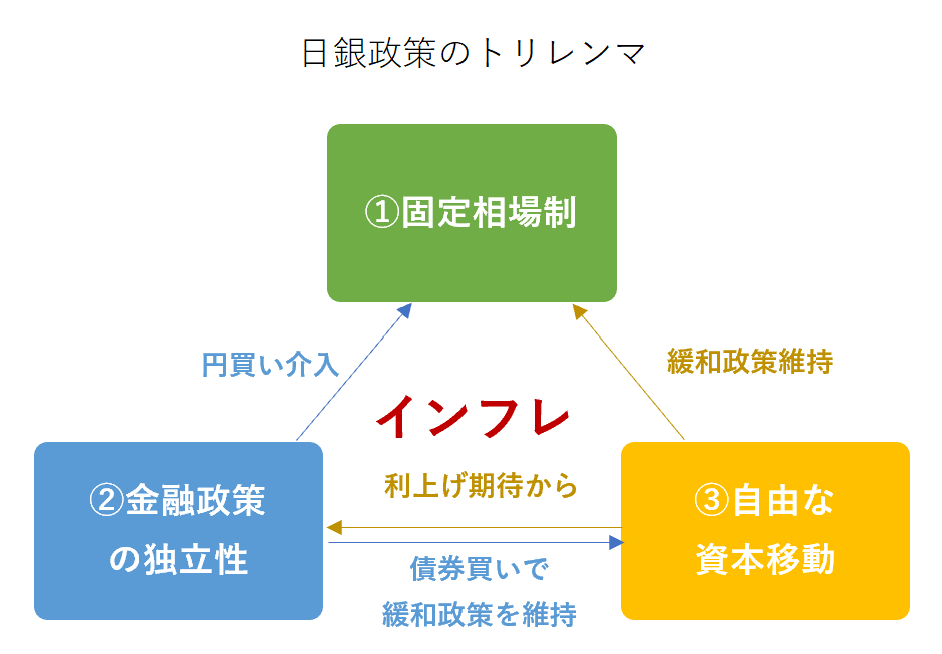

もっとも、こうした政策に対抗するトレードは2022年でも見られました。例えば日本は②と③を実現するため①を放棄していますが、ある程度の安定を目指したために彼らのターゲットとなります。2020年のコロナ禍によりサプライチェーンの流れが悪くなる一方で、給付金により消費者の懐具合が良くなり、リオープン(経済再開)とともに世界的な物価上昇、つまりインフレが始まりました。こうした需給の逼迫において、供給制約は金融政策で改善できるものではありませんが、制約される供給以上に需要を抑えればインフレも鎮静化することが予見されますので、各国の中央銀行は需要の抑制を目指して積極的な利上げを実施しました。

これに日本銀行も追随するところですが、日本国内の景気回復が不十分と判断して低金利の緩和的な金融政策を維持します。となると、マネーは金利の低い国から高い国に流れますので、日本円が売られてドルが買われ、円安・ドル高になりました。円安になると輸入物価が上がることで日本国内のインフレを助長し、②を放棄して利上げすることになるといった観測から投機筋などによって債券が売られて金利が上昇します。それを金融緩和政策で抑えようとすると更に円安になることから、2022年に円買い・ドル売りという為替介入で円安を抑えることになりました。

このように③の維持を前提にすれば、①もしくは②をあきらめなければならないため、ヘッジファンドなどは日本円売りや日本国債売りを盛んに仕掛けた、といわれています。

(続きは「MINKABU先物」で全文を無料でご覧いただけます。こちらをクリック)

証券会社で株式やデリバティブなどのトレーダー、ディーラーを経て調査部門に従事。マーケット分析のキャリアは20年以上に及ぶ。株式を中心に債券、為替、商品など、グローバル・マーケットのテクニカル・需給分析から、それらに影響を及ぼすファンダメンタルズ分析に至るまで、カバーしている分野は広範囲にわたる。MINKABU PRESS編集部の委託により本シリーズを執筆。

株探ニュース