高配当狙い「ダウの犬」を改良、「東証に追われるセレブ犬」が吠える時

大川智宏の「日本株・数字で徹底診断!」 第118回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「配当そして自社株買い、還元プレッシャーが高まりそうな銘柄を探せ」を読む

2023年の上半期は、日本株市場の上昇力に注目が集まりました。その背景に、株主還元強化に向けた意識改革があります。

年前半に東証が資本コストの見直しとPBR1倍割れの是正を打ち出すと、上場企業は自社株買いや増配といった株主還元の強化を通じて、自己資本の圧縮への動きが活発化する気配を見せています。

配当性向が「低い」銘柄群の方が好調、の背景にあるのは

投資家もこの還元強化のトレンドを好機と捉え、関連する投資指標に注目を向け始めているようです。例えば、配当性向です。

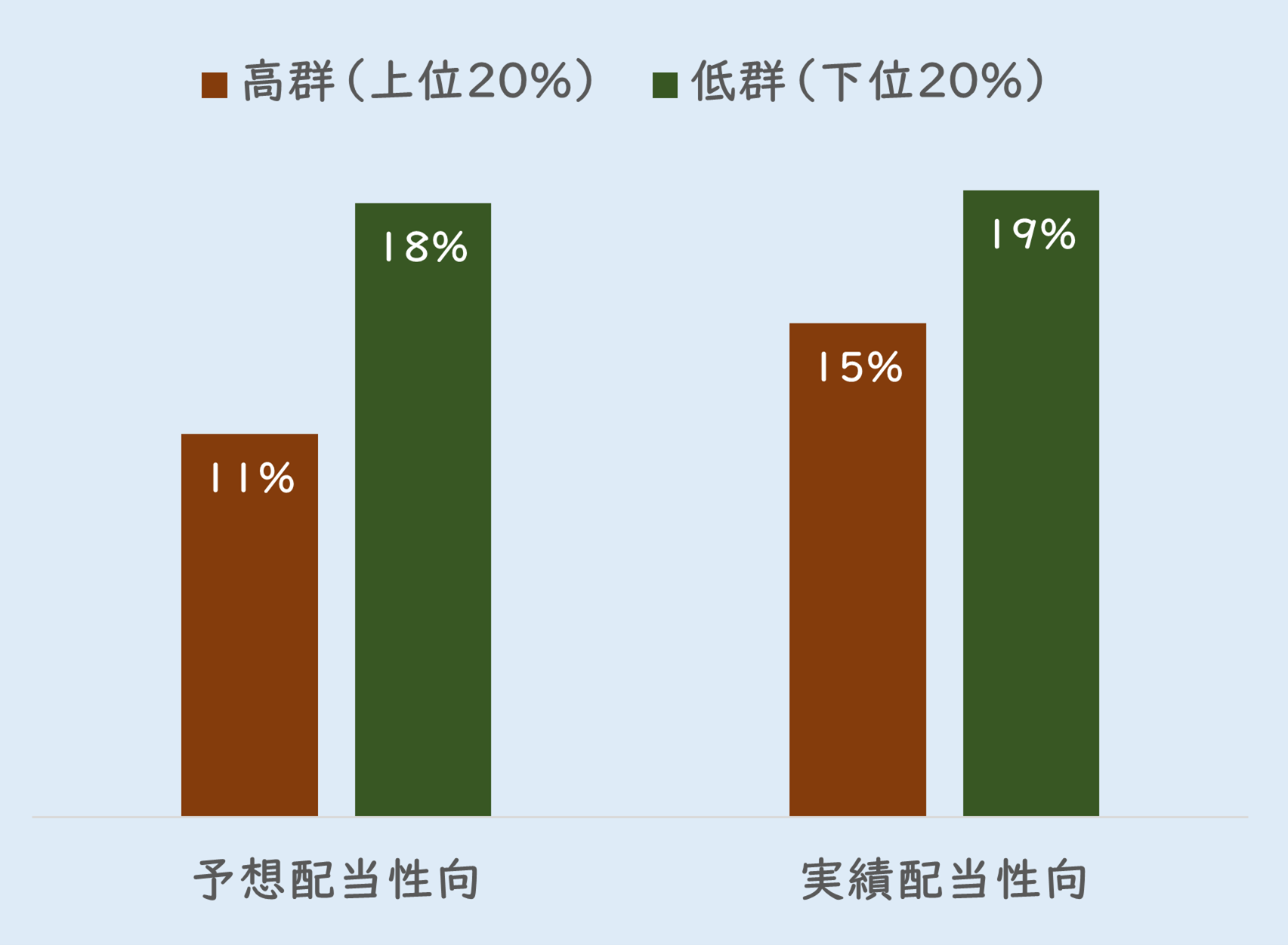

今年の年始時点で、東証プライム指数構成銘柄を配当性向の高低別に分類し、足元8月2日までの株価の騰落率を平均すると、12カ月先コンセンサス予想および実績ともに配当性向の低い銘柄の方がパフォーマンスは良好でした。

本来であれば、還元力の弱い「低配当性向の銘柄」を投資家が積極的に買う動機は見当たりません。にもかかわらず低配当性向の銘柄のパフォーマンスが良好なのは、これからの改善期待が織り込まれた可能性があります。

企業は今後、能動的・受動的を問わず、株主還元の強化に応えざるをえない状況に突入していくとの見立てが投資家の間で広まっていると言えそうです。

■配当性向の高低別年初来パフォーマンス

出所:リフィニティブ・データストリーム

「ダウの犬」は負け犬のニュアンスがあるけれど

これを踏まえたうえで、2023年の夏以降に、あらためて検討しておきたい古典的な投資法が存在します。それが、「ダウの犬」です。

その概要は、以下の通りです。米ダウ工業株30種平均の構成銘柄の中から、年末最終取引日時点で配当利回りの高い10銘柄を選定し、それを翌年1年間保有し続ける、というものです。

このダウの犬には、「負け犬」というニュアンスが含まれているようです。なぜ高配当利回り株が負け犬なのかというと、多くの場合、配当利回りが高くなる要因が株価下落になるからです。配当額は景気の変動に左右されにくい性格から、配当は下がらない一方で株価は下がることで高利回りになるのです。

高配当利回り株は「株価が低迷している」という意味では負け犬になりますが、配当を支払う見込みがある点では優良銘柄と言えることから、今回は負け犬という語感にとらわれずに分析していきます。

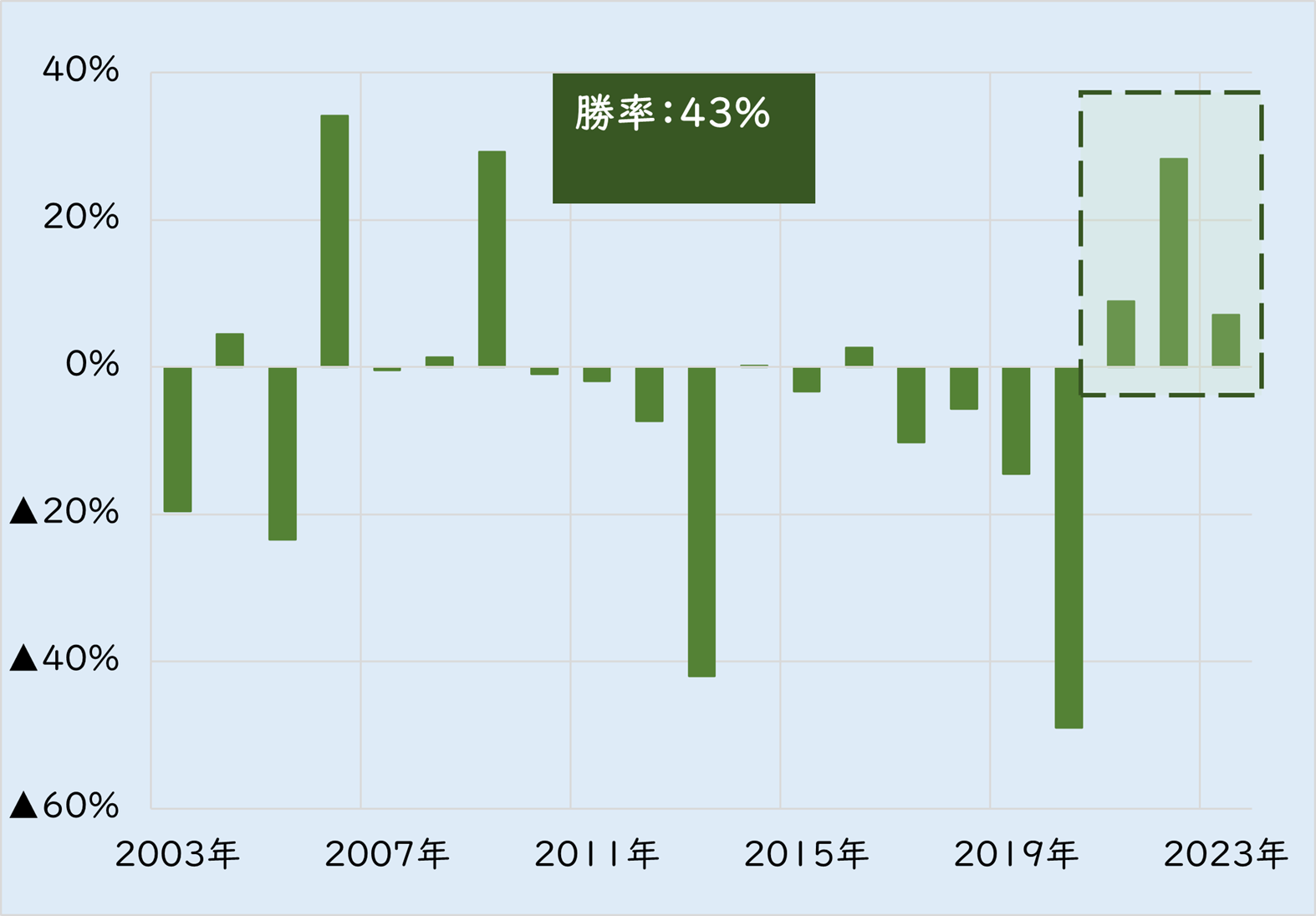

「東証の犬」の投資パフォーマンスは、勝率43%

分析する母集団は東証プライム指数の構成銘柄とし、ここでは「東証の犬」と呼ぶことにします。

まず「東証の犬」の投資パフォーマンスを確認します。ダウの犬では、単純に高配当利回り10銘柄を保有するのみですが、配当利回りの投資効果をより分かりやすくするため、高配当利回りと低配当利回りのそれぞれの銘柄群の平均パフォーマンスの差で計測します。

対象は東証プライム指数構成銘柄のうち、各年の1月1日時点で高配当利回り50銘柄、低配当利回り50銘柄をそれぞれ抽出し、年末までの平均騰落率の差を計測しています。

■「東証の犬」の投資パフォーマンスの動向

出所:リフィニティブ・データストリーム

サンプルは過去20年間と今年の年始から8月2日までの21年分です。その勝率は43%と、決して褒められたものではありません。ただし、コロナショック後の数年間はプラスのパフォーマンスを維持します。

こうした結果を踏まえて、なぜ今、東証の犬に注目するのかといえば、理由は複数あります。まず、昨今の企業と投資家の双方で、株主還元に対する意識が変革していることがあります。

例えば、商社株などでは「累進配当(基本的に増配を実施し、減配をしない)」という政策が立て続けに導入されたことが話題となっています。現在は企業の予想配当に対する信頼性は高まっており、高い配当利回りの現実味が増していると考えられます。

続いて、上述のように直近の3年間は、続けてプラスの効果を生み出している点があります。その背景にあるのは、欧米の金利の上昇で割安株全般に強い追い風が吹いたことです。

米国の金利上昇は継続する保証はないものの、日本国内はインフレが進行していく中で、遅かれ早かれ金利の上昇圧力がかかる可能性があります。マクロ環境としても追い風の吹く環境はしばらく継続する可能性も高いでしょう。

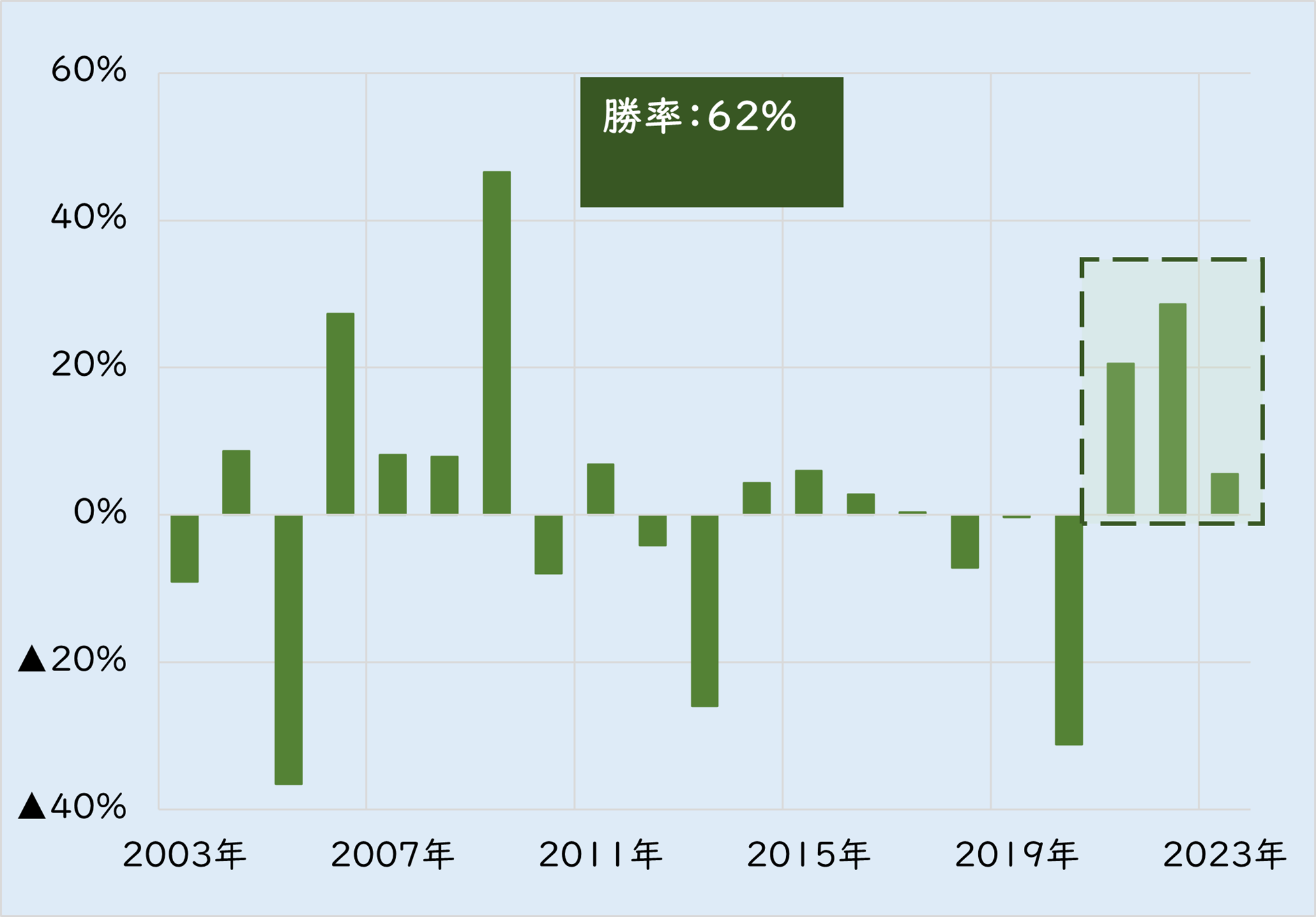

「東証の犬」の中でもキャッシュリッチな「東証のセレブ犬」を見てみると

この東証の犬の効果をさらに加速させることが可能なアイデアがあります。名付けて「東証のセレブ犬」戦略。これは筆者が以前から呼んでいるものです。

セレブ犬というのは、キャッシュリッチな銘柄を指し、先程の戦略に自己資本比率の要素を加味するものです。自己資本には、還元余力としての現金性資産を含むため、この比率が高ければキャッシュリッチな犬、つまり「セレブ犬」が特定できます。

具体的には、抽出された高・低配当利回りの銘柄に、東証プライム指数構成銘柄の自己資本比率の中央値より高ければ高自己資本比率、低ければ低自己資本比率という分類を付け加えます。

この4つの要素を組み合わせると、魅力的な属性となるのは「高配当利回りかつ高自己資本比率」の銘柄となり、その逆の要注意となるのは、「低配当利回り・低自己資本比率」の銘柄になります。

この配当利回りと自己資本比率の組み合わせがもたらす効果は、

高い配当利回りの実現(支払)能力を財務の側面から補強し、

リスクの高い高配当利回り株のクオリティの高さも担保できる、

――ことにあります。

仮に今後世界景気が悪化したとしても、配当自体がそもそも下方硬直性を有して不況に強く、かつ財務の健全性も高いため、様々な経済の局面に対応可能な戦術になりうります。

この自己資本比率の観点を加えた効果を確認すると、勝率は62%と先に見た「東証の犬」の43%と比べて、大きく向上しています。

■「東証のセレブ犬」の投資パフォーマンスの動向

出所:リフィニティブ・データストリーム

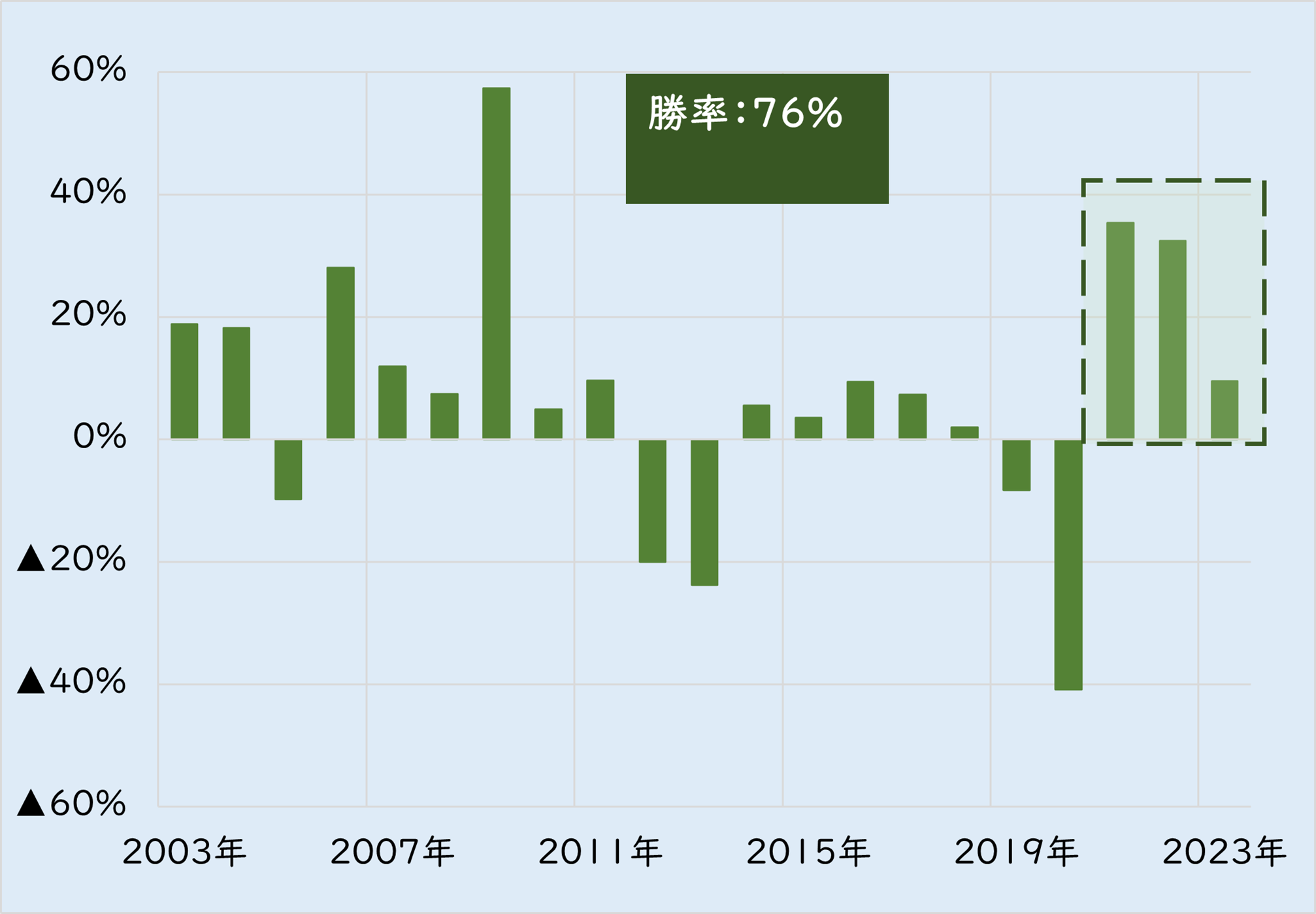

今注目の低PBRを加えると、「東証に追われるセレブ犬」に

この東証のセレブ犬についても、東証の犬と同様に、直近3年はプラスのリターンが続いています。自己資本比率の要素を加えても、足元の傾向から逸脱していない点で、十分な効果を発揮していると言えますが、ダメ押しでさらに1つ加えたい要素があります。

それが「低PBR(株価純資産倍率)」です。高配当利回り銘柄は低PBRであることが多く、また低PBRは、東証の進める「PBR1倍割れ是正」のど真ん中の銘柄になります。

企業は余剰資本の圧縮のために、増配などの還元強化とPBR向上に動く可能性が高いことから、東証のセレブ犬の投資効果を一段と高める可能性があります。

この低PBRの要素を付け加えた戦略を、少々無理やりに名付けると「東証に追われるセレブ犬」でしょう。東証に資本効率の是正圧力をかけられている構図から取ったものです。

東証に追われるセレブ犬の年ごとのパフォーマンスを計測したのが下のグラフです。PBRの高低の判断も、自己資本比率と同様に東証プライム指数構成銘柄の中央値で判断しています。

追われるセレブ犬は、普通のセレブ犬よりも勝率を62%から76%に向上させていることが分かります。

■「東証に追われるセレブ犬」の投資パフォーマンスの動向

出所:リフィニティブ・データストリーム

東証のPBR1倍割れ是正の議論が出たのは、今年の春先です。前期の本決算はその直後であったことから、企業側が本格的に還元強化と資本構成の最適化に具体的な動きを見せるのは、今期の中間決算発表の前後になる可能性が高いと見られます。

以上から、2023年秋は、東証に追われるセレブ犬が力強く吠え始める時期かもしれません。参考までに、今回の分析に関係する銘柄の例を次ページに添付します。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。