「グロース冬の時代」に、中小型グロースで億り人になったヘッジ技

すご腕投資家さんに聞く「銘柄選び」の技 ごろんさんの場合-第1回

■ごろんさん(ハンドルネーム・40代・男性)のプロフィール:

■ごろんさん(ハンドルネーム・40代・男性)のプロフィール:コンサルタント業のかたわら投資に取り組む兼業投資家。中小型グロース株を対象に4つの手法を駆使し、株資産1億3000万円を築く。元々はファンダメンタルズ重視のロング戦略を主体としていたが、2021年末から22年1月にかけて「ロング一辺倒」でヤラれた経験から手法の分散を試みる。今ではロング戦略に加え、ショート戦略、スイングトレード、テーマ株投資の 3つが加わっている。「株探アンケート~24年の日本株戦略」の回答者で、投資スタイルは「グロース重視」、日本株投資の腕前は「上級者」となる。

日経平均株価は史上最高値の更新が間近に迫る一方で、中小型グロース株で構成する東証グロース市場250指数(旧東証マザーズ指数)は冴えない状況となっている。

グロース250の年間騰落率は、2022年には▲26%、23年には▲5%とマイナスが続いた。24年に入ってからは+8%の上昇となっているが、2桁率の上昇となっている日経平均やTOPIX(東証株価指数)に劣後する状況だ。

そんな"中小型グロース・冬の時代"に、これらを主戦場にして資産を6.5倍に膨らましたのが、ごろんちゃん(ハンドルネーム、以下ごろんさん)だ。

実は、ごろんさんが株探プレミアムの投資家紹介コラムに登場するのは、2回目。前回登場した21年9月時点では、運用資産が3000万円だったのだが、約2年後に再会した今回は億り人に昇格していた。

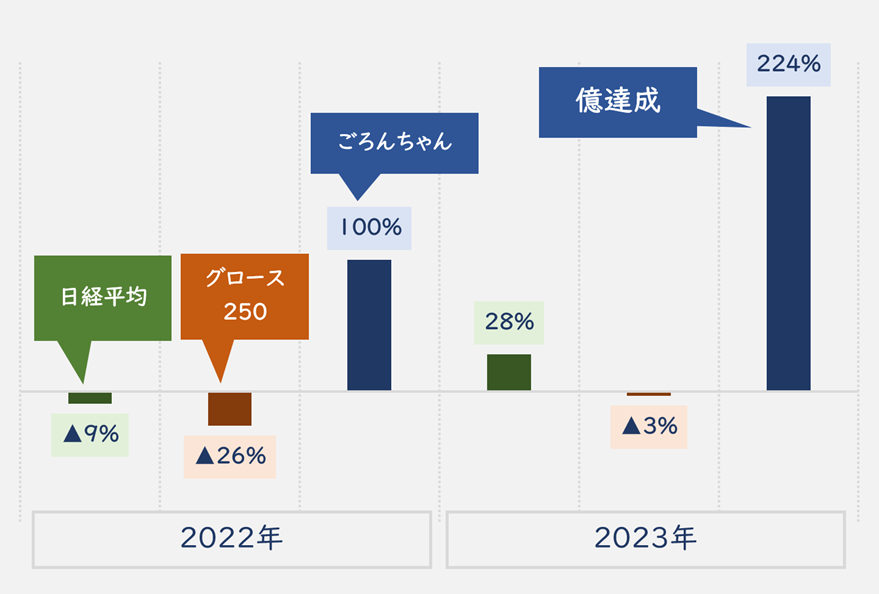

再会するまでの間の資産の増加は、22年に1800万円増の+100%、23年には8144万円増の+224%と、いずれも日経平均を大きくアウトパフォームした(下のグラフ)。

■2022年と23年の年間騰落率―「ごろんちゃん」と「日経平均」と「グロース250」の比較

その秘訣は、これまでの中小型・割安成長株狙いに、次の3つの戦略を加えたためだ。それは、

・リスクヘッジを原則とするショート(空売り)

・スイングトレード

・テーマ株投資

――になる。下の表のように、ショートでは3000万円、スイングトレードでは2500万円、テーマ株投資では2000万円のリターンを23年に上げている(下の表)。

これからごろんさんが億り人に昇格する原動力になった3つの戦略について、2回に分けて紹介する。1回目は、3つの戦略のうちリターンが最大になったショート戦略(下の表の一番上)について見ていく。

■新手法の一覧と2023年のリターン、投資対象

| 新手法 | 2023年 のリターン | 対象 |

| リスクヘッジを原則とするショート | 3000万円 | 中小型グロース株 |

| スイングトレード | 2500万円 | |

| テーマ株投資 | 2000万円 |

PRTIMEの空売りで約1600万円のリターン

23年の最大の成功例は、プレスリリース配信サイトを運営するPR TIMES<3922>の取引だ。

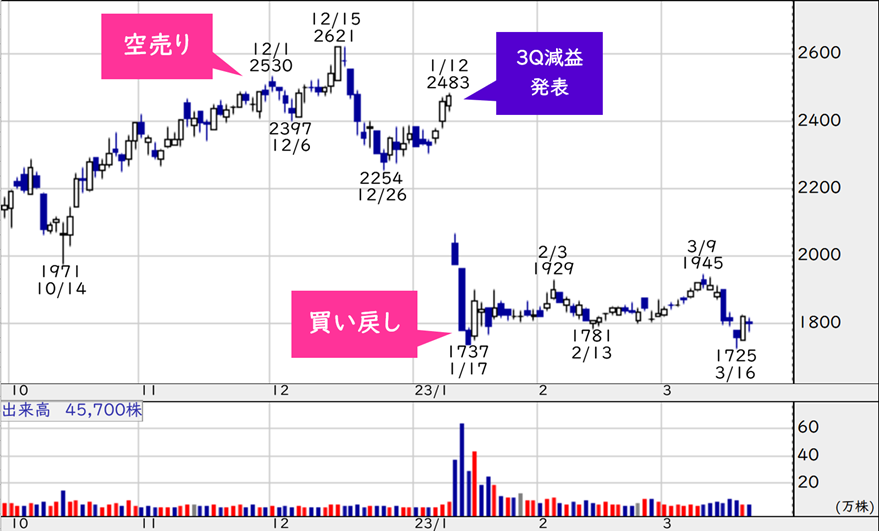

22年11月下旬に空売りのポジションを持ち、23年1月半ばの決算発表後に反対売買による買い戻しで1600万円の利益を獲得した。

■『株探プレミアム』で確認できるPRTIMEの長期日足チャート(22年9月~23年2月)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

PRTIMEにショートを仕掛けたのは、同社株の特徴に精通していたことがある。それまでは、従来の手法である割安成長株のロング戦略で売買し、リターンを獲得することに成功している。

同社株のロング取引では、本業のコンサルティングのノウハウを生かして事業分析と業績予測を行ってきた。具体的には、同社のIR(投資家向け広報)情報などを基に売上高との相関性の高いKPI(重要業績評価指標)を独自に算定し、業績予測の精度を高めたうえで買いを入れてきた。

営業利益の大幅悪化を予測

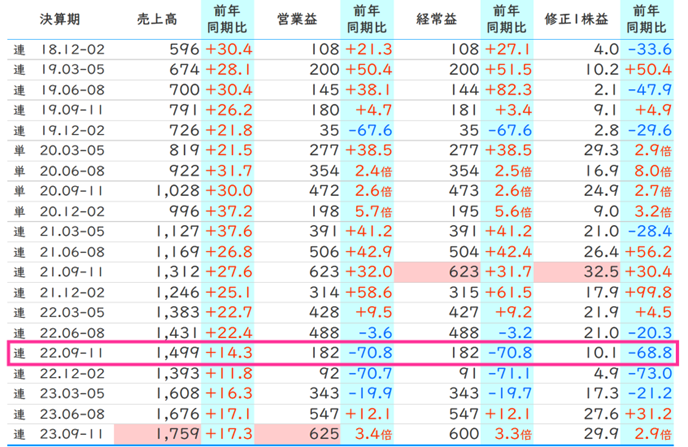

それが一転して22年秋にショートを仕掛けることにしたのは、22年9~11月期の四半期業績で売上高成長率の鈍化によって営業利益の落ち込みが拡大し、株価が下落する可能性が高いと見たからだ。

これまで本人が注目してきたKPIの動向や、この時期に広告費の増加で収益性の低下が見込まれることなどを判断材料にした。

結果は予想通り。同社の22年9~11月期の売上高は前年同期比14.3%と、これまでの20%台以上の増収水準から減速したうえに、営業利益は70%を超える減益となった(下の表)。

この決算発表の翌営業日の株価は、終値ベースで前日比▲20%となり、その後も▲9%、▲2%と3日続落となった。この展開となったことを見届けて、ごろんさんは同社株を買い戻し、利益を確定した。

■『株探プレミアム』で確認できるPRTIMEの四半期業績の長期の成長性推移

成功の背景に、1年前のロング戦略から得た教訓

この事例だけを切り取ると、ごろんさんが、ロングとショートの両方を"攻め"の手段として自在に使いこなしているように見える。

確かに今まで見てきたPRTIMEのケースは、業績の減速を予測した攻めの空売りという側面も本人の中にあるが、ショートは原則としてリスクヘッジの一環で活用している。

現在は全銘柄の20%をめどにヘッジ売りのポジションを持つ。新興グロース銘柄に厳しい地合いになると、一時的に比率を高めることもある。

なぜ、そうしたヘッジを行うのかというと、実はある手痛い失敗を経験したからだ。その主役とは、実はPRTIMEだった。

しくじりの原因は、信用2階建て。今から2年ほど前の22年1月、ごろんさんは、PRTIMEの現物株を担保に、同社株の信用買いポジションを膨らます。

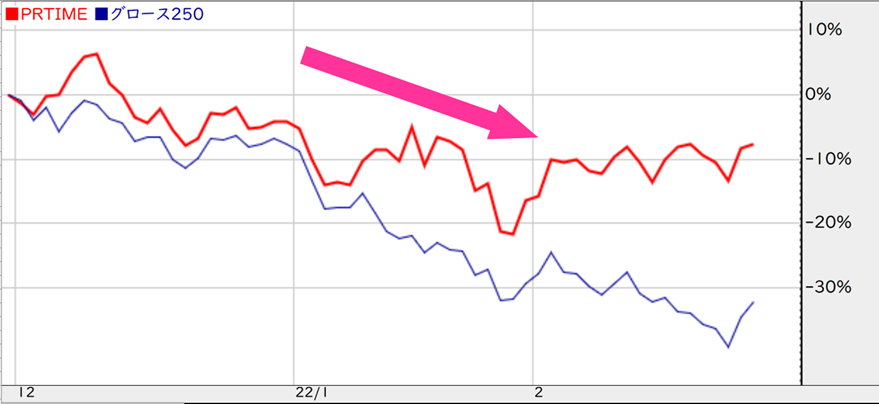

22年1月といえば、米国のインフレ懸念でFRB(米連邦準備理事会)による政策金利の利上げがかなり意識されてきた時期だ。その影響で日本のグロース株にも逆風が吹きまくり、旧東証マザーズ指数は、月間で23.3%の下げを演じた。

この向かい風の中、ごろんさんはPRTIMEの業績成長を期待して、21年12月末からロングポジションを集中させていた。当時、同社株は下降局面にあったが、本人は「むしろ割安になった」と判断した。

22年初め、ごろんさんが保有するPRTIMEの現物株の評価額は約1500万円。これは現物資産の85%近くを占め、一点集中とも言えるような状態だった。そうした中で、さらにこれら現物株を担保にPRTIMEで約800万円の信用ポジションを構築したのだ。

しかし、同社株は割安からの水準訂正に向かうどころか、グロース売りの流れに飲み込まれて、株価は下落。その結果、1月下旬には信用維持率は14%台にまで低下し、追加の証拠金の差し入れ義務が発生する追証(おいしょう)を人生で初めて食らう羽目になった。

■『株探プレミアム』で確認できるPRTIMEとグロース250のパフォーマンスの長期推移

(21年11月末~22年2月末)

追証の額は200万円。投資を続けられないほどのダメージではないが、当時の株資産の1割に相当する水準であったこともあり、心理的ダメージは小さくなかった。

ごろんさんにとってもう1つショックだったのが、同じ失敗を繰り返してしまったことだ。前回のコラムでも紹介したように、2020年にも信用2階建て取引で当時の運用資産の4分の1を溶かしたことがある。

「こんな失態はもう絶対に繰り返してはいけない」。そう言い聞かせて、ごろんさんが対策を講じたのが、ファンダの一本足打法に需給環境や相場の地合いを意識する手法を加えたことだ。

それが今回の主題であるヘッジ売り取引であり、次回に紹介予定のスイングトレードやテーマ株投資になる

ショートを仕掛ける目的は、ロング戦略に対するリスクヘッジ

現在のヘッジの取引対象を、株価指数ではなく個別銘柄とするのは、指数の先物取引では上場株式との損益通算ができないことや、先物口座と証券口座に資金が分散され、信用取引がやりづらくなる状況を避けるためだ。

ヘッジ対象は、

1. 株価が割高水準にある中小型グロース株

2. グロース250の動きと連動性が高い高ベータ株

――になる。

先に紹介したPRTIMEのショートは、ファンダメンタルズ分析を駆使して選んだが、通常はファンダより需給・テクニカル面を意識して候補を選ぶ。

エネチェンジに注目した理由

その典型例が、23年10月に取引を仕掛けたENECHANGE<4169>。消費者向けに電力・ガスの切り替えを行うプラットフォームを提供する企業だ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。