歪み相場で生じた「お宝」銘柄、そして「地雷」銘柄の顔ぶれは

大川智宏の「日本株・数字で徹底診断!」 第133回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「高所恐怖症相場に突入なら、短期視点での注目は『超・低PER株』」を読む

日経平均株価は最高値の更新を続けて来たものの、足元は過熱感や高値警戒感からボラティリティー(株価の変動率)が高まっています。

3月の前半には1週間で一時1400円近い急落も発生しました。依然として過去最高値圏で推移していることを踏まえると、今後も突発的な調整リスクに注意が必要でしょう。その要因として、株式市場内の大きな「歪み」の存在があります。

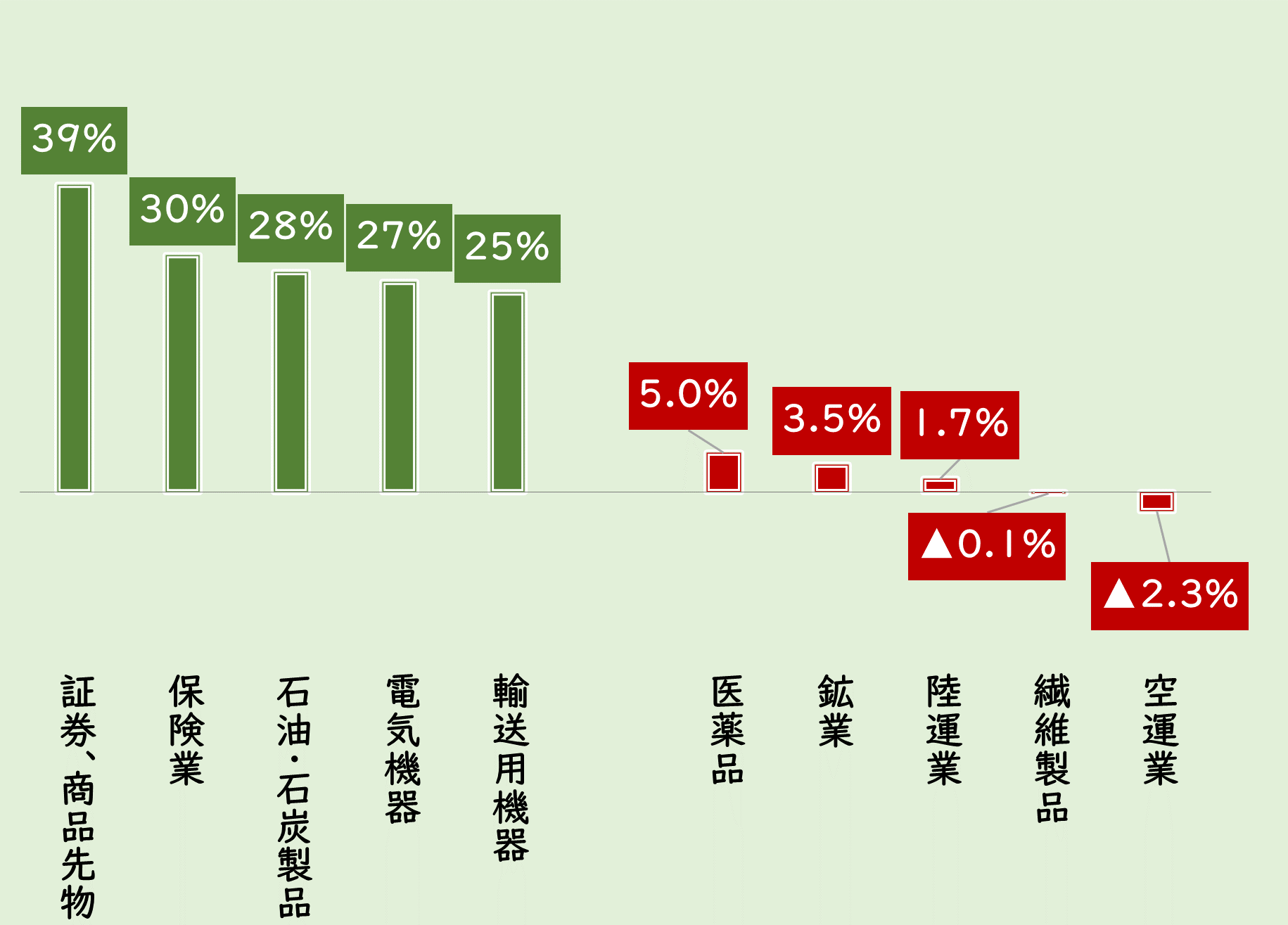

株式指数は上昇していても、東証33業種別に過去6カ月間の騰落率を見ると、上位5業種と下位5業種の格差は歴然としており、中には「空運業」や「繊維製品」のように下落している業種もあります。

■過去6カ月間の騰落率の上位と下位の業種

出所:LSEGデータストリーム

半年の騰落率が▲10%以下の銘柄も一定数ある

この上昇相場にもかかわらず、「まったく儲かっていない個人投資家もいる」という話もあります。上のグラフの右側部分に示されているように、過去半年間にほとんど上昇していない、または下落した業種の存在が影響した可能性があります。

この業種による明暗が、個別銘柄についても影響していることは十分に考えられます。

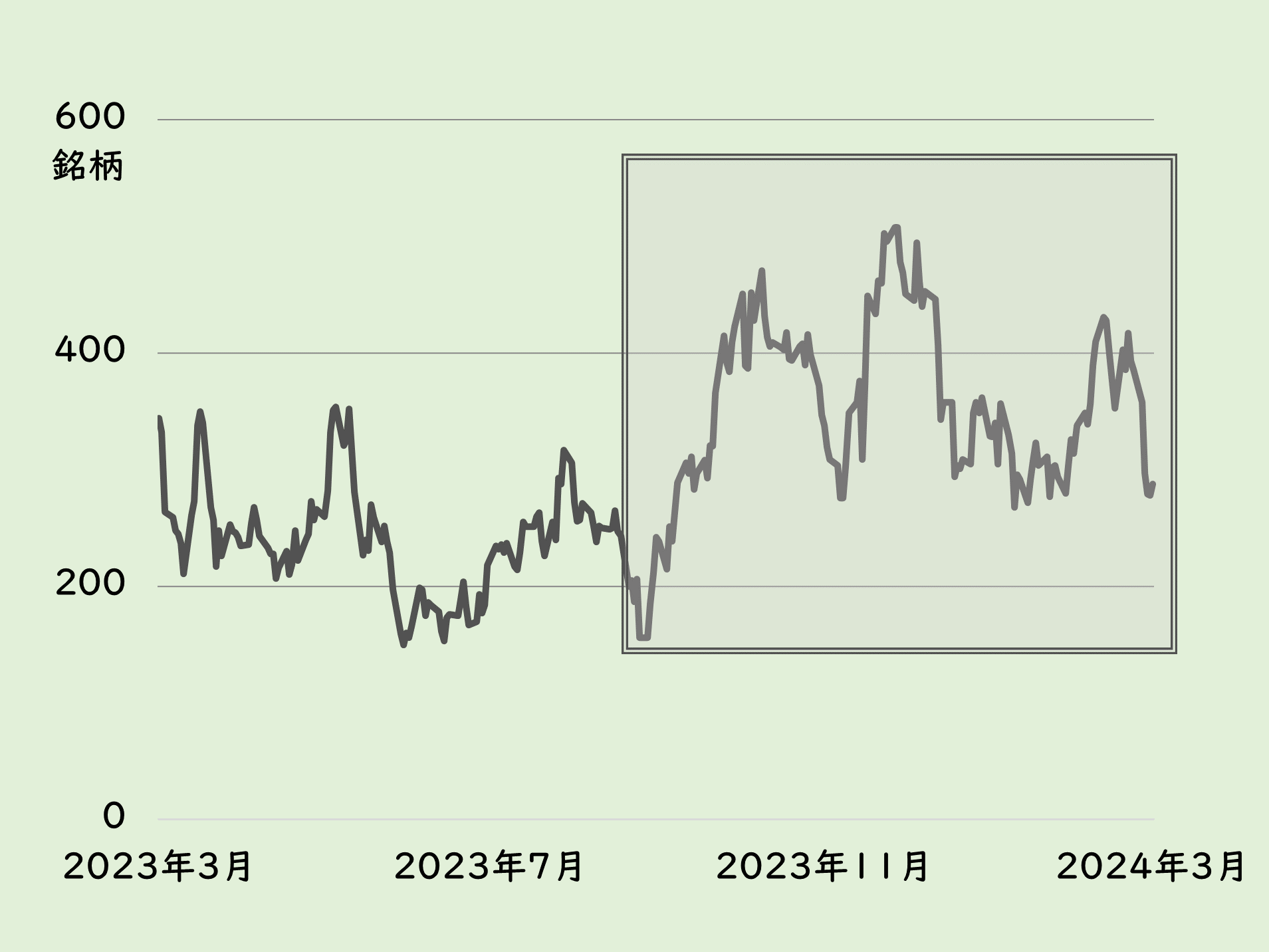

TOPIX構成銘柄について、過去6カ月間の騰落率が▲10%以下の銘柄数の推移をみると(▲はマイナス)、上昇相場であるにもかかわらず、その数は高止まりした水準となっています(下のグラフ)。

直近はやや改善しているようにも見えますが、2023年後半からの一段階引きあがった水準のレンジからは抜け切れていません。

■過去6カ月間の騰落率が「▲10%以下」の銘柄数の推移

出所:LSEGデータストリーム

上昇相場とはいえ、その牽引役は円安進行の恩恵や半導体関連など一部の大型銘柄であり、その一方で取り残され続けている銘柄が多く存在しているのです。こうした歪みが、3月半ばのような突発的な急落の発生を招きやすくなります。

というのは、限られた上昇要因に何らかの綻びが生じた場合、例えば「円高へのトレンド転換」や「半導体企業の業績ピークアウト」などが起きた際に、下支え役が不在となるリスクがあるからです。

幅広い要因で相場が上昇していれば、他のポジティブなテーマに資金が移動して市場を下支えすることも可能でしょうが、一極集中型の上昇相場はその点で非常に脆弱です。

やっかいなのが、急上昇によって円安の恩恵を受ける銘柄や半導体銘柄の時価総額が巨大化している点です。仮に円高方向へと転換した場合、その恩恵を受ける内需銘柄などが相場の支え役になる期待もありますが、これまで上昇してきた銘柄群の時価総額との格差が大きいために、効果が限定的になる恐れがあります。

これらもあり、足元は相場の潮目の変化を注意深く観察しておくべきでしょう。

資金を退避させる以外の対策は

では、今のような高値警戒感が生じやすい相場環境では、それが落ち着くまで資金を退避させておいた方がいいのでしょうか。必ずしも、そういうわけではありません。

見方を変えれば、むしろ極端に歪んだ状態にあるからこそ、それが是正されることで投資パフォーマンスを生み出せるチャンスが眠っているとも言えます。

たとえば、一部の目立った銘柄に資金が集中した結果、それ以外の優秀な質のいい銘柄が過小評価されて放置されている可能性があります。その逆に、熱狂的な雰囲気に乗る形で、実力以上の過大評価を受けてしまっている銘柄が存在していることもあり得ます。

今の株式市場では、「お宝銘柄」と「地雷銘柄」が普段よりも多くなっている想定もできるのです。ポイントは過小評価(割安放置)の「お宝銘柄」の発掘方法です。

過小評価銘柄の典型的な発掘手法が、「業績の成長期待が切り上がっているにもかかわらず、株価が放置されて(下落して)いる」銘柄を探すことです。

一方の過大評価の「地雷銘柄」は、その逆で、業績見通しが悪化しているにもかかわらず、株価が上昇しているような銘柄を指します。

ただし、見通しの改善度合いと株価の比較をするといっても、業態によってその評価は異なることが考えられます。また、業種の動きに巻き込まれることで、過小もしくは過大の評価がなされているケースも多いでしょう。

これらから、業種との相対値、つまり「業種の予想純利益の改善率」と「株価の変化率」に対して、その業種の個別銘柄はどの程度の数字になっているかを確認するのが適切かもしれません。

「過小」ないし「過大」に評価されている業種のランキングは

個別銘柄について見ていく前に、まずは業種に対する過小ならびに過大評価について確認してみましょう。

東証33業種について、過去6カ月間の株価の騰落率と来期の純利益(EPS)予想の変化率を算出し、両者の差分(株価騰落率-来期EPS予想の変化率)を評価の度合いと定義します。

値が小さいほど株価が業績見通しの変化に対して過小に、逆に大きいほど過大に評価されていることになります。

今期ではなく来期のEPSの予想を用いている理由は、2024年の年初から3月末に本決算を迎える企業については、過去6カ月間はすでに今期の半分以上が経過してしまっているため、今期見通しの変化が株価に反映しにくくなっていると考えられるためです。

トップ5は「海運」「空運」「陸運」「鉄鋼」「鉱業」

まずは、過小評価の上位10業種からです。1位から3位までは、「海運」「空運」「陸運」の運輸関連が占めています。

それ以下は、「鉄鋼」や「鉱業」「パルプ・紙」などの資源関連の名前も目立ちます。ただし、「海運」と「鉄鋼」については、昨年までの急激な上昇の反動もあって、多少見通しが改善したところで株価が上がりにくくなっているのかもしれません。

「空運」については、見通しの改善による評価というよりも、円安の進行やリモートワークの普及などによる海外渡航の減少などが影響していそうです。

上位3業種の差分はマイナスであり、利益の改善見通しに対して株価が追い付いていないことを意味しています。どこかのタイミングで、株価がキャッチアップしてくる可能性はあるかもしれません。

■過小評価されている上位10業種

| 順位 | 業種 | 過去 6カ月間 騰落率 | 過去 6カ月間 来期EPS 変化率 | 差分 |

| 1 | 海運業 | 5% | 28% | ▲22% |

| 2 | 空運業 | ▲2% | 9% | ▲11% |

| 3 | 陸運業 | 2% | 6% | ▲4% |

| 4 | 鉄鋼 | 7% | 4% | 2% |

| 5 | 鉱業 | 3% | 1% | 3% |

| 6 | 繊維製品 | ▲0% | ▲7% | 7% |

| 7 | 情報・通信業 | 12% | 5% | 7% |

| 8 | 倉庫・運輸関連業 | 8% | ▲1% | 9% |

| 9 | パルプ・紙 | 10% | 1% | 9% |

| 10 | 輸送用機器 | 25% | 16% | 10% |

出所:LSEGデータストリーム。

注:業種は差分(過小評価の度合い)の昇順。▲はマイナス

こちらは「証券・商品先物」「金属製品」「銀行」「化学」「建設」の順

次に過大評価の上位10業種です。こちらは、「証券」や「銀行」といった金融系の業種がトップ3の中に入ります。

それ以下では、「化学」「精密機器」「電気機器」などのハイテク銘柄も多くなっていますが、これはおそらく半導体関連銘柄の急騰の影響が大きいでしょう。

金融関連については、昨今の異常な株価の上昇は過大評価という言葉がしっくりきますが、その中でも証券系の銘柄については、株式市場が活況な状態が継続すれば業績予想側が遅れて改善してくる可能性もあるかもしれません。こればかりは、神のみぞ知る、といったところでしょう。

内需系では、「建設業」や「水産・農林」などは今回の上昇相場で目立たない存在でしたが、過大評価となっている点で意外感があります。

これらの業種は業績の裏付けに乏しく、今後は調整のタイミングなどで他の業種に比べて強く売られる可能性があることに注意した方がいいでしょう。

■過大評価されている上位10業種

| 順位 | 業種 | 過去 6カ月間 騰落率 | 過去 6カ月間 来期EPS 変化率 | 差分 |

| 1 | 証券、商品先物取引業 | 39% | 9% | 30% |

| 2 | 金属製品 | 19% | ▲9% | 28% |

| 3 | 銀行業 | 17% | 3% | 27% |

| 4 | 化学 | 16% | ▲6% | 27% |

| 5 | 建設業 | 15% | 3% | 26% |

| 6 | 精密機器 | 22% | ▲3% | 25% |

| 7 | 電気・ガス業 | 11% | 7% | 25% |

| 8 | 電気機器 | 27% | ▲2% | 25% |

| 9 | 水産・農林業 | 12% | 8% | 24% |

| 10 | 不動産業 | 25% | 1% | 23% |

「過小」ないし「過大」に評価されている個別銘柄のランキングは

最後に、過小評価および過大評価されている個別の銘柄を抽出していきます。方法は、前述のように過去6カ月間の業種相対による株価騰落率と来期予想EPS変化率の差分の数字によって判定します。

母集団は東証プライム市場の上場銘柄としていますが、過去6カ月間に本決算発表をしている企業は来期予想の参照期が変わってしまう(変化率が参考にならない)ため、除外しています。

過小評価、過大評価ともに参考となる銘柄のサンプルが増えるように、やや多めに評価値の順に50銘柄を掲載しておきます。

両者ともに業種はある程度はばらついていますが、過小評価には円安の悪影響が残り続ける食料品や小売りなどの内需企業が、過大評価には半導体関連の銘柄が多めに含まれているのが特徴といえるでしょう。

ランキングは業種の相対値で算出しており、各業態の中で過小・過大評価がなされて、お宝もしくは地雷の銘柄が含まれている可能性があると見られます。

| 「株探」では、ただいま「個人投資家大調査-2024」を実施しています。 アンケートにご回答いただいた方から、抽選で「QUOカード」を ・1名の方に10万円分 ・1名の方に 7万円分 ・33名の方に 1万円分 ――を差し上げます。 ※アンケートのご回答はこちらからお願いします。 ↓ https://forms.gle/Zw5zuKkSSuEbgcio6 注1: 回答内容は個人が特定されない形で「株探」など、 |

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。