今が好機、「隠れ高配当銘柄」を探せ

大川智宏の「日本株・数字で徹底診断!」 第141回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「円安に実質賃金の不振、それでも反発・急騰した『内需』株の強みとは」を読む

本コラムの記事一覧を見る

足元の日経平均株価はボラティリティー(株価の変動率)が高くなっていますが、個人投資家に好まれる高配当利回り銘柄は順調に株価を伸ばしている状況です。

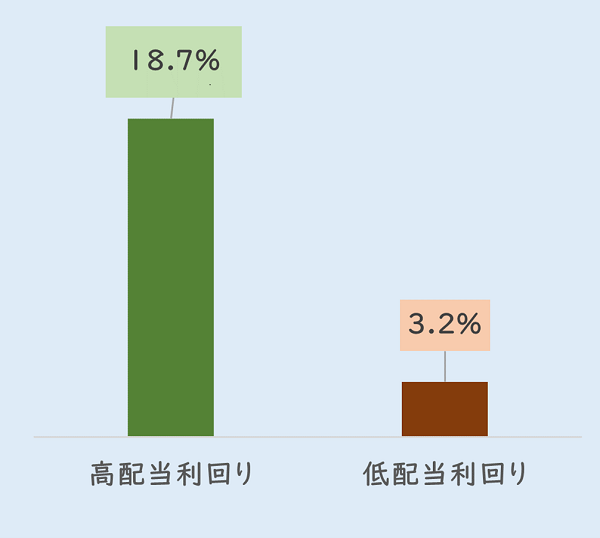

東証プライムに上場する銘柄を、高配当および低配当のグループに分けて年初からの騰落率を比較すると、高配当Gの平均値は18.7%と、低配当Gの3.2%を大きく引き離します。

分析に用いた配当利回りの高低は、今年の年始時点での利回りを基準にし、上位20%以上を高配当Gとし、下位20%以下を低配当Gとしたものです。

■年初来騰落率

出所:LSEGデータストリーム

7月以降で見ると、高配当銘柄のパフォーマンスは鈍る

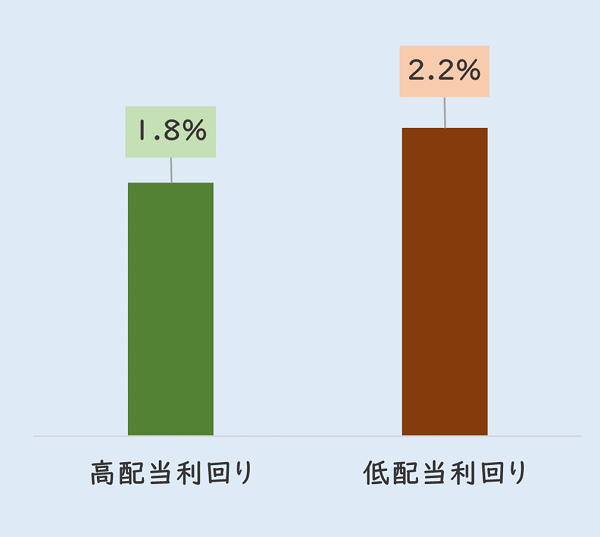

しかし、ここ1カ月程度に限定してみると、高配当Gの勢いには若干の陰りが見られ始めています。7月以降で見ると、高配当Gは1.8%と低配当Gの2.2%を下回る結果となっています。

両者の差はそれほど大きなものではありませんが、これまでとは逆の需給が発生していることが分かります。

■7月以降の騰落率

出所:LSEGデータストリーム

この背景としてはいくつかの要因が考えられます。

1つは、米国景気の鈍化が鮮明になっていることでしょう。7月以降、物価や雇用などの主要経済指標が軒並み悪化を見せ始めています。この状況に、株式マーケットでは欧州に続いて、米国でも利下げ実施への期待が一気に高まりました。

一般論として、金利の上昇時は割安株が、下落時には成長株が買われやすくなります。すなわち、利下げへの見通しが強まれば、割安株の一部である高配当利回り株にとっては逆風が吹きます。

直近では、米小売売上高は予想を上回る堅調さを見せたこともあり、利下げに漕ぎつけられるかは識者によって意見の分かれるところです。しかし、今後も米国の景気後退懸念が高まるたびに、高配当利回り銘柄の株価が軟調となる局面が増加するかもしれません。

経験則では、高配当銘柄は夏場に振るわない

加えて考えられるのは、これまで好調に過ぎた高配当利回り銘柄に対して、利益確定の動きが発生していることでしょう。

その一方で、7月以降の騰落率が、低配当銘柄と大差ないのは、個人投資家が調整の動きが出た高配当銘柄に押し目買いを入れていることなどが考えられます。

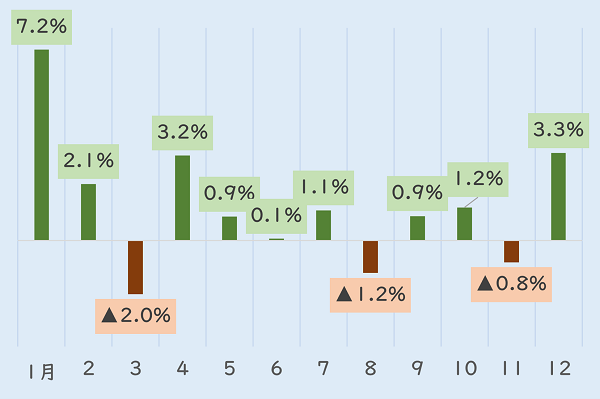

この割安株の利益確定に関連する動きとして、ここ数年、その季節性が顕著となっています。それを示したのが下の棒グラフです。

数値は、過去3年間の月ごとの配当利回りの投資効果(高配当利回り銘柄群の平均騰落率-低配当利回り群の平均騰落率)を平均したものになります。

年度末の3月、夏休みの8月、そして11月は、高配当銘柄に利益確定などの影響が出て、低配当銘柄に比べて、パフォーマンスが振るわない様子が見られています。

■月別の配当利回りの投資効果(過去3年間)

出所:LSEGデータストリーム

上の配当利回りの投資効果に関連するものとして、「割安株は年始に買われやすい」ことがあります。この経験則は古くから知られており、その傾向は顕著になっています。

今年については、新NISAの開始に伴い、個人投資家の資金が高配当利回り銘柄に殺到してパフォーマンスが底上げされたと見られます。

近年では、この年始の季節性を先回りして、12月あたりから事前に高配当利回り株を仕込み始める動きも出てきているようです。上のグラフで、12月のプラスの数字が大きめなのは、その影響でしょう。

年末の回復に向けて、今は仕込み時か

配当利回りの投資効果の季節性を見ると、年前半に十分に上昇した高配当利回り株が、夏場は一旦利益確定で休憩に入るのは、別に今に始まったことではなく通常運転なのです。

そう考えれば、足元では米国景気の先行き不透明感があるものの、今は年後半の回復期待で高配当利回り銘柄を仕込む好機になりうるかもしれません。ポイントは、一口に高配当利回りと言っても、どのような要素を持つ銘柄を選ぶべきなのかという点です。

配当利回りが4%や5%といった銘柄を選ぶ方法もありますが、こうした高利回り銘柄はすでに多くの投資家が保有して買いが入りにくくなっている可能性があります。また、業績懸念で株価が下落したために、高利回りになっているケースもあります。

注目すべきは、高配当利回りのポテンシャルが高い銘柄

そこで今回は、現在の市場のトレンドに沿った定量要素を添えることで、「現在はまだ目に見えていない」、つまりポテンシャルベースでの高配当利回り株を探していきます。

では、どのような要素に注目するのか。まず今後の高配当利回りを期待させるものに増配があります。そこで具体的な解説と選定に入る前に、日本株の増配の動きについておさらいしておきましょう。

昨今の資本効率の改善や株主との対話を求める流れもあり、上場企業も株主還元を実質的に高める動きが見え始めています。

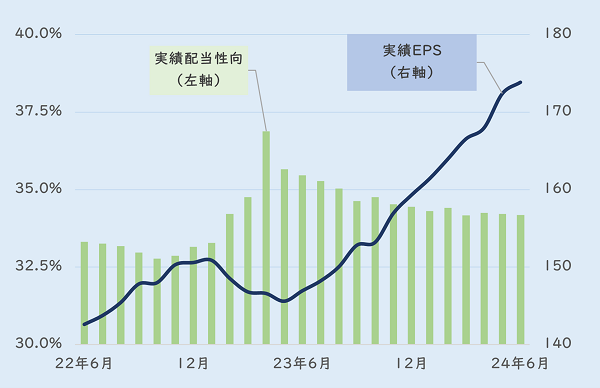

それを示すのが下のグラフで、TOPIXの実績の一株当たり利益と配当性向の推移を見たものです。

■TOPIX 実績一株当たり利益と配当性向の推移

出所:LSEGデータストリーム

昨年度は、円安の進行や生成AIなどハイテクビジネスの拡大などもあって、過去最高益を更新する企業が増え、実績EPS(1株当たり当期純利益)は右肩上がりで上昇しています。

一方で利益に占める配当の水準を示す配当性向は、上昇に転じるまでには至っていませんが、30%強の水準を維持していることで増益に伴う形で配当を増やしています。

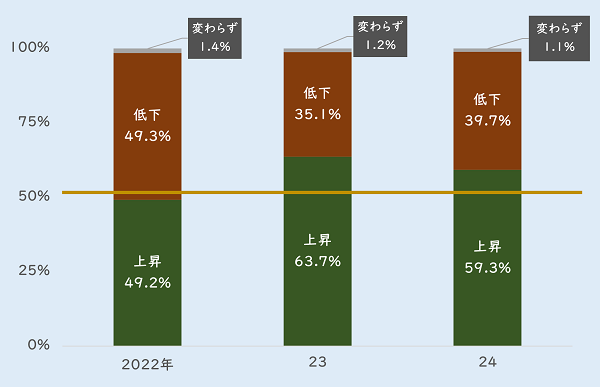

ただし、全体の配当性向は伸びていないものの、上場企業の割合で見れば、2023年と24年(6月末まで)は、50%を超える企業が配当性向を引き上げています。

■前年度から配当性向の変化別に見た上場企業の割合

出所:QUICK。24年は6月末まで

ポテンシャルのある高配当銘柄を探す方法

こうした過半数の上場企業が配当性向を引き上げている動向を踏まえて、本題の「ポテンシャルベースの高配当利回り銘柄」をどのように見つけていくのかを考えていきます。

結論から言うと、注目するのは、利益成長に比べて配当成長の予想が保守的な銘柄になります。つまり利益予想に対して配当予想が「ミスプライス」になっている銘柄です。

なぜミスプライスに注目するのかいえば、昨今の増益に応じて増配する企業が拡大している環境下では、予想利益が伸びれば、予想配当も増額される可能性が高まるからです。

長期視点でミスプライスの程度が大きい銘柄であれば、仮に予想がある程度の精度を保っているならば、これまでの配当性向を維持する場合でも、配当の上方修正そして配当利回りの上昇が期待できます。

これは、すでに高配当利回りであっても、ミスプライスを加味することで、さらなる高配当利回りを追求できることになります。

「配当ミスプライス」のプライム銘柄は

この考えを基に、東証プライム市場指数の構成銘柄を母集団にして選定していきます。

抽出にあたっては、増益が予想されていることを前提に3期先の予想EPS成長率と予想配当成長率の差分を「配当ミスプライス」と定義し、その数字が大きいものを選定します。

加えて、現状の配当利回りがそもそも3%を超えているような銘柄であれば、前述のように今後さらに切り上がるかもしれないという魅力を有しているでしょう。

ただし、直近の実績の配当性向が75%(4分の3)を超えているような場合は、経営的に無理をして還元しているか、黒字転換直後などで利益と配当の発射台が異なっている可能性があり、ミスプライスの有効性に疑問が生じることから、対象から除外しています。

参考までに、この条件を満たす銘柄の一例を次ページに掲載しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。