利益なくとも株価1500倍 amazon巨大帝国成長の軌跡 アマゾン・ドット・コム① Buy&Hold STORIES-4-

アマゾン・ドット・コム<AMZN>

第1章Part1

©Daria Nipot - stock.adobe.com

©Daria Nipot - stock.adobe.com

バイ・アンド・ホールド (Buy and hold) は投資の王道と人は言う。しかし、無条件にホールドする価値のあるものなど存在するのだろうか? 移りゆく時代のなかで、企業がホールドするに足る存在であるかは常に問い続けるしかない。

四半期決算が定着し、期ごとの利益の多寡で企業価値を測ることが常態化している株式市場。だが、短期的な利益を度外視し、ひたすら長期的な企業価値向上を目指すことが重要と投資家に訴え続けた起業家がいる。アマゾン・ドット・コム創業者、ジェフ・ベゾス、その人である。

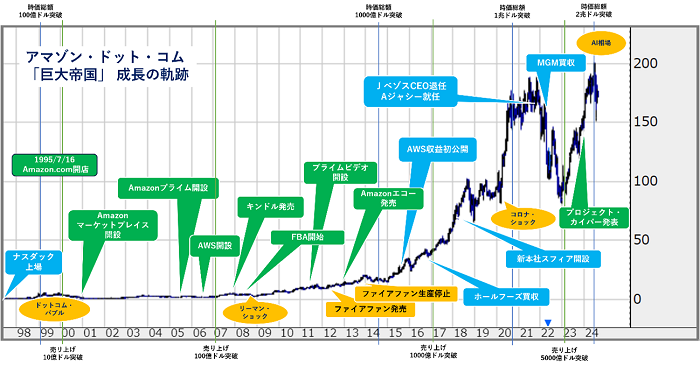

Buy and hold STORIES 第4回は、上場時からの株価は1000倍をはるかに超え、売上高は世界第2位、時価総額世界第5位、世界最大のEC事業とクラウド事業を築いた同社の軌跡を取り上げる。

ウォール街の常識を覆した"ベゾス流"キャッシュフロー経営とは?

そして、群雄割拠の「AI戦国時代」、巨大帝国の目指す道とは?

- 第1章 アマゾン始動‥ネット書店開店、そしてドット・コム・バブルへ

- 第2章 株価低迷期にアマゾン躍進を担う2大プロジェクトが始動!

- 第3章 膨張するアマゾン帝国、「4本目の柱」は何か?

第1章 アマゾン始動‥ネット書店開店、そしてドット・コム・バブルへ

1.ウォール街の常識を覆したベゾス流キャッシュフロー経営とは

低収益のアマゾン経営は、80年代の日本企業と同じ

「私たちは長期に目を向けているため、他社とは違う意思決定や価値判断を行う場合もあるでしょう。ですからここで、私たちの基本的な経営姿勢と意思決定の方法について株主の皆さまにお知らせしておけば、それが皆さんご自身の投資哲学に合っていることを確かめられるかもしれません。私たちはお客様にとことん集中し続けます。短期利益や目先のウォール街の反応よりも、長期的に市場リーダーとしての地位を固めることを考えて、投資判断を行い続けます」

アマゾン・ドット・コム<AMZN>と創業者、ジェフ・ベゾスの名を最初に世界に知らしめた元『タイム』誌編集長、ウォルター・アイザックソンは、『Invent&Wander ジェフ・ベゾス Collected Writings』(ダイヤモンド社刊)で、1997年5月15日、同社がナスダックに上場した翌年、株主に宛てた初めてのレターでのベゾスの言葉を伝えている。

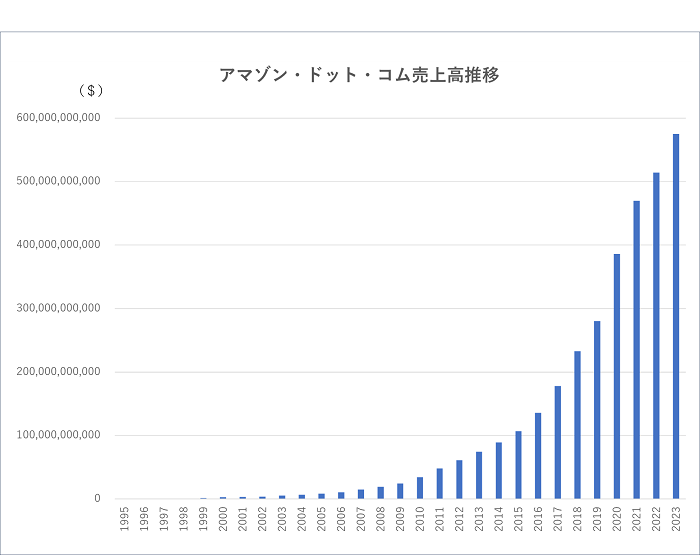

創業から30年で年間売上高5747億ドル(約86兆円=1ドル150円換算、2023年12月期、以下同)、時価総額1兆8000億ドル超(270兆円超=同、24年9月3日時点)に達する巨大テック企業となったアマゾン・ドット・コム。同社では上場以来、年度末決算発表後の春にこうした「株主への手紙」を発表しているが、文末でこの初年度の手紙を再掲するのが恒例化している。つまり、このレターのタイトル、「長期がすべて」という言葉こそが、同社の事業アイデンティティそのものであり、ジェフ・ベゾスが株主に最も訴えたいことなのだ。

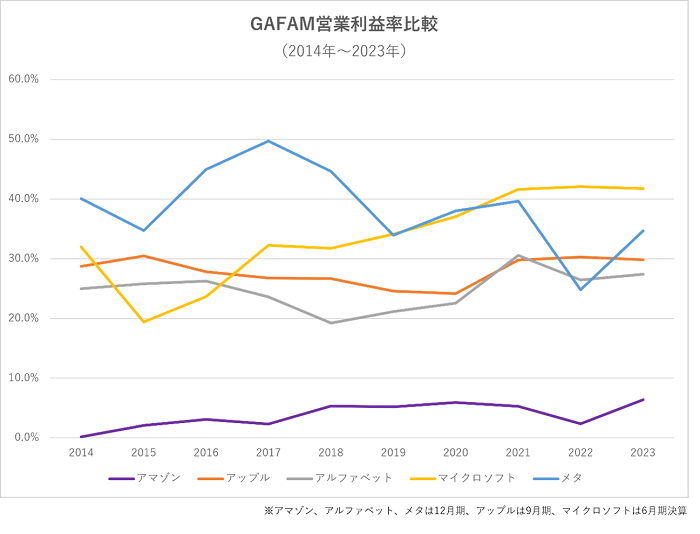

巷では、グーグル(現アルファベット)<GOOG>、アップル<AAPL>、フェイスブック(現メタ・プラットフォームズ)<META>、マイクロソフト<MSFT>とともに、GAFAMの一角として並び称される同社だが、他社と最も大きく違う点は、利益に関する考え方だ。1995年の会社設立以来、8年間は最終利益を計上せず、巨大企業に育った後も、数年ごとに赤字を計上。これまでで最も営業利益率が高かったのは2004年12月期と直近、23年12月期の6.4%で、おおむね、良くて5%台という利益水準を続けている。一昨年の22年12月期は、営業利益こそ122億4800万ドルを計上しているが、最終段階では27億2200万ドルという巨額の赤字を計上していて、多少の浮き沈みはあっても、毎年コンスタントに20~30%、場合によってはそれ以上の利益を上げているGAFAM他社とは比べ物にならない利益水準の低さなのだ。

ともすると、四半期ごとの利益に一喜一憂するのが現在の投資家の大勢だ。そんな中で、短期的な利益を志向する投資家たちの思惑とは別次元で動く、同社の財務に対する考え方は、異色と言えるだろう。23年春のバフェット来日以来、現在の日本市場では、高配当株に焦点が当たるようになってきたが、アマゾン・ドット・コムは創業以来、配当を一度も出していない。いまのご時世、短期的な目線に立つと、一見して株主を軽視しているかのような施策を続けている。

だが半面、その売上高成長率は群を抜いていて、上場した1997年12月期の1億4778万ドルから2023年12月期には5747億8500万ドルへと3889倍へと成長し、創業以来の連続増収記録を更新している。株価も上場時の初値から最大で1670倍を超え、足もとの調整を経た現時点(24年9月6日終値)でも1500倍近い水準だ。

面白い意見がある。アマゾンの経営は、実は1980年代までの日本企業と同じことを行っているという見方だ。元マイクロソフト日本法人の社長で、日本のIT革命をけん引した成毛眞は、著書『amazon 世界最先端の戦略が分かる』(ダイヤモンド社刊)で、アマゾン・ドット・コムの経営は"経営学の革命"であると断言しているが、その中で、当時の日本企業の「売上高、シェア至上主義」と、アマゾンの考え方には共通項があるという見方を披露している。

「アマゾンのシェア重視は、採算性を完全に度外視していると言っても言い過ぎではない。売れば売るほど赤字が膨らんでも、競合が淘汰されれば、その後、市場を把握できるのだから、自分が撤退するか、相手が撤退するかの極端な勝負に出る。〈中略〉こうした戦略を平然と実行するだけに、アマゾンは会社全体でも利益が出ていない。それでも時価総額は世界有数の規模を誇る。つまり投資家は利益が出ていなくても経営戦略を評価しているのだ」

平成バブル崩壊以降、日本企業の売上高、シェア重視の低収益体質は、「古い経営」であると批判の的となっていた。だが、1980年代までの日本の大企業は、規模を大きくすることで価格競争力が生まれ、業界内での市場競争力を高めて世界のライバルたちを凌駕していった。アマゾンの成功を見ると、必ずしもこの戦略自体が間違っているわけではないと思えてくるというのだ。もちろん、アマゾンと日本企業では、この30年間の成長速度には雲泥の差がある。だが、短期利益を度外視して売上高・シェアを獲得するという手法自体が間違っていた訳ではなく、その後の市場を見極めるビジネス的な視点の差が彼我の違いを生んだのではないかというのが成毛の見解だ。

確かに株主還元を重視せず、利益の大半を投資に回すという手法は、往年の日本企業の特徴だった。ついでに言えば、従業員にガムシャラな働き方を強いるところも共通している。

一方、当のベゾスは、シェア至上主義という言葉ではなく、ブランドというキーワードを使っている。ナスダック上場直後の1997年、経営者向け雑誌『Inc.』誌の取材にベゾスはこんな答えを返している。

「私たちのビジネスモデルは、他社に真似ができないものではありません。でもマクドナルド<MCD>を見てください。ビジネスはコピーされたけれど、彼らは何十億ドル規模の巨大企業を築き上げています。その要因はブランド力です。そして、インターネットの世界では、ブランド力はより大きな意味を持つのです」

まず、市場で圧倒的なブランド力を持つことが、インターネットでビジネスを展開するためには重要になる。そのためには、利益を度外視してでも先行投資をして、まずは市場シェアを独占することを優先しなければならない。基本的には、成毛の分析通りの考え方だ。