攻めの分散投資で資産倍増、肝は「打率重視」の20%ルール

目指せ億トレ、頑張り投資家さんの稼ぎ技

ニャンコ先生、世に棲むハゼさんの場合-第1回

イラスト:福島由恵

専業投資家。2014年に投資を開始し、足元で日本株を中心に4000万円を運用している。配当を出している銘柄に幅広く分散投資し、数カ月で利確していく。2019年に大手旅行代理店を退職してから、京都の山奥で猫5匹とマイペースに暮らしている。

「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「配当重視」、日本株投資の腕前は「上級者」となる。

イラスト:福島由恵

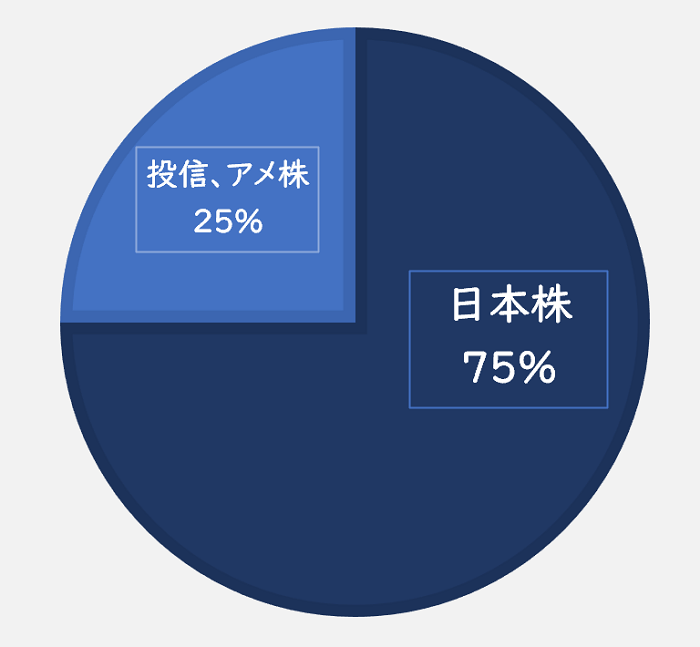

兼業投資家。足元で1億円の金融資産を運用し、8割を日本株に配分している。中小型の割安成長株を中心にバイ・アンド・ホールド(持ちっぱなし)で資産を膨らます。投資は、父親から相続した資金を有効活用するために2013年3月に開始した。今では趣味の一環となっている。

「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「グロース重視」、日本株投資の腕前は「上級者」となる。

・「本コラム」の記事一覧を見る

分散投資というと、老舗の大型株をガチホし、配当を再投資して複利効果を狙うというのが、教科書的な投資スタイルだ。

今回登場する2人の投資家は、こうした優等生的なスタイルとは一線を画した、少々異端の戦略を取る。

1人は50代の専業投資家の「ニャンコ先生」(以下ニャンコさん)。もう1人は、50代の兼業投資家である「世に棲むハゼ」(以下ハゼさん)さんだ。この2人のスタイルを野球にたとえると、

・ニャンコさんは、小まめにリターンを稼ぐ「打率重視」

・ハゼさんは、大化けを期待する「ホームラン重視」

――になる。ニャンコさんは2014年に、ハゼさんはその前年の13年に投資を開始し、どちらも約10年で積み上げた元本を2倍以上に膨らましている。

1回目は、打率重視のニャンコさんの手法を紹介する。

「配当あり」を原則に116銘柄保有

足元でニャンコさんは4000万円の金融資産を運用し、そのうち3000万円程度を日本株に配分している。11年間の投資歴で、累積元本は2000万円、配当を含む累積リターンは2500万円以上となり、そのリターンの一部は生活資金などに回してきた。

日本株のポートフォリオは116銘柄で構成し、1銘柄につき最大200株を保有するのを基本としている。こうした分散戦略を取るのは、銘柄選びのリスクを軽減するためだ。

銘柄選びの際に、業績や経営戦略を細かく確認することや、精緻な分析をしていないため、特定の銘柄に資金を配分すると痛い目に遭うと自制している。

■ニャンコさんの金融資産のポートフォリオ

こうした分散戦略が資産拡大に結びついているのは、投資を開始した時期がアベノミクス相場の初期段階で、その後の上昇の波に乗れたことがある。

また、保有対象を配当銘柄にしてきたことも、安定したリターンの獲得につながった。この点は、ありがちな分散投資だが、ちょっと違うのが、ニャンコさんの場合、小まめに利確していることだ。

配当銘柄に分散投資する場合は、「長期保有のほったらかし」が、よくあるパターンだ。配当を再投資に回せば、複利効果で効率よく資産を膨らますことができる。また売却しない限りは株式譲渡(キャピタルゲイン)課税とも無縁でいられる。

しかし、ニャンコさんは、ニュースなどで気になった銘柄に投資し、数カ月保有した後に売却するのを基本に資産を膨らましてきた。保有期間に権利確定日を通過すれば配当収入も得られるが、権利取りする前に売却することもある。

ニャンコさんが配当取りよりキャピタルゲインを追求するのは、投資元本の拡大を優先しているからだ。専業投資家なので配当金は生活費に充てながら、キャピタルゲインは再投資に回して複利効果を追求してきた。

小まめな利確は譲渡益に対して課税される分、資産拡大の効率を悪くするという考え方もある。だが本人は、課税を避けようとするばかりに絶好の売り時を逃してリターンが縮んでしまう方が、「それこそ効率が悪い」と考えている。

エヌビディア<NVDA>やマイクロソフト<MSFT>といった超大型のハイテク7銘柄である「マグニフィセント・セブン」のようなグレートグロース銘柄を首尾よく初動で掴むことができれば、ガチホが正しい選択となる。だが、そうした銘柄を初動の時期に発掘するのは、容易ではない。

ニャンコさんは、ある程度上昇したら利確し、税金をコツコツ納める分散投資を「自分の身の丈にあった戦略」と割り切っている。

投資の教科書などからはいくつかの突っ込みどころがあるにせよ、本人が絶対リターンを積み重ねやすいスタイルを優先した結果が、今の戦略になる。

2024年のキャピタルゲイン、過去最高ペース

ニャンコさんの投資で目を見張るのが、2024年1月以降のキャピタルゲインの成績だ。1月から9月末までのキャピタルゲインは300万円以上となり、過去最高だった22年の177万円を既に超えている。

この好成績の背景に、本人が決めた「利確ルール」がある。それは、どのようなルールで、またどのような銘柄でリターンをゲットしたのか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。