「来年の新NISA枠はどうしよう」の時期は、「年始の配当プレー」戦略

大川智宏の「日本株・数字で徹底診断!」 第148回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「バフェットさんの追加調達で割安株ブーム再来なら、強いのはどんな銘柄」を読む

本コラムの記事一覧を見る

株式市場では、米国のトランプ次期大統領がこれから打ち出す政策に関心が高まっていますが、日本株市場でこの時期に忘れてならないのが、季節性の重要なアノマリー(経験則)です。

それが、「年始の高配当利回り銘柄の上昇」です。日本株市場では「1月に割安株が買われやすい」ことが広く知られています。

その根拠は定かではありませんが、年末年始にかけて多くの投資家が株価の上昇で割高になった銘柄を利益確定し、優良な割安銘柄に資金を投じるポートフォリオのリバランス(資産配分の調整)が影響していると見られています。

この動きの中で、物色対象となる1つが高配当利回り銘柄です。配当利回りの高さは、株価の下落がもたらした面もあるからです。

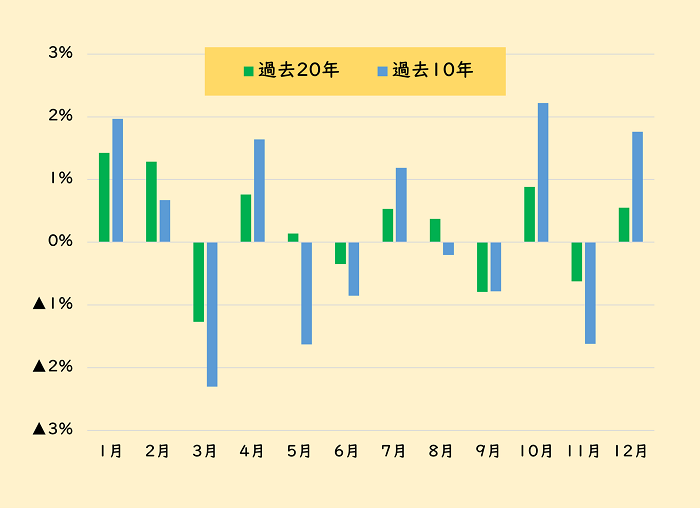

下のグラフは、配当利回りの投資効果を月別に測定したものです。TOPIX構成銘柄の12カ月先のコンセンサス予想配当利回りについて、

上位20%に含まれる銘柄を「高配当」利回り群、

下位20%に含まれる銘柄を「低配当」利回り群、

――として両群の月間騰落率の平均値を算出し、その差分を計測したものになります。計測期間は過去20年および過去10年の2つです。

そのどちらの期間でも、1月はプラスの数字となっています(下の棒グラフ)。

■配当利回りの投資効果の季節性

出所:LSEGデータストリーム

過去10年の傾向では、より高いパフォーマンスに

上のグラフで、過去20年よりも過去10年の方がパフォーマンスは良好なところを見ると、この効果は近年さらに強まってきているようです。

このアノマリーは市場関係者の間でも注目されているためか、それを先取りするように12月の投資効果も強まっている状況です。

本来1月に発生する需給がやや前倒しで発生しているとすると、足元の11月あたりから割安銘柄を仕込み始めると、より高い効果を得られる可能性があります。

少なくとも上記の計測期間では、高配当利回りの投資効果は2月ごろまで見られることから、前年の12月から年が明けた2月までの3カ月の間に有効な戦略となり得るようです。

今年1月の高配当利回りの投資効果は非常に強く出た

この高配当利回りの投資効果の季節性は、新NISA(少額投資非課税制度)の開始で、さらに傾向が高まっている可能性があります。

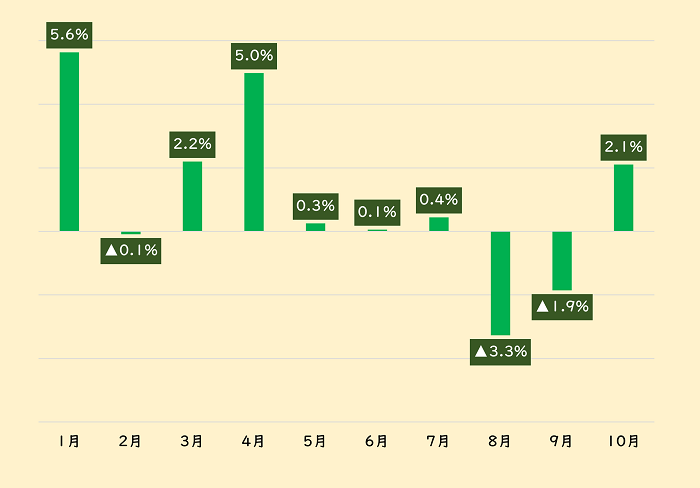

今年(2024)の年始から10月までの月別の投資効果を確認すると、1月が+5.6%ともっとも強くなっています。計測は先と同様に、TOPIX構成銘柄の上位下位20%による分類によるものです。

■年初来の配当利回りの月別投資効果(2024年1月~10月)

出所:LSEGデータストリーム。

この数字は非常に強い水準です。というのも、過去20年間の240カ月のサンプルのうち5%を上回った月は、全体の約6%にあたる12サンプルのみに限られているからです。

今年の月別データによれば、新NISAの開始によって高配当利回り銘柄の株価押し上げ効果は強まった可能性を示しています。

となると来年(2025)も、1月に高配当利回り目当ての資金が多く発生する可能性があります。新NISAの非課税の枠は、毎年1月に再設定されるからです。

注意点としては、今年の2月の投資効果が、過去と比較して大幅に弱くなっていることです。これは、1月の効果が強くなり過ぎた反動で、利益確定の売りが出やすくなった面があるのかもしれません。

今年の傾向を踏まえると、これまでのような3カ月の投資スパンが2カ月程度に縮小される可能性は否定できず、12月と1月に発現しやすい投資効果、と割り切ることも必要かもしれません。

高配当利回り株の季節効果をさらに高める要素とは

仮に、投資効果が2カ月に短縮されるとしても、その分、より効果を高める要素を加味できれば、トータルのパフォーマンスを高められる可能性があります。

では、どのような要素に注目したらよいのか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。