秋野充成(いちよしアセットマネジメント)が斬る ―どうなる?半年後の株価と為替―

日米の株式相場が堅調に推移している。トランプ前大統領が米大統領選に勝利し、次期政権での減税や規制緩和を期待した楽観論が相場水準を押し上げている。歴史的な円安も、日本の株式市場の追い風となっている。もっとも、次期政権で想定される関税引き上げや国境管理の厳格化などの影響を受ける米国のインフレ懸念は根強い。ロシアによるウクライナ侵攻やイスラエルとイスラム組織ヒズボラ、ハマスなどとの衝突も依然として収束のメドがつかない。アナリストやエコノミストなどの専門家は、「半年後の株価」や「半年後の為替」をどう見ているのか。インタビューを通じて、著名アナリストに予測してもらい、その背景を詳報する。第31回は、いちよしアセットマネジメントの秋野充成社長に話を聞いた。

●秋野充成(あきのみつしげ)

| 秋野充成氏の予測 4つのポイント | |

| (1) | 半年後の日経平均株価は4万5000円程度 |

| (2) | 半年後のダウ工業株30種平均は6万ドル程度 |

| (3) | 米次期政権の減税、規制緩和で米国株は全面高、来年後半以降には懸念も |

| (4) | 防衛関連、半導体、電力関連の銘柄に注目 |

―― 11月の米大統領選でトランプ前大統領が勝利し、経済政策への期待から日米株価は堅調に推移しています。半年後(2025年5月末)の株価水準をどう見ていますか。

秋野:私は半年後の日経平均株価は4万5000円程度、米ダウ工業株30種平均は6万ドル程度だと予測しています。

―― 日米の株価ともに高水準の予測ですが、背景を教えて下さい。

秋野:ダウ平均が上昇する最も大きい理由は、市場関係者によるトランプ次期大統領の経済政策への期待です。米国第一主義を掲げるトランプ氏は、25年末に期限が切れる「トランプ減税」の延長・恒久化、環境規制や補助金の緩和、撤廃などを実施する見通しです。現行21%の法人税率も15%に引き下げたい考えで、こうした政策が景気を後押しするでしょう。トランプ氏はエネルギー政策の柱としてシェール掘削規制の緩和も掲げています。

こうした政策は、特にダウ平均を構成するオールドエコノミーの業績拡大に追い風になります。11月からダウ平均の構成銘柄に半導体大手のエヌビディア<NVDA>が入ったことも、ダウ平均と連動するインデックスへの投資増につながります。

米景気はバイデン政権下でもソフトランディング(軟着陸)すると考えられてきましたが、トランプ政権になれば減速すらしない「ノーランディング」となる可能性が高まります。これまではGAFAMをはじめとするハイテク株に買いが集中した面がありましたが、経済好転を受けてオールドエコノミーや中小の関連株にも資金が分散するでしょう。結果として、米株式相場はダウ平均のほか、ナスダック総合株価指数、中小型株で構成するラッセル2000など、あらゆる指数が全面高の展開になりそうです。

―― 米国の株式市場ではハイテク株に集中してきた資金が分散するとのことですが、ナスダック総合株価指数には逆風にならないのでしょうか。

秋野:この半年はナスダックも堅調に推移すると考えています。民主党政権下で強まってきたGAFAMへの規制の流れが次期政権で和らぐ可能性があることに加えて、AI(人工知能)分野の成長期待がナスダックの押し上げ要因になります。米連邦準備制度理事会(FRB)による利下げもハイテク株には追い風です。GAFAMなど時価総額上位のハイテク銘柄は当面、米国株を引っ張る存在であり続けるでしょう。

―― 日本の株価予想も高水準ですが、どんな背景がありますか。

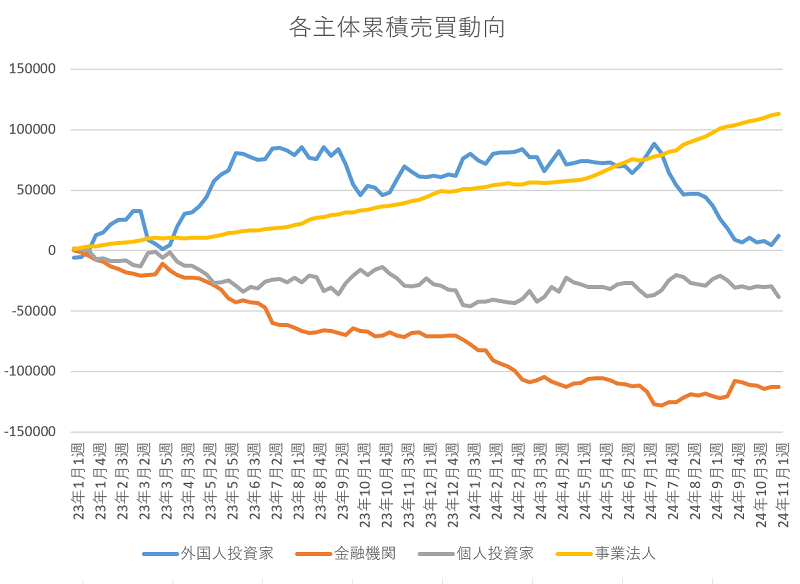

秋野:日本株も米国株の動きに追随して上昇すると予測しています。いったんは海外投資家などから日本株を売って、上昇が見込める米国株を買う動きが出るかもしれません。しかし、東京証券取引所にPBR(株価純資産倍率)の改善を求められている日本企業が年20兆円前後にのぼる自社株買いを実施するため、日本株は下がりづらいでしょう。日本株の底堅さを受けて、海外勢も売りすぎた日本株にショートカバー(買い戻し)をせざるを得なくなります。米国景気の回復を受けて、米国に拠点があったり、米国関連の取引があったりする日本企業も業績が拡大します。このため、日本の株式相場も段階的に上昇していくと考えられます。

―― しかし、トランプ次期政権の政策は、関税の大幅な引き上げや移民排斥なども含まれており、世界の政治経済に悪影響を及ぼすリスクがあります。日米の株価が急落する可能性もあるのではないでしょうか。

秋野:移民排斥は労働需給のひっ迫を、中国などへの関税引き上げは輸入物価の上昇を通じて米国の高インフレの再燃につながります。25年の後半からはトランプ次期政権の政策による経済への悪影響が出てくると思われます。第一次トランプ政権でもこうした政策を取りましたが、当時はデフレまたは低インフレの時代でした。今回はすでにインフレ率は高水準ですから、経済や株式相場へのマイナスの影響は大きくなるでしょう。日本株はこの半年はボラタイル(変動が大きい)ながらも堅調だと思われますが、「不確実性が高まる中でのリスクオン」と言えます。

―― トランプ氏はウクライナ支援に消極的な姿勢を示すなど、バイデン政権が取ってきた対外政策も修正する方針です。

秋野:トランプ次期政権下では、地政学的リスクがますます高まるでしょう。米国と中国の対立はさらに深まり、台湾侵攻の可能性も高まります。ロシア、ウクライナ、北朝鮮、パレスチナなどの問題も深刻さを増すと見られます。株式相場は新政権誕生後、しばらく上昇し続けると予測しますが、高インフレなど経済への懸念が高まれば急落するリスクも否定できません。

―― 注目する日本株のセクターや銘柄は。

秋野:当面は好況が続くため、電機、半導体、自動車などの銘柄に注目しています。債券市場で金利が上昇傾向になることから銀行や保険にも買いが入りやすくなるでしょう。株式市場での売買増を受けて、証券株にも資金が入りやすいと見ています。地政学的リスクの高まりを背景に防衛関連株も関心を集めるでしょう。個別銘柄ではAI関連のアドバンテスト <6857> [東証P]やディスコ <6146> [東証P]、フジクラ <5803> [東証P]など、防衛関連では三菱重工業 <7011> [東証P]など、原発再稼働が見込まれる電力会社に注目です。

―― 米国株で注目するのは。

秋野:この半年間はGAFAMのような大手ハイテク株はもちろん、中小型株も含めて全面高の展開です。エヌビディアなどの半導体、AI関連も引き続き買いを集めるでしょう。

―― 不確実性が高まる中で、個人投資家が注意するべきことは。

秋野:分散投資です。まずは通貨を円だけでなく、ドルにも分散することです。株や債券だけでなく、金を保有するのも良いでしょう。トランプ次期政権下の株式相場はボラタイルになると考えられますから、短期的な投資ではなく、5~10年の長期投資にして株価が暴落した際に株を買い増しするというスタンスが大事です。

(※聞き手は日高広太郎)

株探ニュース