新NISA、利上げ見通し後退、経営統合、上場維持基準【フィリップ証券】

年末が近づいてきた。年内受渡最終の取引日は、国内上場株式であれば12/26の木曜日だ。投資信託はファンドごとに取引日から受渡日までの日数が異なる。円安ドル高が進む中でも日経平均株価が12月になって4万円近辺で上値を抑えられた背景のとして、税金対策を含む、年末特有の需給要因が挙げられる。

少額投資非課税制度である新NISAについても、年内受渡での売却により非課税枠を翌年以降に再利用できるため、売却ニーズがあると考えられる。一方で、受渡日が2025年となる取引日以降、非課税の年間投資枠(成長投資枠の240万円、つみたて投資枠の120万円)が新たに加わることで個人投資家の非課税枠での買い余力が拡大する。たとえば、新NISAで人気のある個別銘柄、NTT<9432>は昨年末から1月下旬にかけて一時約12%上昇した。成長投資枠に関する新NISAの買いは、高配当利回り銘柄が選好されやすい面があることも考えると、年初から3月末権利付き銘柄の権利付き最終日あたりまで継続する可能性があるだろう。

日銀は12/19まで開催した金融政策決定会合で追加利上げを見送った。7月に追加利上げを決めた後で3回連続の現状維持だ。植田総裁は「次の利上げの判断に至るまではもうワンノッチ(1段階)欲しいところで、そこに賃金上昇の持続性があり、具体的には来年の春闘のモメンタムをみたい」と述べた。春闘が3月であること、および賃金上昇の持続性に関する主要なイベントは春闘のほかに夏のボーナス支給が挙げられることを考えると、来年の利上げは春と夏の年2回が基本線となるかもしれない。

銀行や保険など金融株は、追加利上げペースが市場予想よりも鈍化することが悪材料とされる一方、オフィス空室率低下など足元の業績好調にかかわらず追加利上げ見通しが悪材料視されていた不動産投資信託のJ-REITにとっては好材料だろう。東証J-REIT指数の12/19終値での平均分配金利回りは5.21%に達している。

12/18、日産自動車<7201>とホンダ<7267>が経営統合の協議に入ると報じられた。経営状況の変化や台湾の鴻海精密工業からの買収に関する動きもその背景にあるとみられる。自動車メーカーだけでなく自動車部品メーカーの再編も注目される。

東証の市場区分見直しに伴う「経過措置」の期限が2025年3月に迫っている。その後、1年の猶予期間があるとはいえ一部の企業にとっては上場廃止も現実味を帯びる。ニーズウェル<3992>は12/16、プライム上場維持基準の必達に向けての中期計画を開示。25年6月までに株価目標600円を掲げた「6.600(ロクテンロクマルマル)作戦」を実行するという異例の発表を行った。

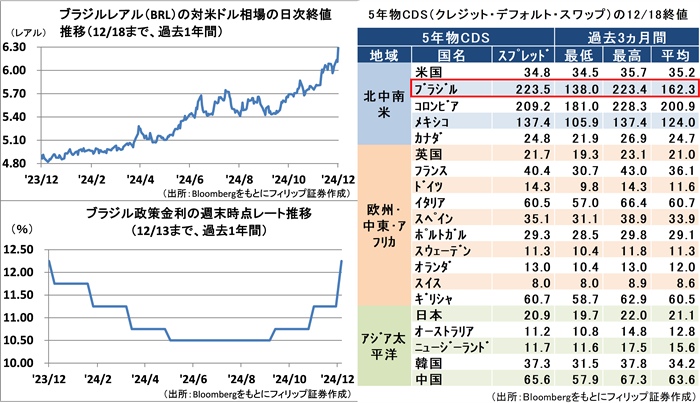

■ブラジルに燻る金融危機の火種~5年CDSコロンビア超え・急激利上げへ

ブラジルレアルの対ドル相場が下落を加速している。ブラジルのアダジ財務相は11月下旬に歳出削減計画を発表。一方で、低所得者向けに個人の所得税非課税枠を大幅に拡大するなど、財政健全化に向けた取り組みが不十分との見方が広がった。また、ブラジル中央銀行は12/11の金融政策決定会合で政策金利を1%引き上げ、12.25%とした。利上げはこれで3回連続となり、物価上昇率が目標を上回ることから中央銀行は今後も利上げを続ける姿勢を示している。

発行体の信用リスクを対象とする金融派生商品であるクレジット・デフォルト・スワップ(CDS)はスプレッドが急上昇している。ブラジル・レアルへの投機的な売りが止まらない中、中央銀行は過去1週間で4回のドル売り介入に踏み切った。

■自動車メーカー統合と業界再編~同種部品メーカーどうしの再編に繋がるか

12/18付の日本経済新聞が「日産自動車とホンダが経営統合に向けた協議に入る」と報じた。持ち株会社を設立したうえで両者を傘下に収める方向で検討するとしており、日産が筆頭株主になっている三菱自動車工業<7211>の合流も視野に入っている。経営不振に陥りつつある日産自動車向けの部品生産の先行きが懸念されていた部品メーカー各社にとっては、経営統合による販路拡大期待に加え、部品業界での再編の可能性も今後意識されやすくなるだろう。再編は同種の部品取扱い企業同士で行われることが考えられる。

自動車部品会社株はPBR、PER、配当利回り等の指標から見て、割安に放置されている場合が多い。再編期待を契機とした株価水準見直しが期待される。

参考銘柄

MIXI<2121>

・1996年設立後、SNSサービス「mixi」運営を開始。2013年よりスマートデバイス向けゲーム「モンスターストライク」を提供。デジタルエンターテインメント事業、スポーツ事業、ライフスタイル事業を営む。

・10/30に「当社連結子会社の役職員による不適切な資金のやり取りの疑いについて」を公表。2025/3期1H(4-9月)の決算発表および半期報告書の提出期限が来年1/14まで延期とされた。2025/3期1Q(4-6月)は、売上高が前年同期比3.0%増の300億円、EBITDAが同18.1%増の39億円。

・8/13発表の通期会社計画は、売上高が前期比0.1%増の1470億円、EBITDAが同2.1%減の230億円、年間配当が同横ばいの110円。1Qはデジタルエンターテインメント事業が前年同期比4%減収、スポーツ事業が14%増収、ライフスタイル事業が13%増収。同社12/16、新しいSNS「mixi2」をリリース。なりすまし予防のための固定ID取得ニーズに加え、完全招待制で身近な友人・信頼できる知人らと安心して交流できるSNSとして拡大が期待される。

精工技研<6834>

・1972年に東京都大田区で設立。精機関連(精密金型、精密成型品、精密金属部品等)と光製品関連(光通信用設備部品、光部品形状測定装置、無給電光伝送装置等)の分野で製造・販売を行う。

・11/11発表の2025/3期1H(4-9月)は、売上高が前年同期比15.2%増の90億円、営業利益が同219%増の10億円。生成AI(人工知能)の普及や5G通信の拡大を背景にデータセンター新設が増加。売上比率52%の光製品関連事業が光コネクタ等の光通信用部品需要増を受けて同33%増収。

・通期会社計画を上方修正。売上高を同14.0%増の180億円(従来計画:173億円)、営業利益を同90.0%増の20億円(同:14.5億円)とした。年間配当は同5円増配の60円とし、従来計画を据え置いた。同社の有する光学技術と精密加工技術を融合させた「光電融合技術」は、生成AI活用に伴うデータセンターの過剰電力消費に対し画期的な省電力化を実現できる技術として注目を集めている。

三井E&S<7003>

・1917年に三井物産株式会社造船部として創業後、1937年に分離独立。成長事業推進、舶用推進システム、物流システム、周辺サービス(エンジニアリング他)、海洋開発の5つの事業を主に営む。

・11/12発表の2025/3期1H(4-9月)は、売上高が前年同期比7.0%増の1450億円、営業利益が同38.7%増の92億円。今年6月に実施した三井海洋開発<6269>株式の一部売却で得た約700億円を、事業戦略、財務戦略、株主を含むステークホルダーへの利益還元の3点から段階的に実行中。

・通期会社計画は、売上高が前期比0.6%減の3000億円、営業利益が同13.4%減の170億円、年間配当が同13円増配の18円。前期1株39円配当を支払った優先株は今年7/10に全部買戻し・消却完了。米中対立が深まり、関税と港湾サイバーセキュリティの観点から中国製クレーンを避ける動きが活発化する中、中国からの生産移転先として有望なベトナムで港湾クレーン製造に乗り出す方針。

インヴィンシブル投資法人<8963>

・運用会社フォートレス・インベストメントグループをスポンサーとするJ-REIT。2004年に東京グロースリート投資法人として上場。ホテル(9割)と住宅が中核の総合型。23年6月末資産規模は4914億円。

・8/26発表の2024/6通期(1-6月)は、営業収益が前期(23/12期)比12.3%増の211億円、営業利益が同16.3%増の146億円、1口当たり分配金が同16.9%増の1917円。6月末保有資産はホテルが同横ばいの92件、取得価額が同横ばいの5078億円。ホテルの資産規模は全J-REIT中最大の規模。

・2024/12通期(7-12月)会社計画は、営業収益が前期(24/6期)比12.3%増、営業利益が同10.9%増、1口当たり分配金が6.3%減。25/6期含む会社予想年分配金は3692円であり、12/19終値での予想年分配金利回り5.89%、NAV倍率1.02倍。利用回数制限のない投資主優待制度としてシェラトン・グランデ・トーキョーベイ・ホテル、マイステイス・ホテル・グループ(旧・かんぽの宿他)を投資主優待価格で宿泊可能。

※執筆日 2024年12月20日

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。

株探ニュース