上場ゴールはもういらない、本気グロースの探し方

プロに聞く 気になる話題

神尾篤史 大和総研 主任研究員に聞く~1回完結

| この記事を読んで分かること |

| 1. 東証のグロース改革は、指数改善に寄与するのか |

| 2. 改革に期待しているポイントと気になる点 |

| 3. 東証の要請に応える「本気グロース」の見極め方 |

東京証券取引所は2025年9月、グロース市場改革に向けて上場維持基準の厳格化を公表し、そして「高い成長を目指した経営」を要請した。これに基づき東証は、26年から高い成長を目指した経営に取り組む企業名を公表していく。

東証のこの改革は、いわゆる「上場ゴール」状態の銘柄をふるい落とし、グロース市場本来の姿を体現する銘柄の存在感を高める狙いがある。

投資家にとっては、高い業績成長が期待できる銘柄選びの一助になる。ただし、東証が公表した企業だからといって、安易に飛びつくのはリスクがある。ではこれらの企業の開示内容のどこに注目すべきなのか。

東証の制度改革に詳しい大和総研の主任研究員、神尾篤史さんに聞いた。

神尾篤史さんのプロフィール:

神尾篤史さんのプロフィール:大和総研 政策調査部 主任研究員。2006年に同社へ入社後、ヘッジファンドや日本経済の調査担当、財務省への出向などを経て、15年以降は日本とアジアの経済・社会構造や金融資本市場を分析している。直近では、日本のガバナンス改革の一環として有価証券報告書の在り方や、東証グロース市場改革の動向に関するリポートを発信している。

改革の柱は2つ、グロース市場の新陳代謝に期待

――25年秋に方針を固めた東証の改革はグロース市場に変化をもたらす内容といえますか。

神尾篤史さん(以下、神尾): 少なくともグロース市場が抱える課題解決に即した内容と言えるでしょう。

グロース250指数は、旧マザーズ指数が始まった2003年から長期で見ると惨憺たる状況です。06年以降、日経平均株価やTOPIXを一貫してアンダーパフォームしてきました(下のチャート)。

■グロース250指数(赤)、日経平均株価(青)、TOPIX(緑)の株価パフォーマンス(2003年9月~)

注:月足ベース

足元のグロース株のパフォーマンス(運用成績)が冴えないのは、外部環境の影響もあると思います。

世界的なインフレと金利上昇で、企業の現在価値評価が低く見積もられてしまう影響があります。一般に、グロース企業は5年、10年先と将来の高成長を期待される中で、金利上昇は将来の企業価値評価に不利に働きます。

またコロナ以降に急速に円安が進んだことで、内需銘柄の割合が高いグロース市場に資金が向かいづらくなった面もあります。

ただし、金利上昇はここ数年の状況で、日本は長らく超低金利の環境にありました。金利の点では、グロース株には有利な情勢でした。

それにもかかわらず、グロース株が全体として振るわなかったのは、ミクロ的な要因が大きかったと言えるでしょう。

――その要因とは。

神尾: 新陳代謝が進みにくい構造にあったことです。上場後に成長が鈍化した企業でもグロース市場に残り続けることができました。高い成長を促すインセンティブも十分に働きにくかった点も影響しています。

これらの課題を解決するため、東証は25年9月にグロース市場の改革方針を公表しました。その柱は2つあります。

1つは、2030年3月以降に適用する上場維持基準の厳格化、

もう1つは、全グロース上場企業に要請している「高い成長を目指した経営」の存在です。

最初の上場維持基準の厳格化は、これまでは「上場後10年で時価総額40億円」でしたが、30年3月以降は「上場後5年で100億円」へ切り替わります。

基準を満たせない企業には、改善計画の提出が求められます。ハードルの引き上げは、企業の入れ替わりを促し、新陳代謝を進める方向に働くと考えています。

次の「高い成長を目指した経営」は、企業に対し、これまでの成長や株価動向を検証したうえで成長戦略や目標を見直し、投資家への発信を強化するよう促す取り組みです。

東証は、グロース市場に上場する全企業に対応策の提出を求めています。26年には、提出企業のうち公表を希望した企業について、開示内容を一覧化した特設ページを開設する予定です。

「公表を希望する企業は成長意欲が高い」、という見方が広がれば、企業側に一定のプレッシャーが働くことも期待されます。

――最初に挙げた上場維持基準の厳格化で、時価総額100億円という基準は、流動性の低さを理由に機関投資家が投資対象にしない状況を、抜本的に解消するのに十分でしょうか。投資信託の投資基準を考えると、300億円以上でないと難しいという見方もあります。

神尾: さまざまな見方があるのは承知していますが、「5年100億円」という基準は、東証が機関投資家へのヒアリングを踏まえて設定した点で一定の納得感はあります。

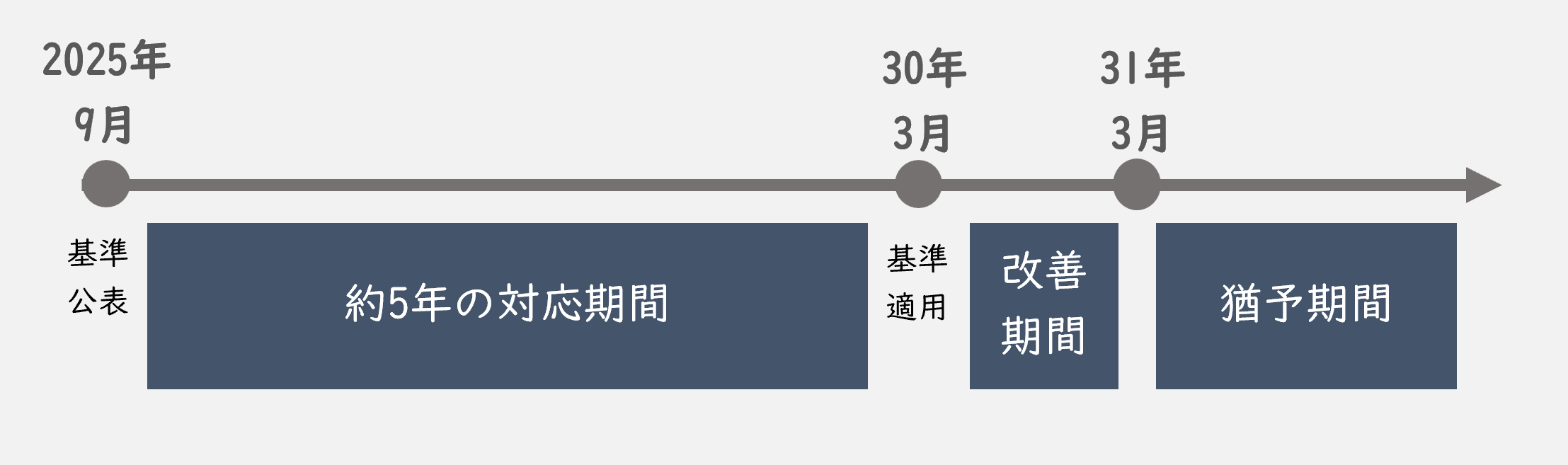

一方で気になるのが、基準達成の猶予期間を設けている点です。各企業は30年3月以降の通期決算期時点で基準に未達でも、その後に所定の改善計画を提出すれば、実質的に上場維持が可能になります(下の図)。

問題なのは、計画達成の期限に定めがない点です。改善期間は、原則1年とされています。ところが、それを超える計画期間を設定した企業についても、猶予が認められています。

極端に言えば、計画期間を「2040年まで」などと長く設定する企業が出てくる可能性もゼロではないということです。

そうした企業の株式を、投資家が積極的に購入するインセンティブは働きにくいはずです。時価総額の基準達成に消極的と見られる対応を選ぶのも、企業の裁量の範囲かもしれません。

ただ、そうした消極的な企業の存在が目立ってしまうと、グロース市場改革自体が遅れている印象を市場に与えてしまいかねません。

東証には、未達企業が示した計画を精査していく取り組みが重要になると考えています。

■グロース市場の基準判定までの流れ(決算期が3月のケース)

注:東証の資料を基に株探プレミアム編集部が作成

――2つ目の「高い成長を目指した経営」は、東証が23年にプライム市場、およびスタンダード市場に上場する企業へ要請した「株価や資本コストを意識した経営」の“グロース版”と考えてよいでしょうか。

神尾: 23年に要請した「株価や資本コストを意識した経営」は、企業に資本コストや資本収益性、株価などを分析・評価させ、改善を促すものです。

今回のグロース改革の「高い成長を目指した経営」の要請も、23年版と同様に中長期的に企業価値の向上を促すという点で、本質的な違いはありません(下の表)。

■東証の要請内容

| 要請 内容 | 高い成長を目指した経営 (グロース) | 資本コストや株価を意識した経営 (プライム、スタンダード) |

| 1 | これまでの成長と株価を分析 | 資本コストや資本収益性、株価を分析 |

| 2 | 成長戦略・目標をブラッシュアップ | 改善計画を具体的に策定 |

| 3 | 投資家への積極的なIR活動 | 計画を実行、投資家との対話重ねる |

――投資家として今後注目すべきは、各社が東証に提出した高い成長に向けた施策の「質」と言えそうです。これから開示されるIR(投資家向け広報)資料では、どの点をチェックすればよいのでしょうか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。