【特集】日本株で含み益が最も大きい銘柄のランキング・トップは「オ」で始まる銘柄

日本株&アメ株で勝つ人~個人投資家4800人の調査で判明!

ビジネス誌、マネー誌などを経て、2018年4月にみんかぶ(現ミンカブ・ジ・インフォノイド)に入社。現在に至る。

コロナ収束もようやく視野に入り始め、「さあ、これからだ!」と前のめりになりかけたら、今度はインフレの高進に金融引き締めの強化、そしてロシアによるウクライナへの軍事攻撃というマイナス要因が襲いかかってきた。

世界の株式市場が高いボラティリティ(株価の変動率)に振り回されてきた中で、個人投資家はどのような投資スタイルで何に注目して銘柄選択を行ってきたのか。これらを探るため、『株探』編集部は昨年に続いて「株探-個人投資家大調査」を実施、約4800人の回答を得た(*)。

*調査の正式名称は第2回 「株探-個人投資家大調査」(2022春)。調査の実施期間は2022年3月17日午前10時から4月3日午後8時。最終回答数は重複等を除いた数字。アンケートの告知は『株探』のサイトおよびメールマガジン、また兄弟サイトである『みんなの株式』のメールマガジンで実施。

昨年実施の第1回は日本株投資家に絞った調査だったが、今回は日本株とアメ株(米国株)の投資家を対象にした。調査によって、2020年のコロナ反発相場に比べて騰勢が衰えた21年相場や足元の高ボラ相場の中で、健闘・奮闘する個人投資家の状況が詳らかになった。

「データ分析編」と「投資家編」に分けて掲載

その様子を、アンケートの回答データを基にした「データ分析編」と、回答者への個別取材を基に構成した「投資家編」で紹介していく。データ分析編は通常版(回答データ以外はプレミアム会員専用)、投資家編はプレミアム会員専用版として、これから読者にお届けしていく。

初回の記事はデータ分析・全体編として、全回答者の集計結果を複数回に分けて掲載する。また分析の対象は今回の「全体」編のほか、今後は

・日本株の億の資産を運用する「億り人」編

・投資開始以来、資産を5倍以上に増やした「バガーさん」編

・女性投資家を対象にした「投資家女子」編

・億の運用資産が達成間近の「もうすぐ億り人」編

・アメ株投資家に絞った「アメ株投資家」編

――など、カテゴリー別の分析を掲載していく予定だ。各カテゴリーの特徴と、自身の投資スタイルとの共通点や相違点などを比較してほしい。

40~60歳代で全体の約70%、年収1000万円以上は10%強

では、これから全体編の回答データを見ていこう。今回、チェックするのは、

☆基本的な属性~年齢・居住地・性別・職業・年収

☆日本株の投資歴や運用資産・金融資産全体に占める比率

☆2019年から足元の運用成績の動向

☆投資開始以来のパフォーマンス

☆足元の保有銘柄数

☆足元で含み益・含み損の最も大きい銘柄の上位ランキング

――の6つになる。

全回答者の基本的な属性は、以下の通りになる。40~60歳代で約70%を占め、居住地は関東が40%強で、都道府県別のトップ5は東京、神奈川、大阪、千葉、埼玉の順。男性が90%近く占め、職業は会社員等が過半に迫る。

年収は400万~600万円未満がトップで、1000万円以上は10%強。「投資するのは高年収の人」というかつてのイメージとは異なる結果となっている。

なお、職業別で最も多い会社員等の年収の状況を見ると、400万~800万円が3分の2近く占め、1000万円以上は12%となっていた。

また専業投資家では200万円未満が最も多く、一方1000万円以上は26%強と全体より2倍以上の水準になっている。専業投資家で1000万円以上が多いのは、キャピタルゲインが好調だった可能性がある。

■年齢

| 順位 | 何歳代 | 全体 |

| 1 | 50 | 25.9% |

| 2 | 40 | 22.3% |

| 3 | 60 | 22.0% |

| 4 | 30 | 13.2% |

| 5 | 70以上 | 12.6% |

| 6 | 20 | 3.9% |

| 7 | 10 | 0.1% |

■居住地

| 順位 | 全体 | |

| 1 | 関東 | 43.5% |

| 2 | 近畿・中部 | 35.1% |

| 3 | 九州・沖縄 | 7.4% |

| 4 | 北海道・東北 | 7.2% |

| 5 | 中国・四国 | 6.7% |

| 6 | 海外 | 0.1% |

■性別

| 順位 | 性別 | 全体 |

| 1 | 男性 | 87.4% |

| 2 | 女性 | 12.5% |

| 3 | その他 | 0.1% |

■職業

| 順位 | 職業 | |

| 1 | 会社員等 | 47.8% |

| 2 | 定年退職後 | 17.8% |

| 3 | 自営業 | 10.0% |

| 4 | パート・派遣社員等 | 6.4% |

| 5 | 会社役員等 | 5.1% |

| 6 | 専業主婦・主夫 | 3.1% |

| 7 | 専門職 | 2.8% |

| 8 | 専業投資家 | 2.6% |

| 9 | その他 | 2.5% |

| 10 | 求職中 | 1.2% |

| 11 | 学生 | 0.5% |

■年収

| 収入 | 順位 | 全体 | 順位 | 会社員等 | 順位 | 専業投資家 |

| 200万円未満 | 4 | 10.9% | 7 | 1.1% | 1 | 28.6% |

| 200万~400万円未満 | 2 | 24.3% | 3 | 16.0% | 3 | 15.1% |

| 400万~600万円未満 | 1 | 26.7% | 1 | 35.6% | 2 | 16.7% |

| 600万~800万円未満 | 3 | 14.3% | 2 | 22.2% | 8 | 4.8% |

| 800万~1000万円未満 | 5 | 9.6% | 4 | 13.3% | 4 | 8.7% |

| 1000万~1500万円未満 | 6 | 7.4% | 5 | 9.6% | 4 | 8.7% |

| 1500万~3000万円未満 | 8 | 2.5% | 6 | 2.0% | 9 | 2.4% |

| 3000万円以上 | 9 | 0.8% | 8 | 0.2% | 7 | 6.3% |

| 無収入 | 7 | 3.6% | 9 | 0.1% | 4 | 8.7% |

投資歴は約5年以内が40%強、億の運用額は2.3%

ここから日本株の投資動向について見ていくと、運用資産額については「100万~1000万円未満」で50%超を占めた。これは投資開始年が2018年以降と5年以内の人が、40%強占めていることと関連しているとみられる。なお1億円以上の「億り人」は2.3%になる。

全体の金融資産に占める日本株の比率では、「100%」が最も多く、次に「90%台」、3番目が「80%台」で、その次が「30%台」と続いた。

■日本株の保有資産額

| 順位 | 資産額 | 割合 |

| 1 | 100万~300万円未満 | 20.8% |

| 2 | 500万~1000万円未満 | 17.5% |

| 3 | 100万円未満 | 16.5% |

| 4 | 300万~500万円未満 | 14.1% |

| 5 | 1000万~2000万円未満 | 13.2% |

| 6 | 2000万~3000万円未満 | 6.6% |

| 7 | 3000万~5000万円未満 | 4.7% |

| 8 | 5000万~1億円未満 | 4.0% |

| 9 | 1億~3億円未満 | 1.8% |

| 10 | 不明 | 0.3% |

| 11 | 5億~10億円未満 | 0.2% |

| 12 | 3億~5億円未満 | 0.2% |

| 13 | 10億円以上 | 0.1% |

■日本株の投資開始年

| 順位 | 開始年 | 割合 |

| 1 | 2018~20年 | 28.6% |

| 2 | 2003~12年 | 18.5% |

| 3 | 2013~17年 | 16.7% |

| 4 | 2021年以降 | 13.7% |

| 5 | 1992年以前 | 12.6% |

| 6 | 1993~2002年 | 9.9% |

■日本株の全体資産に占める比率

| 順位 | 比率 | 割合 |

| 1 | 100% | 22.7% |

| 2 | 90%台 | 11.2% |

| 3 | 80%台 | 9.2% |

| 4 | 30%台 | 8.7% |

| 5 | 50%台 | 8.6% |

| 6 | 70%台 | 8.1% |

| 7 | 20%台 | 6.9% |

| 8 | 60%台 | 6.7% |

| 9 | 10%台 | 6.6% |

| 10 | 1~9% | 5.1% |

| 11 | 40%台 | 5.1% |

| 12 | 不明 | 1.2% |

足元は勝ち組・負け組が拮抗、21年は勝ち組が過半

ここから、日本株の運用動向について見ていく。昨年末から回答時点の3月中~下旬の足元のパフォーマンスは、利益(+リターン)の人と損失(▲リターン)の人の割合が拮抗、それぞれ40%台半ばとなった(▲はマイナス)。

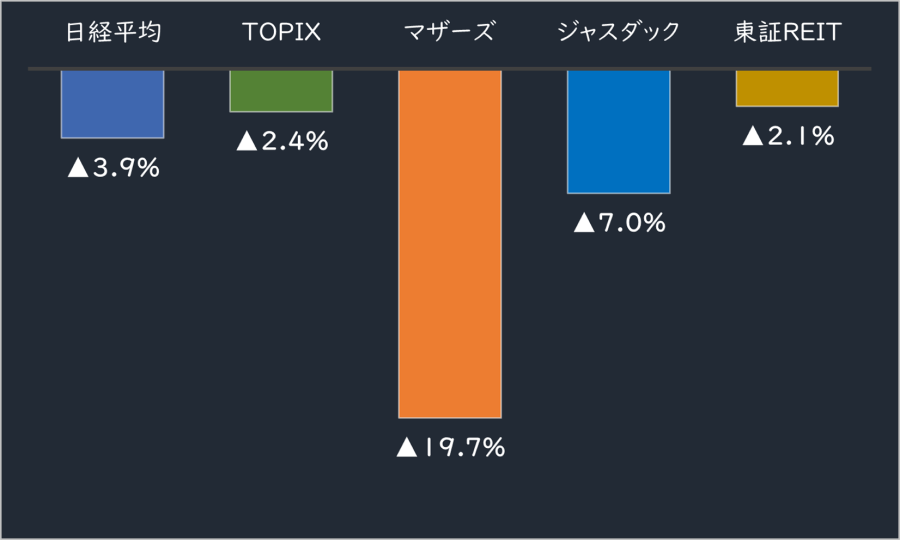

これは、昨年末から相場が軟調で、国内主要指数の今年のパフォーマンスが軒並みマイナスになっている状況を反映しているとみられる。指数のうち個人投資家に人気のマザーズ銘柄の動向を示す東証マザーズ指数にいたっては▲20%近い。それが、プラスとマイナスのリターンの内訳に表れている。

プラスでは「5%未満」がトップで、「5~10%未満」が2番目と全体の60%強を占めている。マイナスでは、「▲10~▲30%未満」が最も多く、全体の40%に迫る。次に多かったのが全体の24%を占める「▲5~▲10%未満」だった。

プラス・リターンのトップが「5%未満」に対して、マイナス・リターンのトップが「▲10~▲30%未満」だったのは、個人投資家に人気のマザーズのパフォーマンスが、他の指数より大きく悪化している影響を受けた可能性がある。

■足元の損益動向

| 順位 | 損益動向 | 割合 |

| 1 | 損失 | 46.5% |

| 2 | 利益 | 45.7% |

| 3 | 変化なし | 5.4% |

| 4 | ポジションなし | 1.6% |

| 5 | わからない | 0.8% |

■足元のプラス・リターン動向

| 順位 | +リターン | 全体 |

| 1 | 5%未満 | 31.3% |

| 2 | 5~10%未満 | 30.7% |

| 3 | 10~30%未満 | 27.9% |

| 4 | 30~50%未満 | 4.7% |

| 5 | わからない | 2.9% |

| 6 | 50~80%未満 | 1.1% |

| 7 | 80~100%未満 | 0.5% |

| 8 | 2倍~3倍未満 | 0.5% |

| 9 | 3倍以上 | 0.3% |

■足元のマイナス・リターン動向

| 順位 | ▲リターン | 全体 |

| 1 | ▲10~▲30%未満 | 37.2% |

| 2 | ▲5~▲10%未満 | 24.0% |

| 3 | ▲5%未満 | 15.3% |

| 4 | ▲30~▲50%未満 | 14.4% |

| 5 | ▲50~▲80%未満 | 4.4% |

| 6 | 元本を超える減少 | 1.8% |

| 7 | わからない | 1.7% |

| 8 | ▲80~▲100% | 1.2% |

■国内主要指数の昨年末からの騰落率

注:21年12月30日と今年4月1日終値との比較。

21年は勝ち組が過半、20年も

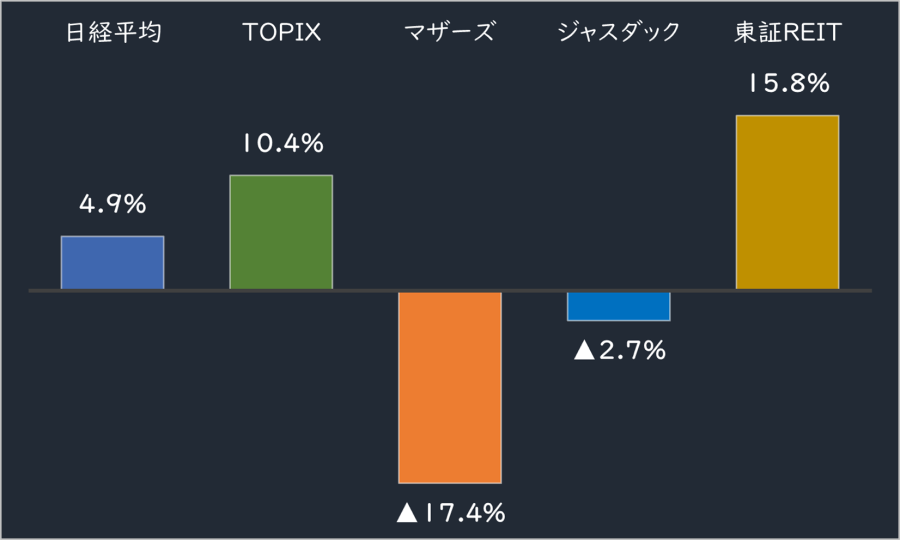

20年のコロナ反発相場が一巡した21年の損益動向は、利益を出した人が全体の52.9%と、損失を出した人の36.4%を17%ポイントほど上回った。

マザーズやジャスダックの新興市場のパフォーマンスが優れなかったが、昨年はペントアップ(先送り)需要や景気拡大に伴って海運や鉄鋼など素材関連の銘柄が好調で、こうした銘柄は個人投資家が注目する割安度が大きいことも影響しているとみられる。それを示唆するのが、最後に示した回答時点で含み益の最も大きい銘柄の上位ランキングになる。

■21年の損益動向

| 順位 | 損益動向 | 全体 |

| 1 | 利益 | 52.9% |

| 2 | 損失 | 36.4% |

| 3 | 変化なし | 6.7% |

| 4 | 投資せず | 3.2% |

| 5 | わからない | 0.9% |

■21年のプラス・リターン動向

| 順位 | +リターン動向 | 全体 |

| 1 | 10~30%未満 | 36.1% |

| 2 | 5~10%未満 | 31.7% |

| 3 | 5%未満 | 19.2% |

| 4 | 30~50%未満 | 7.1% |

| 5 | 50~80%未満 | 2.1% |

| 6 | わからない | 1.4% |

| 7 | 2倍~5倍未満 | 1.3% |

| 8 | 80~100%未満 | 0.8% |

| 9 | 5倍~10倍未満 | 0.2% |

| 10 | 10倍~20倍未満 | 0.04% |

| 10 | 20倍以上 | 0.04% |

■21年のマイナス・リターン動向

| 順位 | ▲リターン | 全体 |

| 1 | ▲10~▲30%未満 | 34.7% |

| 2 | ▲5~▲10%未満 | 23.3% |

| 3 | ▲5%未満 | 16.3% |

| 4 | ▲30~▲50%未満 | 13.6% |

| 5 | ▲50~▲80%未満 | 6.1% |

| 6 | わからない | 2.4% |

| 7 | ▲80~▲100% | 2.2% |

| 8 | 元本を超える減少 | 1.5% |

■国内主要指数の21年の年間騰落率

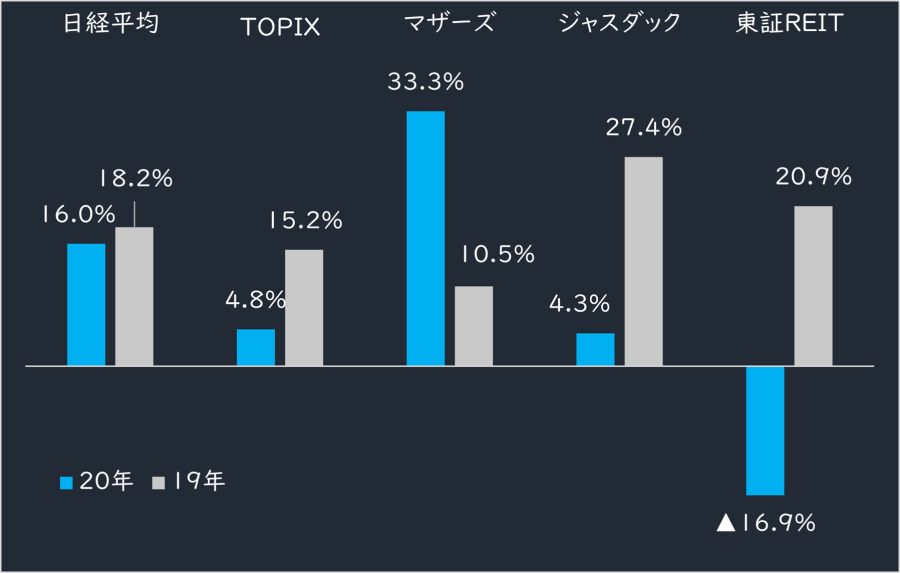

含み損益の銘柄ランキングを見る前に、コロナが襲った20年とその前の19年の勝敗動向を確認しよう。20年は全体の半数以上が勝ち組みとなり、19年の勝ち組は同40%台半ばとなっている。

20年の勝ち組が19年より多いのは、マザーズ指数の年間パフォーマンスが20年は+33.3%と他の指数を大きくアウトパフォームしていることが関係している可能性がある。

■20年と19年の勝敗動向

| 20年 | 19年 | |

| 勝ち | 51.5% | 44.1% |

| 負け | 33.5% | 29.2% |

| 不明・投資せず | 14.9% | 26.7% |

■国内主要指数の20年と19年の年間騰落率

投資開始以来のパフォーマンスと足元の保有銘柄数は以下の通り。プラスもマイナスも「10~30%未満」がトップで、2番目が「5~10%未満」となっている。

これらは、先に見たように投資歴が5年以内と比較的浅い人が全体の40%強を占めていることと関係している可能性がある。

■投資開始以来の損益・資産増減の動向

| 順位 | 損益・資産の増減動向 | 全体 |

| 1 | 利益・資産増 | 52.5% |

| 2 | 損失・資産減 | 36.8% |

| 3 | 変化なし | 8.4% |

| 4 | わからない | 2.3% |

■投資開始以来のプラス・リターン動向

| 順位 | +リターン | 全体 |

| 1 | 10~30%未満 | 29.9% |

| 2 | 5~10%未満 | 20.2% |

| 3 | 5%未満 | 13.9% |

| 4 | 30~50%未満 | 12.1% |

| 5 | 2倍~5倍未満 | 8.5% |

| 6 | わからない | 4.0% |

| 7 | 50~80%未満 | 4.0% |

| 8 | 5倍~10倍未満 | 2.6% |

| 9 | 80~100%未満 | 2.2% |

| 10 | 20倍以上 | 1.4% |

| 11 | 10倍~20倍未満 | 1.3% |

■投資開始以来のマイナス・リターン動向

| 順位 | ▲リターン | 全体 |

| 1 | ▲10~▲30%未満 | 33.2% |

| 2 | ▲5~▲10%未満 | 18.6% |

| 3 | ▲30~▲50%未満 | 17.5% |

| 4 | ▲5%未満 | 10.5% |

| 5 | ▲50~▲80%未満 | 9.7% |

| 6 | 元本を超える減少 | 3.8% |

| 7 | ▲80~▲100% | 3.6% |

| 8 | わからない | 3.0% |

■足元の保有銘柄数

| 順位 | 銘柄数 | 全体 |

| 1 | 1~5 | 32.0% |

| 2 | 6~10 | 24.2% |

| 3 | 11~20 | 20.0% |

| 4 | 21~50 | 14.3% |

| 5 | 51~100 | 4.0% |

| 6 | 101以上 | 2.8% |

| 7 | 0 | 2.6% |

含み損益の大きい銘柄のランキング、海運やエネルギー関連などが目立つ

最後に回答時点で含み益と含み損が最大の銘柄を回答してもらった結果を、それぞれ多い順にまとめたのが下の表になる。

回答者の各銘柄の購入時点は不明なので一概にはいえないが、顔ぶれをみると、昨21年の相場トレンドが如実に反映しているといえる。

まず含み益が大きい銘柄の特徴を探すと、「利上げ」「海運」「景気敏感」「エネルギー・原料高」「円安恩恵」「公益」関連といった、昨年のトレンド転換で資金が向かったセクターやテーマの銘柄が多く見られている。

また、レーザーテック<6920>や三井ハイテック<6966>、新光電気工業<6967>、フェローテックホールディングス<6890>といった昨年は騰勢を保っていた半導体関連や、イオン<8267>やトリドールホールディングス<3397>といったコロナの外出制限解除で恩恵を受けるセクターなどが見られた。

さらにスノーピーク<7816>やモノタロウ<3064>、ファーマフーズ<2929>など昨年から今年にかけて、調整局面のあった銘柄が含まれているのは、購入時点が20年のコロナショック直後など、比較的早い段階で仕込んでいた可能性がある。

一方、含み損の大きい銘柄は、デジタルトランスフォーメーション(DX)関連などのグロース銘柄や、JT<2914>など高配当銘柄、そして日本航空<9201>やANAホールディングス<9202>といった空運関連が含まれている。「含み益」銘柄にランクインしていた「海運」銘柄もランクインしているのは、エントリー時期に関係していると見られる。

またNEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信<1570>やNEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信<1357>といったブルベア型の人気ETF(上場投資信託)がいずれも入っているのは、昨今のボラの高い相場状況に翻弄されている様子がうかがえる。

なお下の60銘柄について業種や時価総額、配当利回り、業績関連で一覧にしたものは、次ページにまとめた。こちらはプレミアム会員専用となる。

次回の全体編のデータ分析は、投資スタイル別の動向や、売買益期待の注目銘柄ランキングなどを紹介する。

■含み益と含み損の多い上位30銘柄

| 含み益 | 含み損 | |||

| 順位 | 銘柄名<コード> | 順位 | 銘柄名<コード> | |

| 1 | オリックス<8591> | 1 | JT<2914> | |

| 2 | 郵船<9101> | 2 | SBG<9984> | |

| 3 | 三菱UFJ<8306> | 3 | 日産自<7201> | |

| 4 | トヨタ<7203> | 4 | アンジェス<4563> | |

| 5 | INPEX<1605> | 5 | レーザーテク<6920> | |

| 6 | 三菱商<8058> | 6 | BASE<4477> | |

| 7 | 商船三井<9104> | 7 | エムスリー<2413> | |

| 8 | 丸紅<8002> | 8 | 花王<4452> | |

| 9 | KDDI<9433> | 9 | フロンテオ<2158> | |

| 10 | ソニーG<6758> | 10 | JAL<9201> | |

| 11 | イオン<8267> | 11 | トヨタ<7203> | |

| 12 | フロンテオ<2158> | 11 | ANAHD<9202> | |

| 12 | OLC<4661> | 13 | NF日経ダ<1357> | |

| 14 | レーザーテク<6920> | 13 | 郵船<9101> | |

| 15 | NTT<9432> | 15 | 日電産<6594> | |

| 16 | 伊藤忠<8001> | 15 | RIZAP<2928> | |

| 17 | JFE<5411> | 15 | 武田<4502> | |

| 18 | 日本製鉄<5401> | 15 | セルソース<4880> | |

| 19 | トリドール<3397> | 15 | QDレーザ<6613> | |

| 19 | 三井物<8031> | 20 | チェンジ<3962> | |

| 21 | 川崎汽<9107> | 20 | ライオン<4912> | |

| 22 | 三井ハイテク<6966> | 22 | みずほFG<8411> | |

| 22 | 新光電工<6967> | 22 | ヤマダHD<9831> | |

| 22 | スノーピーク<7816> | 24 | GW<3936> | |

| 25 | モノタロウ<3064> | 24 | フェローテク<6890> | |

| 26 | NF日経レバ<1570> | 26 | NF日経レバ<1570> | |

| 27 | ファーマF<2929> | 26 | リクルート<6098> | |

| 27 | 住友鉱<5713> | 26 | 良品計画<7453> | |

| 27 | 住友商<8053> | 29 | 商船三井<9104> | |

| 30 | フェローテク<6890> | 29 | 乾汽船<9308> | |

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

米株

米株