PBR1倍割れ解消の表と裏~24年の日本株戦略

金賢さん(シンプレクス・アセット・マネジメント)に聞く

2023年秋、日本市場に初めて登場したのが、アクティブETF(上場投資信託)だ。これまでは指数や特定の指標に連動することを目指したパッシブ型のみだったが、新たに加わったアクティブ型は運用会社独自の戦略で商品を構成する。

足元でアクティブ型ETFは、8銘柄が上場。このうち、3本は高配当株、1本は成長株、1本は米国債を投資対象にする。残りの3本は、シンプレクス・アセット・マネジメントが運用する商品で、バリュー企業を中長期のエンゲージメント(建設的な対話)によって企業価値の向上を促す取り組みをしていく点で特色を出している。

シンプレクスの3本の商品のうち「PBR1倍割れ解消推進ETF」<2080>は、東京証券取引所の取り組みと連動する点で投資家の注目を集めやすい。同ETFを運用する金賢氏に、企業価値の向上が期待できるPBR(株価純資産倍率)1倍割れ企業の見極めのポイントなどを聞いた。

(聞き手は真弓重孝、高山英聖/株探編集部)

金賢さんのプロフィール:

金賢さんのプロフィール:2020年8月にシンプレクス・アセット・マネジメント入社。ETF運用、株式・先物・為替・貸株のトレーディング業務に従事。現在は主にETFの企画・組成・推進業務を担当。

―― 「PBR1倍割れ解消推進ETF」は、東証が23年春に公表した方針と連動しますが、株式市場のPBR1倍割れ銘柄に対する関心は、薄れているように感じます。

金賢さん(以下、金): 我々は、市場のトレンドに合わせて運用するわけではありません。たとえば、米国の金融政策が緩和方向に傾くとバリュー株に向かい風が吹く可能性があります。

「PBR1倍割れ解消推進ETF」の組み入れ銘柄は、PBR1倍未満の銘柄でほとんどを占めるポートフォリオとなっていますが、米国の金融政策が緩和方向だからと、グロース株の配分を増やすようなことはしません。

株価が高いだけのグロース株には資金が入らない

そもそも金融緩和はグロース株に追い風になるにしても、そこで注目されていくグロース株は収益の成長率だったり、解約率の下落だったり、マーケットシェアの拡大だったりと、具体的な数字・指標に根ざした成長力が確認できるものが注目されていくはずです。

こうした企業価値向上の具体的な姿が見えなければ、株価水準のモノサシのみでグロースに置かれた企業に資金が向かうことはないはずです。

■PBR1倍割れ解消推進ETFの日足チャート(2023年9月~)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。

―― 短期的なブームではなく、今後、企業価値が向上していく期待値が高い企業を組み入れていく。

金: 当ETFが組み入れ対象とするのは、我々がエンゲージメントを通じて、企業価値の向上が中長期的に期待できる企業です。

東証のPBR1倍割れ是正要請も、短期で成果を求めているものではなく、3年ないし5年のスパンで、上場企業の企業価値をより向上させていく動きと、我々は捉えています。

東証は、24年1月から、「資本コストや株価を意識した経営の実現に向けた対応」の取り組み状況の一覧を、日本取引所グループ<8697>のウェブサイトで公表し、毎月更新していく予定です。公表は、PBR1倍を超えている企業も対象です。

その点で、PBR1倍割れ解消に留まらず、上場企業の企業価値のさらなる向上の取り組みに対する市場の関心は、一過性のブームでなく、今後も継続していくと考えています。

また、23年9月に東証のプライム市場からスタンダード市場に無審査で移行できる特例措置が終了したことも、企業価値の向上にプラスに働くと考えています。

23年は、「PBR」ではなく「PER」が注目された

―― 23年4月~6月に日経平均株価が急騰したのは、東証が3月末に公表した「解消要請」をカタリスト(株価変動のきっかけ)にした期待先行の買い、もっと辛辣に表現すると実態なき上昇という見方もできますが。

金: むしろ23年に見せてきたバリュー優位の相場展開は、実態を重視したものだったというのが、私の見解です。23年のパフォーマンス分析をすると、

低PER(株価収益率)、

低PBR、

低ROE(自己資本利益率)、

――の順になるからです。

東証上場企業で、22年末から23年11月中旬の間に、どのような銘柄のパフォーマンスが良かったのかを確認するため、

会社予想PER、実績PBR、実績ROE――の3つのファクターで、次のような分析をしました。それは、配当抜き週次リターンの低位10%の企業を抽出し、その累積リターンを見たのです。

その結果、低PERの累積リターンが最も高かったのです。これは株価に対してEPS(1株当たり当期純利益)の比率が大きい、すなわち「還元する余地は、たんまりあるはず」という実態に着目して物色されたことになります。

次にPBR、そしてROEが最後となったというのは、PBRが低いというだけでは投資家の関心が向かなかったことになります。

23年の春から夏にかけての相場の上昇についての解釈はさまざまあるかもしれませんが、23年に評価されたバリューのファクターはPERという利益の潜在的な成長力に関連したものとなったのです。

ROEが冴えなければ、PBRは上がらない

―― 東証が公表したペーパーでは、低PBRと低ROEの改善期待が高まりやすい中で、これらの2つが低PERに劣後したのはなぜでしょうか。

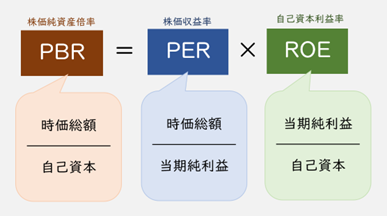

金: PBRはPER×ROEで成り立ちます。

この計算をベースに考えると、低PER銘柄に対して、低ROEと低PBR銘柄のパフォーマンスが冴えなかったのは、利益成長と比べると、効率よく稼ぐROEが改善していく期待は低く、それが故にPBRの向上が期待されていなかったことになります。

■PBRの分解式

―― そもそもPBR1倍割れの評価を受ける根本的な要因は、どこにある?

金: 資本コストを割っていること、もっと具体的にいえば、ROEが8%を割っていることです。

もちろん、資本コストだけですべて説明がつくわけではありません。ROEが8%を割れている企業でもPBRが1倍を超えているケースもあります。

しかし、株価が解散価値を割る状況というのは、稼ぐ力が弱いことにあります。

―― となると、ETFの組み入れ企業は、エンゲージメントを通じてこれから稼ぐ力の向上が期待できる候補と考えられます。今後の収益力向上の可能性は、どのように見極めているのでしょうか。

金: まず大きな枠組みとして、東証や経産省は、どのような事業ポートフォリオを持つべきかを吟味することの重要性をうたっています。

上場企業はみずからの企業価値を高めるために今後、ますます事業の選択と集中に取り組むようになっていくはずです。その一環で、事業単位あるいは子会社単位の売買が行われていくはずです。

その典型が、ニデック<6594>によるTAKISAWA<6121>のTOB(株式公開買い付け)です。

東証要請の裏テーマとは

――このTOBでは、当初ニデックはTAKISAWA経営陣からの合意がない中で着手し、相手側の反発を受けましたが、最終的にはTAKISAWA側もTOBに賛同し、ニデックの完全子会社になる道を選びました。

金: ニデックは経産省が整備してきた「企業買収における行動指針」に沿う形で実施したとしました。東証や経産省が事業の選択と集中を進める環境を整備したことで、今後、ニデック・TAKISAWAのような再編が進んでいくと見られます。

実は、「資本コストや株価を意識した経営」には、裏テーマがあるのです。

――それはどのようなものでしょうか?

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース