円安に実質賃金の不振、それでも反発・急騰した「内需」株の強みとは

大川智宏の「日本株・数字で徹底診断!」 第140回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「ピークアウトが心配な今こそ、『V字回復成長株』に注目!」を読む

本コラムの記事一覧を見る

TOPIX(東証株価指数)と日経平均株価が共に史上最高値の更新に沸いた裏側で、内需系の業種は株価が伸び悩んだ状態となっています。

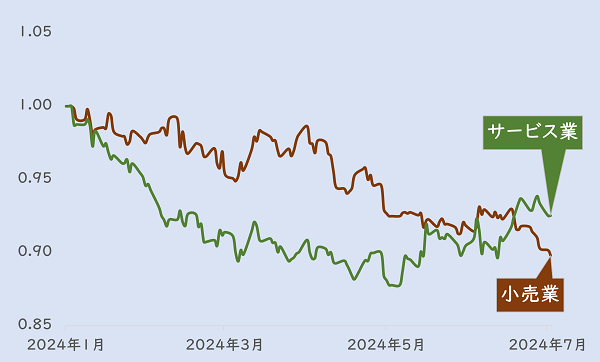

それを示したのが下の図。小売業およびサービス業の株価指数について、対TOPIXの相対パフォーマンスを見たもので、2業種とも年初から右肩下がりの展開となっています。

中でも小売業は、足元で10%程度のマイナスとなっています。サービス業については足元で若干の戻し基調にあるものの、こちらもTOPIXに大きくアンダーパフォームしている点では変わりません。

■小売業とサービス業指数のパフォーマンス(対TOPIX、年初来)

出所:LSEGデータストリーム

不振の主因は、円安の進行

この格差が生まれた主因は、想定外に進んだ円安です。輸入物価の高騰で、価格競争力に乏しい小売業およびサービス業の銘柄は利益率の悪化が懸念されている状況です。

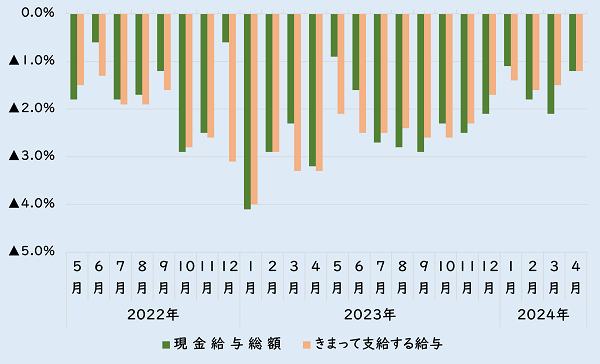

円安以外にも、内需株の不振の背景にあるのが消費に対する懸念で、その要因に実質賃金が過去最長の25カ月連続でマイナスに陥っていることがあります。

今年の春闘の賃上げ効果で、近い将来に実質賃金はプラスに転じる可能性はあるものの、物価の上昇に賃上げが追いつかない状況が抜本的に改善されない限り、懸念を払拭するのは困難な情勢です。

■実質賃金の対前年比の推移

出所:厚生労働省

向かい風の中で、過去6カ月に+50%の上昇となった銘柄も

とはいえ、このような向かい風が吹いているからといって、すべての小売・サービス株が下落しているわけではありません。

下の表は、過去6カ月間に株価が50%以上の上昇を見せた小売・サービス銘柄です。

■急騰した小売・サービス銘柄と投資、財務関連指標

| 銘柄名 <コード> | 業種 | 過去 6ヵ月 騰落率 | PER | PBR | 配当 利回り | ROE | 配当 性向 | 利益 成長率 | 自己資本 比率 |

| アゴーラHG <9704> | サービス業 | 113% | 83.1倍 | 3.55倍 | ―― | 4.3% | ―― | 200.0% | 17.8% |

| 三越伊勢丹 <3099> | 小売業 | 105% | 21.9倍 | 1.92倍 | 1.35% | 8.1% | 30.3% | ▲3.1% | 48.7% |

| ITM <2148> | サービス業 | 94% | 24.5倍 | 3.99倍 | 4.86% | 17.2% | 111.1% | 4.6% | 87.6% |

| 関西フード <9919> | 小売業 | 80% | 22.7倍 | 2.09倍 | ―― | 9.2% | ―― | 15.3% | 49.4% |

| プロレド <7034> | サービス業 | 75% | 赤字 | 1.18倍 | ―― | 赤字 | 赤字 | 赤字 | 49.5% |

| H2Oリテイル <8242> | 小売業 | 66% | 12.6倍 | 1.15倍 | 1.63% | 9.8% | 18.6% | 18.9% | 39.2% |

| BEENOS <3328> | 小売業 | 64% | 16.6倍 | 2.21倍 | 1.13% | 14.3% | 18.3% | ▲29.0% | 46.3% |

| CLHD <4286> | サービス業 | 62% | 18.6倍 | 1.66倍 | 1.96% | 10.7% | 25.9% | 76.0% | 39.4% |

| 高島屋 <8233> | 小売業 | 56% | 14.4倍 | 0.96倍 | 1.45% | 7.9% | 18.8% | ▲17.8% | 36.0% |

| COOK <2193> | サービス業 | 56% | 赤字 | 1.25倍 | ―― | 赤字 | 赤字 | 赤字 | 92.8% |

| ラウンドワン <4680> | サービス業 | 54% | 14.6倍 | 2.82倍 | 1.79% | 22.5% | 24.0% | 8.7% | 38.3% |

| 藤田観 <9722> | サービス業 | 52% | 14.3倍 | 4.18倍 | 0.39% | 22.1% | 6.2% | ▲18.7% | 18.2% |

| Jフロント <3086> | 小売業 | 50% | 17.2倍 | 1.24倍 | 2.17% | 7.4% | 37.6% | ▲9.3% | 35.2% |

想定を超える強さを見せるインバウンド消費が、業績を押し上げ

表の顔ぶれを見ると、中小型銘柄と共に、誰もが知っている大型銘柄が多く含まれていることに気が付きます。

三越伊勢丹ホールディングス<3099>、エイチ・ツー・オー リテイリング<8242>、高島屋<8233>、J.フロント リテイリング<3086>といった百貨店銘柄です。

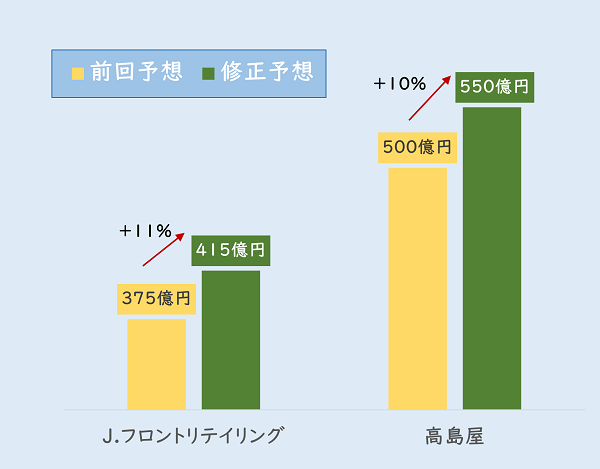

百貨店株が好調である背景には、「インバウンド消費」による業績の押し上げがあります。その一端を示したのが、6月28日に公表された高島屋とJフロントの好決算と上方修正です。

この日に2025年第1四半期の決算を発表した両社は、その増益の程度と上方修正の大きさが、市場参加者を驚かせました。

高島屋は、営業利益が173億円と前年同期比57%もの増益となったうえ、会社予想も上期は従来の236億円から277億円に、通期は500億円から550億円の増益に大幅な上方修正を発表しています。

Jフロントも同様に、上期の営業利益を230億円から270億円に、通期は375億円から415億円へと引き上げました。両社とも上方修正の背景に「インバウンド売上高が当初想定を上回ったため」としています。

国内百貨店全体の売上高が5%程度しか引き上げられていないことを考えると、両社の上方修正からインバウンド需要の強さがうかがえます。

■高島屋とJフロントの営業利益の上方修正

出所:会社資料

インバウンド以外で上昇している要因とは

では、百貨店以外の内需関連で、強いインバウンドの恩恵を受けている銘柄はあるのでしょうか。

その急騰の背景を探ると、ほぼインバウンド関連となっていることがわかります(下の表のオレンジ色)。百貨店以外では、アゴーラHG<9704>や藤田観光<9722>などのホテル関連銘柄が含まれます。

インバウンド以外の上昇要因としては、昨今、注目度が高まる増配や自社株買いといった株主還元の強化や上場廃止などの企業価値向上に関連するもの、そして黒字転換や好業績などが挙がります(下の表の薄緑色)。

BEENOSやラウンドワンが上昇しているのは、内需?

そのほかの上昇要因として注目されるのが、越境ECを手掛けるBEENOS<3328>や、複合レジャー施設を展開するラウンドワン<4680>のケースです(下の表の黄色)。これらの銘柄は、「海外市場への成長期待」に伴って株価が上昇している可能性があります。

BEENOSの場合、ECに絡む流通総額が1000億円となっており、そのうち越境ECに関する比率は70%強に達しています。つまり、収益の大半が、海外に依存している構造なのです。

また、ラウンドワンも外需(米国)依存の大きい銘柄であることが知られています。直近の決算期時点では、米国売上高の比率は38%となっています。

米国を始めとする海外は、インフレが常態化しており、値上げによる価格転嫁に対する耐性が高いことで知られます。仮に大きく値上げをしたとしても、その価値さえ伴っていれば消費に結びつきやすい環境です。

■急騰した小売・サービス銘柄の事業内容と上昇の背景

| 銘柄名 <コード> | 事業内容 | 過去6カ月 騰落率 | 上昇の背景 | 業種 |

| アゴーラHG <9704> | ホテル・宿泊事業 | 113% | インバウンド期待 | サービス業 |

| 三越伊勢丹 <3099> | 百貨店 | 105% | インバウンド期待 | 小売業 |

| ITM <2148> | テック関連のニュース、レビューサイト | 94% | 高配当利回り、増配 | サービス業 |

| 関西フード <9919> | 関西の食品スーパー | 80% | ファイナンス(上場廃止) | 小売業 |

| プロレド <7034> | コンサルティング | 75% | 黒字転換期待 | サービス業 |

| H2Oリテイル <8242> | 百貨店およびスーパー | 66% | インバウンド期待 | 小売業 |

| BEENOS <3328> | 越境EC、旅行サイト | 64% | 海外成長期待 | 小売業 |

| CLHD <4286> | 食品・飲料向け販促の企画 | 62% | 好業績期待 | サービス業 |

| 高島屋 <8233> | 百貨店 | 56% | インバウンド期待 | 小売業 |

| COOK<2193> | 料理レシピのコミュニティサイト | 56% | 自社株買い | サービス業 |

| ラウンドワン <4680> | 複合レジャー施設 | 54% | 海外成長期待 | サービス業 |

| 藤田観 <9722> | ホテル、結婚式、レジャー | 52% | インバウンド期待 | サービス業 |

| Jフロント <3086> | 百貨店 | 50% | インバウンド期待 | 小売業 |

外需で膨らむ「脱・内需」が鍵に

少し前に、これに関連した動きが、外食・レストランチェーンで起こっていることが話題となりました。

すかいらーくホールディングス<3197>は、海外出店を加速させて価格転嫁や為替のリスクを低減する戦略を採ることを表明しています。また、サイゼリヤ<7581>は国内では値上げしないことを謳いながらも、海外では積極的な値上げをすることで利益を確保しています(参考)。

インバウンド消費は海外展開ではありませんが、海外の需要を国内で消費に結びつけるという点で、外需への依存に他なりません。

「脱・内需化」が進んだ小売・サービス銘柄の業績が急成長し、株価が非常に高く評価され始めたことを踏まえると、今後もこの流れは急速に進むことが想定されます。

この観点で小売・サービスの銘柄を探せば、低迷している内需業種の中から新たな成長の種を発見できるかもしれません。

その候補として、小売・サービス業に属するうちで、海外売上高比率が高く、かつ予想純利益成長率がプラスとなっている銘柄を次ページに示しました。

注意点としては、今回の抽出はLSEGおよびQUICKのデータベースに海外売上高比率が収録されている企業が対象であることです。

また、インバウンドに関する売上高は、データベースとして整理されていません。このあたりは、決算書などからしっかりと数字を拾って、銘柄を選定していく必要がありそうです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース