円高で下方修正ラッシュ懸念、「避ける」と「狙う」の候補銘柄は

大川智宏の「日本株・数字で徹底診断!」 第142回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

本コラムの記事一覧を見る

世界的に株式市場が大荒れの展開を見せている中で、日本株のボラティリティの高さが際立っています。

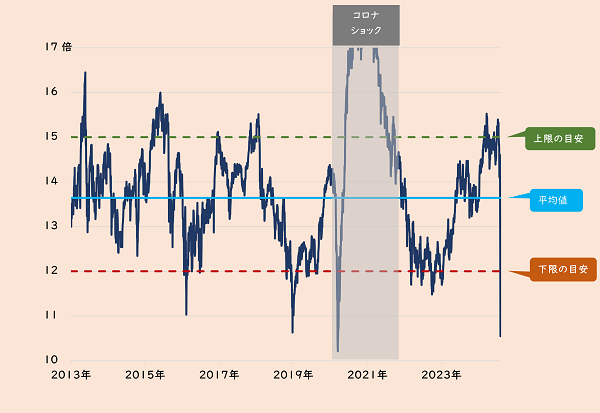

TOPIX(東証株価指数)の予想PER(株価収益率)で見ると、7月末から8月初めに起きた急落の凄まじさが見て取れます。

2013年以降の上限の目安から、下限の目安を一気に下抜けする状況となりました(下のグラフ)。

■前回好況時(2013年以降)から急落時までのTOPIXの予想PERの推移

出所:LSEGデータストリーム。注:「平均値」はコロナショック時を除く。2つの目安は2013年以降

この混乱の大きな要因となったのが、円高の進行です。日米金利差が想定より、急速に縮小する可能性が出てきたことから、ドル円は1ドル160円から一気に140円を試すまでの展開となりました。

これにより、外需依存の強い大型株などを中心に株価が急落を始め、市場全体を巻き込んだ大混乱を引き起こす結果となったようです。

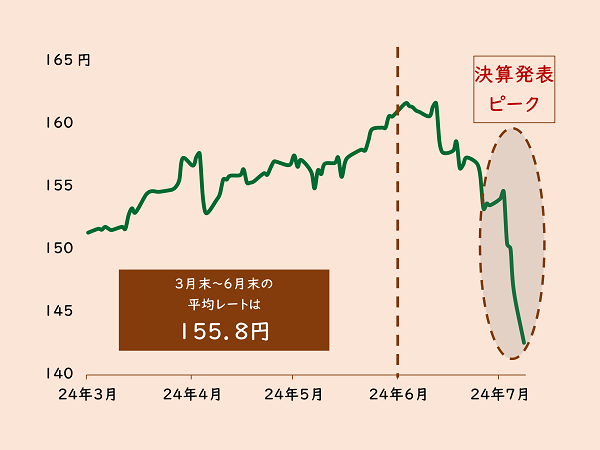

その後、日銀副総裁の発言などもあって、さらなる円高の懸念が薄れて、株は反騰していますが、悩ましいのは、この急激な円高が第1四半期(1Q)決算の発表時に起きたことです。

■2024年3月末から急落時までのドル円の推移

出所:LSEGデータストリーム。注:平均レートは日次ベース。

4~6月期のドル円の平均は155円、それが想定レートに反映

25年3月期の期初時点では1ドル160円程度の円安水準だったこともあってか、1Q(第1四半期)決算の発表時には、外需・製造業を中心に企業の想定為替レートは円安方向に変更されました。

その中で、市場を驚かせたのが、日産自動車<7201>です。同社は想定レートを、1ドル145円から同155円へと10円も円安に変更しました。それでも米国におけるEV(電気自動車)車の競争激化から通期業績を下方修正したため、同社の株価は急落することとなりました。

日産自のように今決算発表でのドル円レートの想定を150円超とした企業が見られるのは、1Q (4~6月期)の期間平均が155円程度だったことが影響しているようです。

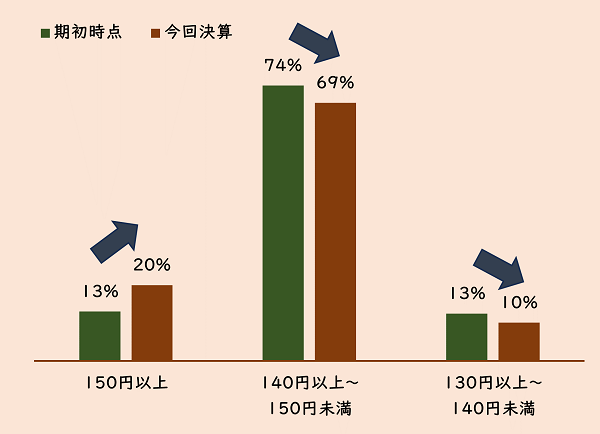

下のグラフは、8月5日までに公表されている1Q決算でのドル円前提を、期初時点と比較したものになります。

1ドル150円以上の企業の割合が増える一方で、150円未満とする企業の割合が減少しており、4~6月期の実態に合わせた様子がうかがえます。

■期初と1Q時点でのドル円前提の変化

出所:QUICK

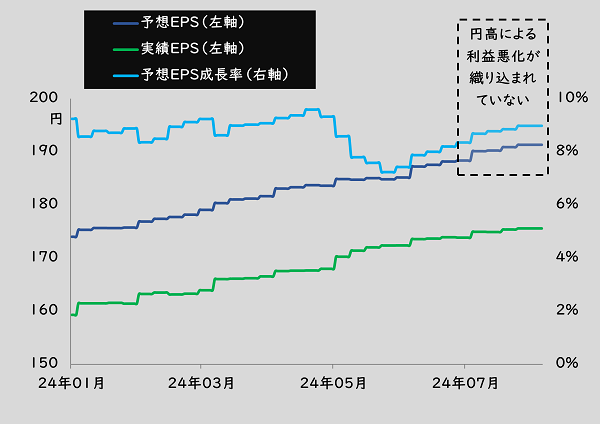

現段階のアナリスト予想は、円高による利益悪化が織り込まれてない

想定レートを1ドル150円以上とする企業の割合が増えた一方で、7月末以降に突如高まった円高圧力は、日米の金融政策の相違などから容易に収まりにくい状況です。そうした中で、アナリストの業績予想には、こうした状況の変化を織り込めていない状態となっています。

足元までのTOPIXの予想と実績のEPSと予想増益率の推移を見ると、緩やかながらも淡々と右肩上がりに利益を積み上げた状況となっています(下のグラフ)。

■TOPIXの予想・実績EPSと予想EPS成長率の推移

出所:LSEGデータストリーム

中間決算で、下方修正が顕在化する可能性も

もちろん、アナリストの分析が反映されるまでには、一定のタイムラグが生じるものです。が、今回はさらにラグが大きくなる可能性もあります。

今回はあまりにも変化が急速であったことから、アナリストは為替市場が落ち着くまで静観したうえで、修正に動く可能性があるのです。おそらく円高の進行を反映した修正が顕在化してくるのは、次の中間決算シーズンになると見られます。

こうした展開が予想される環境下で、投資家が対応する手段は大きく2つあります。

1つは、直近でドル円の前提を円安方向に修正した外需企業にできるだけ「触れない」ことです。特に、海外売上高比率の高い企業は前提と現実のドル円との乖離による悪影響を強く受けやすくなりますので、一層の注意が必要となるでしょう。

もちろん、日銀が引き締めを中断したり、米国の景気が復調を見せ始めたりして、現在の環境が大きく変わる可能性はあります。

しかし、現時点では、そうした蓋然の薄い根拠を基に逆張りするのは大きなリスクを伴います。「触らぬ神に祟りなし」のスタンスで構える方が無難でしょう。

「触らぬ神に祟りなし」の候補となるのは

以下の表は、今回の1Q決算でドル円の見通しを引き上げた外需企業(海外売上高比率が30%以上)の一覧になります。

表の並びは、「最新」のドル円前提(ピンクの文字)で円安の順となっているため、表の下部にある最新の前提が145円前後にとどまっている銘柄は、現時点では悪影響を危惧するほどではないかもしれません。

一方で、表のほとんどを占める150円以上に設定している企業は、注視が必要になります。

■第1四半期決算でドル円見通しを引き上げた高海外売上高比率の銘柄の例

| 基本データ | 予想 決算期 | 予想 更新日 | ドル円前提 | 経常利益 | 海外 売上高 比率 | |||||

| 最新 | 期初 | 修正率 | 最新予想 | 期初予想 | 修正率 | 増益率 | ||||

| 日産自 <7201> | 25年3月 | 7/25 | 155円 | 145円 | 6.9% | 3000億円 | 3800億円 | ▲21% | ▲30% | 85% |

| 住友理工 <5191> | 25年3月 | 7/31 | 155円 | 145円 | 6.9% | 280億円 | 260億円 | 8% | ▲9% | 69% |

| ゼオン <4205> | 25年3月 | 7/29 | 155円 | 145円 | 6.9% | 275億円 | 275億円 | ―― | 2% | 61% |

| 日清粉G <2002> | 25年3月 | 7/31 | 155円 | 150円 | 3.3% | 530億円 | 500億円 | 6% | 6% | 31% |

| 日東電 <6988> | 25年3月 | 7/26 | 154円 | 140円 | 9.7% | 1800億円 | 1400億円 | 29% | 30% | 84% |

| 古野電 <6814> | 25年2月 | 7/16 | 153円 | 135円 | 13.3% | 80億円 | 65億円 | 23% | ▲2% | 68% |

| 日本製鉄 <5401> | 25年3月 | 8/1 | 153円 | 145円 | 5.5% | 3400億円 | 3000億円 | 13% | ▲38% | 40% |

| 小糸製 <7276> | 25年3月 | 7/29 | 152円 | 145円 | 4.9% | 545億円 | 635億円 | ▲14% | ▲14% | 62% |

| 大和工 <5444> | 25年3月 | 7/31 | 152円 | 142円 | 6.7% | 810億円 | 770億円 | 5% | ▲18% | 50% |

| 山陽鋼 <5481> | 25年3月 | 7/30 | 152円 | 140円 | 8.2% | 130億円 | 130億円 | ―― | 7% | 59% |

| 太平洋工 <7250> | 25年3月 | 7/25 | 151円 | 145円 | 4.2% | 145億円 | 130億円 | 12% | ▲23% | 68% |

| エプソン <6724> | 25年3月 | 7/31 | 151円 | 144円 | 4.9% | 770億円 | 680億円 | 13% | 10% | 83% |

| ヤマハ <7951> | 25年3月 | 7/31 | 151円 | 145円 | 4.1% | 485億円 | 465億円 | 4% | 29% | 76% |

| ユナイテド海 <9110> | 25年3月 | 7/31 | 150円 | 140円 | 7.1% | 200億円 | 150億円 | 33% | ▲10% | 73% |

| 飯野海 <9119> | 25年3月 | 7/31 | 150円 | 140円 | 7.1% | 184億円 | 145億円 | 27% | ▲16% | 73% |

| 椿本チ <6371> | 25年3月 | 7/26 | 150円 | 145円 | 3.4% | 240億円 | 240億円 | ―― | 2% | 65% |

| 理想科学 <6413> | 25年3月 | 7/30 | 150円 | 145円 | 3.4% | 61億円 | 51億円 | 20% | ▲2% | 52% |

| 三菱電 <6503> | 25年3月 | 7/31 | 150円 | 140円 | 7.1% | 4300億円 | 4300億円 | ―― | 18% | 51% |

| 豊田織 <6201> | 25年3月 | 7/31 | 148円 | 145円 | 2.1% | 3550億円 | 3550億円 | ―― | 15% | 76% |

| 愛三工 <7283> | 25年3月 | 7/30 | 148円 | 140円 | 5.7% | 200億円 | 165億円 | 21% | 16% | 71% |

| ファナック <6954> | 25年3月 | 7/29 | 148円 | 135円 | 9.4% | 1739億円 | 1494億円 | 16% | ▲4% | 87% |

| 日精工 <6471> | 25年3月 | 7/29 | 148円 | 145円 | 1.9% | 335億円 | 335億円 | ―― | 28% | 66% |

| NTN <6472> | 25年3月 | 8/2 | 148円 | 145円 | 1.9% | 220億円 | 220億円 | ―― | 10% | 75% |

| 東海理 <6995> | 25年3月 | 7/30 | 147円 | 145円 | 1.4% | 250億円 | 250億円 | ―― | ▲37% | 60% |

| 松風 <7979> | 25年3月 | 8/2 | 145円 | 140円 | 3.6% | 56億円 | 49億円 | 15% | 9% | 56% |

| フタバ <7241> | 25年3月 | 7/30 | 145円 | 140円 | 3.6% | 150億円 | 150億円 | ―― | ▲19% | 56% |

| アドテスト <6857> | 25年3月 | 7/31 | 143円 | 140円 | 2.1% | 1385億円 | 890億円 | 56% | 77% | 96% |

出所:QUICK、LSEGデータストリーム。注:8月7日終値時点(以下同)。増益率は予想。並びはドル円前提の降順。

母集団は、上場全銘柄のうち、1月~3月を本決算月とする企業。このうち、今年7月以降にドル円の前提を円安方向に引き上げ、かつ直近の海外売上高比率が30%を超える企業を抽出。

では、選別候補となるのは

2つの手段のうち、1つ目が回避候補を選ぶことならば、もう1つは保有候補の選定になります。

こちらは、上記とは逆に内需・ディフェンシブ系の業態で、円高の進行に耐性があり、かつ海外売上高比率が低く、増益予想の銘柄を選定すれば安全性は高いでしょう。

今回は、内需・ディフェンシブ系の中で、「食料品」および「外食小売系」に焦点を当てます。過去数年間で日本でもインフレが進行してきた中で積極的に価格転嫁を実施してきたうえで、円高の進行に伴って原材料コストが大幅に低下する見通しが強まっており、売上とコストの両側から利益率を急改善させるポテンシャルを秘めているからです。

参考までに、次ページにこれらの条件を満たす参考銘柄の一例を添付しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース