景気減速で強まる減配リスクを見破る方法

大川智宏の「日本株・数字で徹底診断!」 第13回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

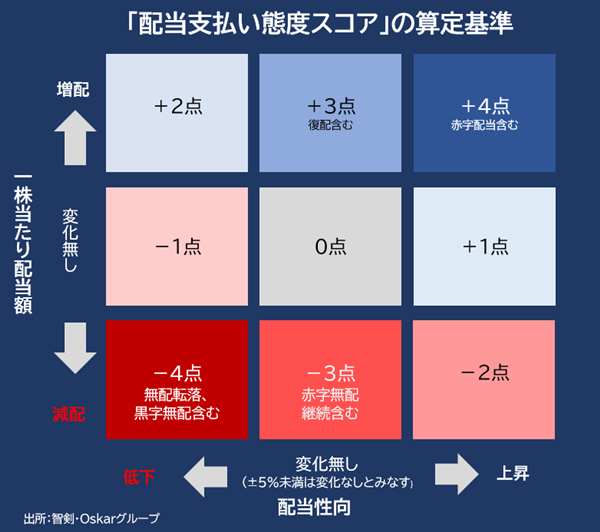

この指標は当社が独自に算出しているもので、過去の年度末時点の「1株当たり配当額の変化率」と「配当性向の変化率」をスコア化して配当支払いへの態度を定義し、それを集計します。数値化の定義は、以下の図の通りです。

スコア化の根幹は、増配すれば高スコア、減配すれば低スコアとなります。同時に重要なのが、企業の配当支払い態度を見る「配当性向」の変化です。

同じ増配でも、配当性向を上げて増配、つまり利益の増分を上回る増配を実施した企業は最も高いスコアに、利益の増分ほどは増配せず配当性向が下がった企業は配当支払いに消極的と判断されて低めのスコアになります。

減配の場合も同様で、利益の減少よりは減配の程度を抑えるように努力した(配当性向が上昇した)企業はスコア値の減少が軽微になります。一方で、利益の減少率より高い割合で配当を削減したり、無配に転落したりした企業は最も低いスコアになります。単純な分類ですが、企業の配当支払いの態度を見るための有意義な指標になり得ます。

過去15年間のデータからスコア化

今回は東証1部の3月を期末とする銘柄について、この分類に基づいたスコアリングを2003年分から17年分までの過去15年間実施し、「配当積極性スコア」の高低を基に各企業の18年度の増配、減配の傾向に違いが見られたのかを検証しました。

上場後10年に満たない銘柄(サンプル不足)や、好況・株高の17年度に無配であった銘柄は、そもそも配当を支払わない企業(新興成長企業に多い)の可能性があるため、これらの銘柄は除外しています。

そして、「配当積極性スコア」は、前述の分類に基づく「配当支払い態度スコア」について、過去15年間の平均値/標準偏差で定義します。平均値は単に過去の支払い態度を見るだけのものですが、標準偏差はそのスコアの過去のばらつき具合(安定性)を見るものです。

最終的に高いスコアでも、急激な増配と減配を繰り返す企業は信頼性が低いため、標準偏差で除すことで安定的に高い配当積極性を持つ銘柄と、その逆の銘柄の判別が可能になります。

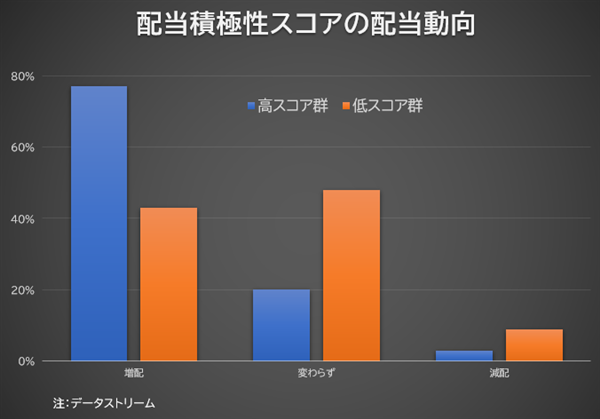

ここでは、この数字の効果を概観するため、大まかにスコアの上位100銘柄と下位100銘柄について「増配」「変わらず」「減配」の銘柄の割合を見ることにします。結果は、以下の通りになります。

高スコア群、低スコア群で明らかな傾向の違いが見られます。集計対象の18年3月期は、東証1部が過去最高益を更新したほどの好況でした。その中で、高スコア群は8割近い銘柄が増配し、配当維持も2割程度、減配は3社のみという想定通りの結果です。

一方で、低スコア群は、同じ環境下で増配銘柄の割合が半分に満たず、配当を現状維持する銘柄の方が多い有り様です。減配に転じた銘柄も高スコア群の3倍程度多いことになります。ちなみに、当社では毎年度この配当積極性のデータを基にした配当支払いのトレンドを分析していますが、高スコア群で増配が多く減配が少ないこと、そして低スコア群でその逆の傾向が明確に見られることは時代の良し悪しを問わず変わりません。

世界景気がきな臭さを増し、その景気の先頭を走る金融株で減配のトレンドが見え始めた現在、この「配当積極性」が保有銘柄の減配のリスクを回避しつつ投資のリターンを大きく改善させる特効薬になるかもしれません。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。