電通、DeNAの大赤字で、「のれんは時限爆弾」の不都合な真実

大川智宏の「日本株・数字で徹底診断!」 第35回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

2020年3月期3月期第3四半期の決算シーズンも終わったところで、「のれん減損」が話題になっています。発端は、電通グループ<4324>やディー・エヌ・エー<2432>が直近通期・四半期決算で発表した、のれんの減損に伴う赤字への転落です。

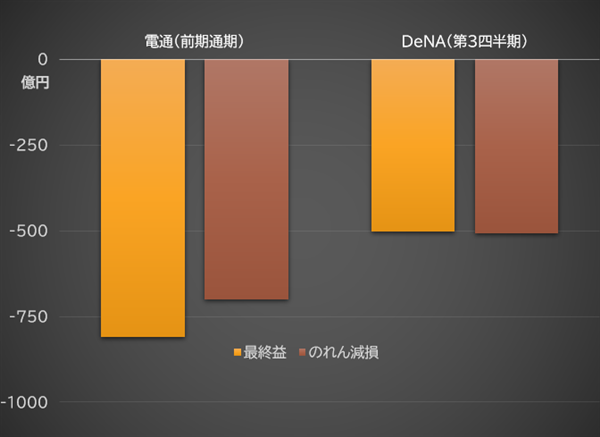

電通は中国市場の不振、DeNAは北米ゲーム会社の買収による事業の失敗で、以下の図のように両社とも赤字のほとんどの部分がのれん減損によるものです。

■電通、DeNAの赤字決算とのれん減損

出所:会社資料

この象徴的な事例によって、株式市場の中で「のれんは諸悪(将来的な減損)の根源」というイメージが根付き、企業の積極的な買収はシナジーを生まない、「のれんは時限爆弾」といった雰囲気が蔓延しています。たしかに今回の電通、DeNAの事例はその通りですが、それが市場全体に一般化できるかはまた別問題でしょう。そこで、今回はこの「のれん」の効果を定量的に検証してみたいと思います。

目に見える資産以上の額を支払った分が、のれん

まずは、のれんとその減損についてです。ここでは分析の内容を理解する上でのイメージを持っていただく程度の簡単な説明にとどめます。

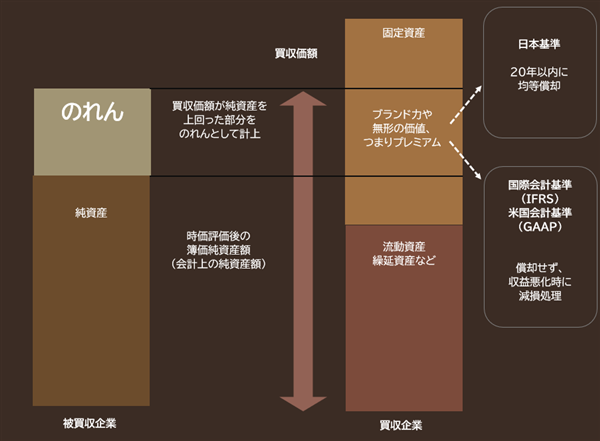

のれんは、資産のうちで形の持たない無形固定資産の一種で、一般には被買収側の純資産額と買収側が支払った買収価額の差分で定義されます。

■のれんの発生と会計処理のイメージ

出所:智剣・Oskarグループ

正確さを無視して言えば、購入した企業の資産のうちで、金銭的に数字で説明できない部分は「のれんにしてしまえ」、ということになります。のれんは、そのままの意味で飲食店ののれんと同じで、ブランド力を代弁するものという説明がなされます。

こののれんは、会計基準によってその処理方法が異なります。日本の会計基準では、のれんは取得後20年以内(年数や金額は任意)に定額で償却するように定められています。たとえば、1億円ののれんが存在する場合は、毎年1000万円ずつ10年間で償却、といった具合です。これは、のれんなどのブランド価値は、取得時から経年で効力が減退していくものという前提に則っているようです。

しかし、国際会計基準(IFRS)や米国会計基準(GAAP)などの海外基準の場合、基本的にブランド価値は残存し続けるとの前提から償却をせず、支払ったプレミアム(のれん)が誤りであった場合に、期待収益を差し引いた残りの部分を一気に減損します。

最悪の場合、買収した資産から一銭の価値も生み出せなければ、全額減損処理せざるをえない状況になりえます。このように、買収企業ののれんの多額な減損処理が発生した際に、冒頭の電通やDeNAのように突然赤字決算に陥ることになるのです。

海外投資家はのれんの定期償却不要な国際会計基準の採用を注視

そういったリスクが取りざたされる一方で、日本基準もIFRSも、買収後に事業環境が苦しくなれば定額でも一括でも償却(減損)しなければならないのに対し、好決算が続く限りにおいては償却が発生しないIFRSは会計上で有利になりやすいことは疑いありません。

処理の煩雑さと減損テスト(のれんの価値チェック)などの手間および運用コストの増大に目をつむれば、IFRSを導入しない手は存在しないと思いますが、現在の日本の東証1部上場企業であっても適用率は8%程度と、まだあまり浸透していないのが現状です。

ちなみに、海外投資家は、企業の会計基準がIFRSか否かを気にしています。なぜなら、IFRSその名の通りグローバルでの統一基準であり、国境をまたいだ同業他社の比較にそのまま利用できるためです。そのため、コーポレートガバナンスの情報開示の観点では、会計基準がIFRSかという項目が含まれている場合も多い点は知っておくべきでしょう。

のれん比率が高い銘柄と低い銘柄、営業増益率が高いのは

さて、これを踏まえた上で、のれんの多い銘柄は本当に将来的な巨額の減損という爆弾を抱えたリスク銘柄なのか、という本題に入ります。この点について、利益および株価パフォーマンスの観点から簡潔に示したいと思います。

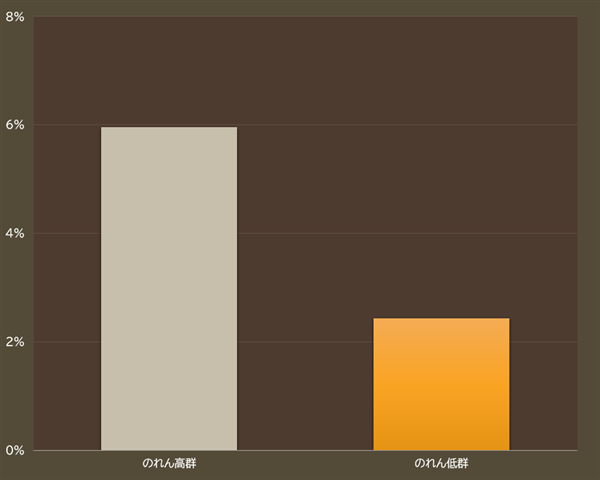

結果を見る前に計測方法について説明すると、利益、株価パフォーマンスともに母集団をTOPIX(東証株価指数)500構成銘柄とし、のれん額の高低で銘柄をグループ分けした各群の翌年の利益や株価に違いが見られるのかを分析しています。

具体的には、3月期決算銘柄について、母集団を前期末ののれん代/総資産比率の値で4分割し、最上位群と最下位群のそれぞれの当期営業増益率、および株価パフォーマンスの平均値を比較しています。

まずは、営業増益率の比較からです。以下の図は、IFRSが浸透し始めた過去3年間の年率成長率の平均値を見ています。結果としては、のれんの額が大きい方が、翌年の増益幅が高いという意外な結果となります。

■のれんの高低別銘柄群 翌期の営業増益率(過去3年平均)

出所:データストリーム

仮にこれが時期的な偶然が重なっただけだとしても、少なくとも「のれんが大きい方が減損の発生で減益になりやすい」という先入観は否定できそうです。

続いて、株価パフォーマンスです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース