薄利多売 vs 厚利寡売、増税デフレ時代を勝ち抜くのはどっち?

大川智宏の「日本株・数字で徹底診断!」 第27回

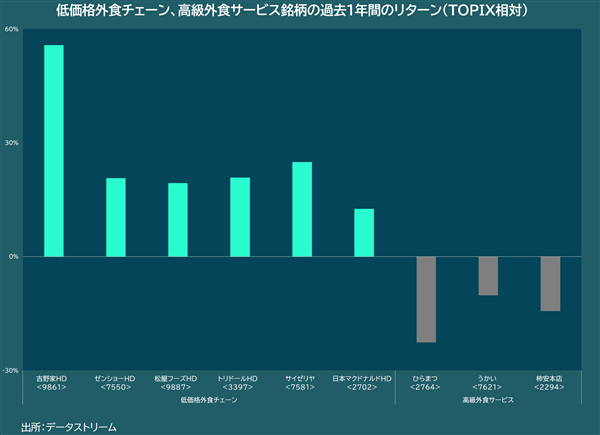

これを受けて、同社の株価は業績低迷時を上回る上昇を見せています。もちろん、新メニューのヒットなどの個別事業戦略が功を奏したことが主因ですが、大枠の理由は低価格外食チェーンの主要ターゲットである「低賃金、若年層の取り込み」によるところが大きいようです。

また、その他にも、ゼンショーホールディングス <7550> 、松屋フーズホールディングス <9887> といった他の牛丼チェーンや、サイゼリヤ <7581> 、トリドールホールディングス <3397> 、日本マクドナルドホールディングス <2702> といった大手の低価格外食チェーンの面々も、市場全体の動きに対して株価は底堅く推移しています。

一方で、上のグラフの右側にあるひらまつ <2764>、うかい <7621>、柿安本店 <2294>いった高級外食店銘柄は、総じて株価は軟調になっているのです。もちろん、株価パフォーマンスは計測を開始したタイミングにもよりますし、これらの属性の銘柄すべてがこのパターンに当てはまるわけではありませんが、大きく傾向の違いが見え始めているのは確かです。

公的なインフレを企業が被るデフレが進行

低価格外食チェーンの株価パフォーマンスが好調な要因として考えられるのが、消費増税後も税込み価格を据え置くことで、需要減を回避する可能性があることです。この措置は多くのチェーンでメニューの一部または全部に適用され、株式市場内でも好感されました。

しかし、言い換えればこれは実質的な「値下げ」であり、公的なインフレを企業が被る形でデフレを助長していることになります。これこそが日本経済に「好況下のデフレ」現象が表れている最たる理由といえるものです。

これらは何も現在に始まったことではなく、また外食産業に限ったことではありません。サービス、製造業についても同様で、原材料の仕入れから最終消費に至るまでの過程でデフレ圧力や増税の影響を大きく受けています。

しかし、このデフレが進む環境に対応する銘柄が好感されて株価の値持ちが良くなるわけですから、株式投資の観点からはデフレ耐性銘柄が安定感を発揮することは事実として受け入れるべきでしょう。

薄利多売は「低NM・高SOA」、厚利寡売は「高NM・低SOA」

この議論をもう少し一般化して考えてみたいと思います。デフレに対する競争力といえば、「薄利多売」。低価格が好まれ、デフレが進行する環境下でも、規模の効果で低価格のまま何とか事業を維持できるような銘柄がこれに該当しそうです。

逆に、ブランド力を根拠に価格転嫁が容易で、多くのコストを割いてでも上質なサービスを提供して少数の上級顧客を囲う高級レストランのような「厚利寡売」は、現代の時勢には沿わないと想定できるでしょう。

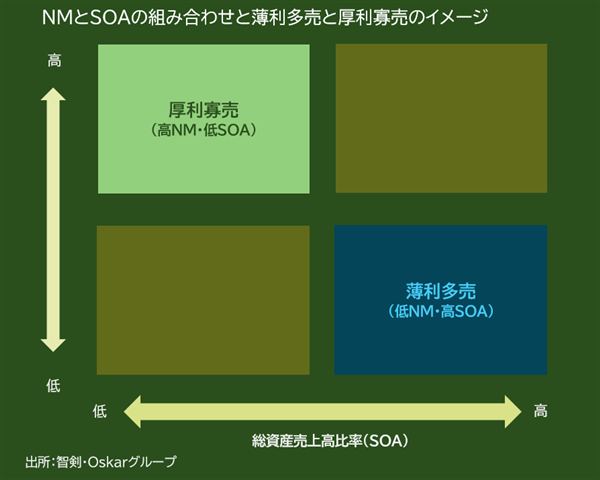

これを、定量的に分類してみます。薄利もしくは厚利は、売上高利益率(以下NM)を見れば、販売価格にどれだけ多くのプレミアムを乗せているのかの判断材料になります。

もう一方の多売もしくは・寡売については、売上高÷総資産(以下、SOA)を見れば、借入金を含めた企業が保有する資産の規模(事業の大きさ)に対して、どれだけ多くの売上高を上げているのかが分かります。

この両者を組み合わせると薄利多売は「低NM・高SOA」、厚利寡売は「高NM・低SOA」と定義することが可能です。

株価パフォーマンスは前回増税後に格差が広がる

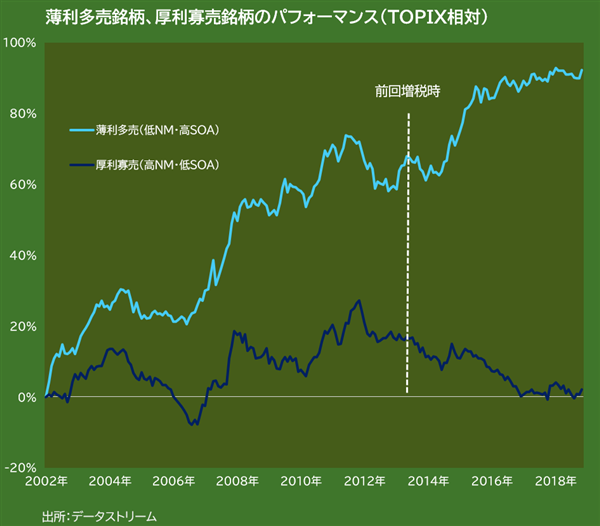

これらに該当する銘柄のパフォーマンスを検証してみましょう。検証期間は過去15年間、母集団はTOPIX(東証株価指数)500構成銘柄で、指標の計算の基礎となる売上高および利益のデータは12カ月先コンセンサス予想を用いています。

各指標の高低の分類は4分位(母集団内の上位・下位25%)で、銘柄の入れ替えおよびパフォーマンスの累積は毎月末時点です。分析の意図として本来は営業利益を使用すべきところですが、コンセンサス予想データのサンプル数の問題で、本分析では当期利益を使用しています。

実際に薄利多売銘柄と、厚利寡売銘柄のパフォーマンスの推移を比較したものが、下のグラフです。

明らかに、一貫して薄利多売銘柄のパフォーマンスが上回り続けていることが分かります。前回増税時を見ても、実施直後には両群ともに多少の迷いは感じられますが、その後に薄利多売銘柄群は大幅にパフォーマンスを伸ばしています。

おそらくは、懸念された増税インフレに伴う売上高の減少に対し、低価格圧力への耐性による払しょくが決算などの事実として確認され、戦略的に結びついた結果といえそうです。

今後も、外食をはじめとした小売全般、そして消費に絡む日本企業全体に「好況時のデフレ」の影響は出続けます。この環境下では、幅広くマスをとらえ、かつ低価格に対する強い体制を盛った銘柄が長く生き残り、底堅いパフォーマンスを発揮し続ける可能性が高いといえます。

参考までに、当該アイデアの銘柄リストを掲載しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。