景気後退の懸念局面で、あえて“禁断”の設備投資銘柄に注目

大川智宏の「日本株・数字で徹底診断!」 第23回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

米国の逆イールドの発生で、世界的に株式市場が乱高下しています。世界最大の経済大国である米国で景気の先行きに赤信号が灯り、その影響が欧州、アジアへと広がることを投資家は恐れています。一連の動きの震源地ともいうべき米中貿易摩擦については、米国による追加課税が一旦見送られたものの、依然として解決への道筋は見えていません。

このような先行き不透明の環境下で良好なパフォーマンスを得るには、自己資本比率やROE(自己資本利益率)の高い「クオリティ銘柄」を選択することが効果を発揮すると、本コラムでも度々取り上げてきました。実際、この投資スタイルは過去10年程度で最も有効性の高い戦略となっています。

いくら現時点で財務が健全でも、成長を見込めなければ期待をかけられない

しかし、クオリティの重視は、株式投資の原則からは矛盾をはらみます。本来、株式投資は、将来の利益の成長性に着目するのが基本です。いくら財務の健全性が高くとも、保守的な経営だけを継続していては、成長は見込めません。

内部留保を貯め込んで、事業投資や設備投資をしなければ、高成長の銘柄に負けてしまいます。しかし、事業拡大、設備投資のために資金調達をして有利子負債を増加させれば、このクオリティ投資全盛の現在、株価としてはネガティブな影響の方が大きくなってしまうというジレンマに陥ります。

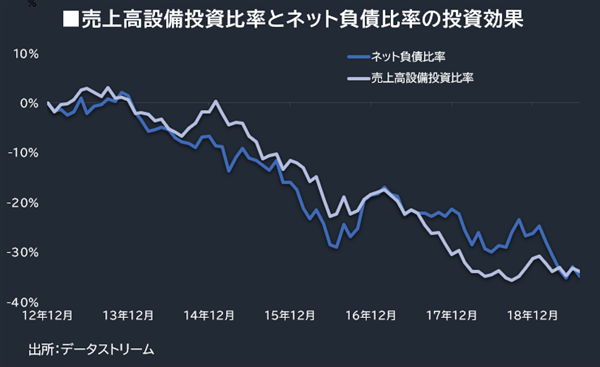

まず、これについて、ざっくりとした傾向を確認しましょう。下の図は、「ネット負債比率」(有利子負債から現金性資産を引いて総資産で割った値)と、設備投資の額を売上高で割った「売上高設備投資比率」を基にした投資のパフォーマンスです。

他の銘柄と比較して現金よりも有利子負債が多い銘柄、そして設備投資の額が多い銘柄を買った(低い銘柄を売った)際の累積リターンになります。母集団はTOPIX(東証株価指数)500構成銘柄とし、各ファクターの上位、下位30%によるロングショートで計測しています。ファクターは、12カ月先コンセンサス予想を使用しています。

ネット負債比率、売上高設備投資比率ともに、一貫してマイナスのリターンとなっています。この事実は、クオンツ(計量分析)の世界では割と広く知られた事実で、ポートフォリオ運用の世界では「設備投資=悪」というのがコンセンサスです。

しかし、設備投資は将来の成長の源泉。その金額の大きい銘柄の方が、株価は冴えないというのは、一般的な感覚からすれば意外に感じるかもしれません。特に意外感が大きいのが、2013年から15年にかけてのパフォーマンスの悪化でしょう。

この時期は、アベノミクス相場という言葉に象徴されるように株価も経済も共に底堅く推移していいた局面です。その環境下で設備投資を積極的に拡大してきた企業は、成長期待から株価も上昇してしかるべきでしょう。

しかし、上のグラフの通り、現実にはそうはなっていません。むしろ、設備投資を積極的に実施した企業は、消極的な企業と比較すると株価は急激に悪化してしまったのです。この原因は、近年の過度なクオリティ選好に伴ってリスク回避型の投資が市場の中で多くの割合を占めたことに起因するものです。

つまり、設備投資の実現のために大幅に負債を抱えた結果として、財務の健全性が損なわれ、投資家から嫌われてしまったということです。ちなみに、この売上高設備投資比率とネット負債比率の両者は、定量的にもそれなりに強い関係性があります。

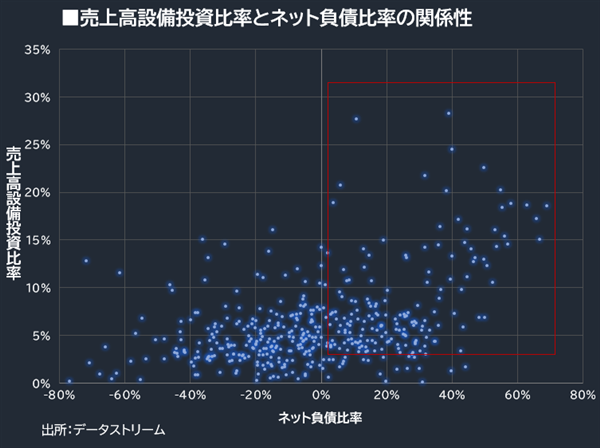

以下の図は、TOPIX500構成銘柄について、横軸にネット負債比率、縦軸に売上高設備投資比率を取ってグラフにしたものです。

きれいな線形関係、とまではいきませんが、ネット負債比率がプラス(つまりキャッシュより有利子負債が多い)に転じる水準から、急に設備投資の額が跳ねやすくなる傾向が見られます。ここに両者の密接な関係性を理解できると思います。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース