米国利下げ待ったなし、リセッションに打ち勝つ投資戦術

大川智宏の「日本株・数字で徹底診断!」 第19回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

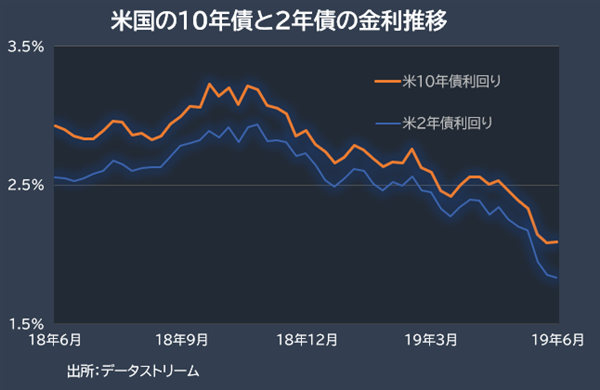

ここに来て、急に米国の利下げが織り込まれ始めています。2019年初から米中貿易摩擦の悪化懸念に伴って米国の金利は長期、短期ともに下落のトレンドが継続しています。

特に5月以降は中国への関税が発動され、その後に3000億ドル規模の追加制裁が決定したことや、直近の雇用統計、米サプライマネジメント協会(ISM)がまとめた製造業景況感指数などの重要指標が軒並み悪化したことによりリスクオフが深刻化し、下落のスピードが加速しています。

6月中旬に行われたFOMC(米連邦公開市場委員会)を経て、金融市場では今後FRB(米連邦準備理事会)が早期利下げに傾くという観測を強めており、金利の低下基調は続く可能性が高まっています。

では株式投資において、金利の低下局面においては、どのように立ち回ればよいのでしょうか。一般には、金利の低下と円高で、金融機関及び製造業の収益の悪化などが想定されます。とはいえマーケットは様々な思惑や需給が複雑に入り乱れ、ステレオタイプ的に判断することは危険です。

景気見通しと長短金利の動きを4つの局面に分けて判断すると…

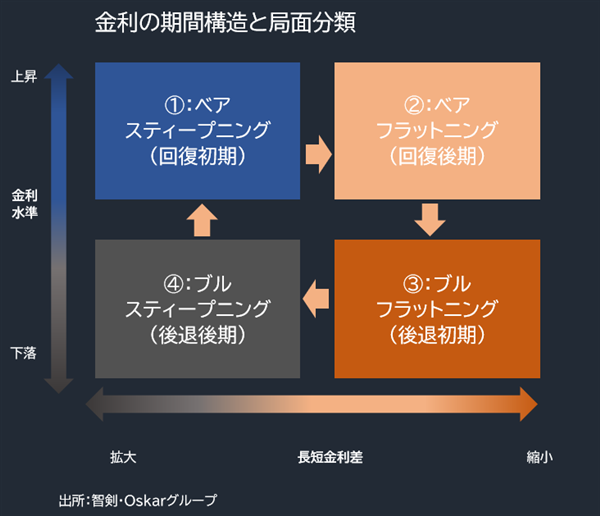

そのため、可能なかぎり主観を排して定量的に金利の変動から局面を判断し、それに応じた戦術を展開する必要があります。その際に、最も広く知られている手法が、「金利の期間構造」に基づいた局面分析です。これはシンプルな概念で、以下に概要を説明します。

一般に、金利は景気の見通しと金融政策の相互作用によって変化します。景気の見通しが明るければ、足元の引き締め期待から金利は上昇します。逆に見通しが暗転すれば、緩和期待から金利は低下するのがセオリーです。これに加えて、イールドカーブ(長短金利差)の観点を付け加えたものが、金利の期間構造の局面判断になります。

この図を基に、各局面について見てみます。

| ① | ベア・スティープニング(景気回復初期、以下BES): 金利は上昇局面にあるが、長期金利は先々の上昇を織り込みにいくのに対して、短期金利は足元の政策金利の動向に引っ張られるため、長短金利差は拡大していく。 |

| ② | ベア・フラットニング(景気回復後期、以下BEF): 金利は上昇局面にあるが、足元の景気のピークアウト懸念から長期金利の上昇が鈍化し、一方で短期金利は足元の政策金利の利上げに伴って淡々と上昇するため、長短金利差は縮小していく。 |

| ③ | ブル・フラットニング(景気後退初期、以下BUF): 金利は下落局面にあるが、長期金利が将来の金融緩和を織り込む一方、短期金利は高水準の政策金利に支えられて長短金利差は縮小をしていく。 |

| ④ | ブル・スティープニング(景気後退後期、以下BUS): 金利は下落局面にあるが、長期金利が将来的な底打ちを織り込んで適切な水準で落ち着くのに対し、短期金利は政策金利の利下げに引っ張られて下落するため、長短金利差は拡大していく。 |

金利の期間構造からは、16年は回復初期、足元は後退後期に

これらは誰しも感覚的に理解していることを分類しているのですが、重要なことは定性的かつ恣意的な要素を排除することです。4つの分類を使って自身の見方と市場参加者の織り込み具合を客観的に確認し、同時に自身の先入観による局面判断の見誤り、投資判断の失敗を極力減らせる可能性があることです。

では実際に過去3年間の局面分類の推移を確認してみましょう。以下の図は、米国債の金利の動きから機械的に4つの局面を分類したものです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース