説明のつかない狂乱相場に対抗するのは、説明不要の「年末アノマリー」戦略

大川智宏の「日本株・数字で徹底診断!」 第28回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

にわかに、株式市場が活気づいています。米国のダウ平均株価は史上最高値を更新し、日経平均株価も年初来高値を付けるなど、リスクオンのムードが広がっています。その根底にあるのは、言うまでもなく米中貿易摩擦の進展期待ですが、それだけでこの強烈な株高を正当化するにはさすがに無理があるように思います。

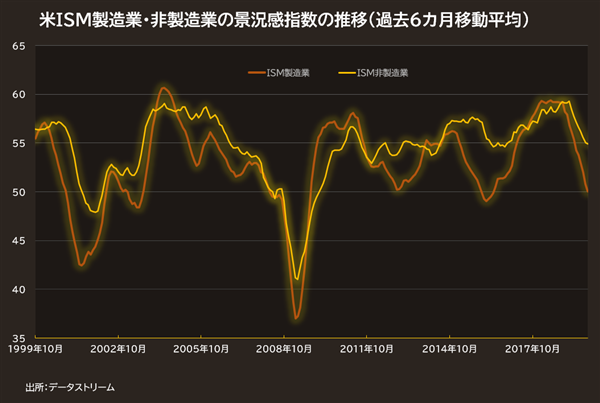

というのも、現在の世界の景気や企業の業績は極めて不安定な環境下にあり、手放しで株高を喜べるような状況にはないからです。たとえば、代表的な例としては、米国の米サプライマネジメント協会(ISM)景況感指数が挙げられるでしょう。

こちらは、特に製造業の景況感が3カ月連続で50を割り込む事態となっています。

製造業の景況悪化が非製造業に波及へ

また、非製造業の方も、10月分は市場の予想こそ上回ったものの、辛くも50前半で上下している状況です。また、重要な点として、製造業の景況感は非製造業の景況感に対して先行する、言い換えれば、非製造業の景況感は製造業に追随する傾向があります。

つまり、現在悪化の一途を辿っている製造業をなぞるように、非製造業も悪化し始めるリスクがあります。

このメカニズムはシンプルで、作業員やエンジニアなどを大量雇用する業態である製造業の景気が悪化すると、雇用の抑制や賃金の低下が消費全体にそのまま反映されるようになります。すると、内需やサービス産業を中心とする非製造業も製造業に一歩遅れる形で悪化し始めることになります。

こちらについても、現時点ではまだ雇用統計が堅調さを保っていることや、米中貿易摩擦が解決すれば問題なしという楽観的な見方が支配的ですが、少なくとも現状の景況感の数字は改善の兆しは見えてきていません。

東証1部の通期コンセンサス予想は経常利益5%、純利益3%程度だが…

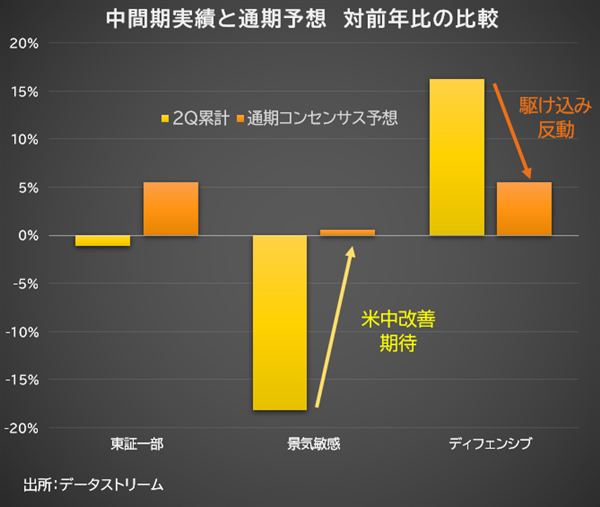

また、企業業績も決して良好とはいえません。これまで発表された中間期の業績を集計すると、軒並み前年同期比で減益となっているのです。

11月5日時点での東証1部企業の実績は、経常利益ベースで前期比3%減、純利益で同1%減という有り様です。この要因は、当然ながら製造業を中心とした景気敏感業種の不振で、同セクターの中間業績は経常利益ベースで前年同期比17%減、純利益ベースで同18%減という二桁減益となっています。

その一方で、内需を中心に構成されるディフェンシブ業種では、経常利益ベースで+同11%増、純利益ベースで同16%増となっており、両者でまったく真逆の傾向が見られているのが特徴的です。

ちなみに東証1部全体の今期のコンセンサス予想増益率は、経常利益ベースで前期比5%増、純利益ベースで同3%程度の増となっています。この背景には、下期以降の景気敏感業種の急速な回復と、足元までのディフェンシブ業種の好調さの維持によって達成され得るのです。

しかし、米中問題は依然として解決には至っておらず、現状も部分合意が実現するかといったレベルです。この状況で、大幅な減益を下期にカバーしきれるとは到底思えません。

契機敏感セクターの中で、機械はもともと予想が弱く、実際には予想以上に悪化しています。また日本の製造業の雄である自動車セクターは、通期で前期比8%増益の予想に対して、足元では同20%減益となっています。自動車セクターが通期予想を達成するには、ここから驚異的な回復を見せる必要があります。

説明がつきにくい株価上昇局面

また、好調なディフェンシブセクターもこれからは一筋縄ではいきません。周知のように、消費増税の影響がこれから顕在化してくる可能性が高いからです。直前まで、「今回は軽減税率の適用などで駆け込み・反動減は起こりにくい」と楽観視されていましたが、直近の小売り統計を見るかぎりやはり駆け込みは発生していた模様です。

今後は多かれ少なかれ反動減の下押し圧力に悩まされることになります。少なくとも、現在の増益を維持できるとは思わない方が賢明でしょう。つまり、現在の株高は、現状を無視した過度の楽観論によって引き起こされたものであり、このモメンタムが維持可能な状況にあるとは思えません。

無論、金融政策の緩和期待や、それに伴う「カネ余り」の状態によって行き場を失った投機マネーが流れ込み続けることも想定され、現在の経済および企業の業績を株価が正しく反映しない可能性も否定できません。

まさに、過剰流動性が引き起こしたバブルであるといっても過言ではないため、理屈ですべてを説明するのが困難な状況にあるといえそうです。どちらに転ぶかは、まさに「神のみぞ知る」です。

どっちに行くかわからないなら、季節性アノマリー投資戦略

前置きが長くなりましたが、これを踏まえた上で、投資アイデアとしても、小難しい理論や理屈は抜きにして、実証的かつシンプルに年末の戦術を考えた方が無難です。前述までのように、市場の上昇、下落の方向性に賭けるのはまさにバクチです。

こうした局面での銘柄選びは困難を極めますが、そういう時に最も安易かつ便利な手法としては、「季節性アノマリー投資」があります。具体的には、理由はよくわからないが、年末に不思議と上昇を見せる銘柄を抽出し、それに投資することです。方法は単純です。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース