赤字なのに高リターン、“ゾンビ”と“不死鳥”銘柄の見分け方

大川智宏の「日本株・数字で徹底診断!」 第31回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

2019年も、早くも年末です。ここから大納会の12月30日にかけて、特に海外投資家はクリスマス休暇に入り、今までも減り続けていた出来高がさらに減少することが想定されます。そういった環境では無理に取引をせず、年始に備えてゆっくりと銘柄を選ぶ時期に充てた方が建設的でしょう。

そのアイデアのひとつとして、今回は一風変わった視点から銘柄の動きを分析してみたいと思います。「赤字銘柄に投資をすると一体どうなるのか」という点です。これは、文字通りの解釈だけではなく、業績低迷銘柄の復活の要素を探るという観点も含みます。

とはいえ、株式投資の基本的な原則に従えば、赤字銘柄に手を出すのはご法度です。無論、期先に明確な再生の要素があれば別です。しかし、足元でも赤字のままということは、ビジネスモデルや事業戦略の観点で逆風の状況にあります。

一部、膨大な減価償却費などでキャッシュフローが黒字の最終赤字銘柄も存在します。そうした銘柄でも赤字でないことに越したことはなく、あえて赤字銘柄に手を出すインセンティブは見つけにくいでしょう。

とはいえ、投資パフォーマンスのみに注目すれば、赤字銘柄の運用成績は決して悪くはありません。むしろ、黒字銘柄全体よりも良好といっても過言ではありません。

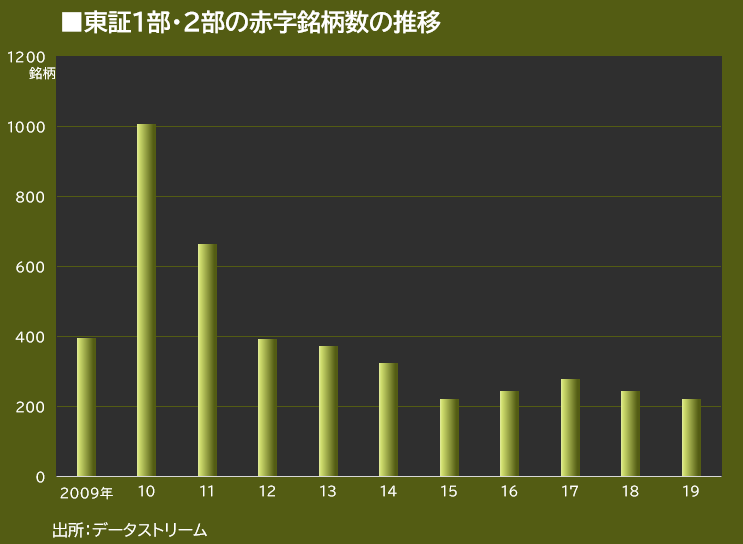

赤字銘柄は減少傾向、戦後最長の好景気が原因か?

その要因はどこにあるのでしょうか。まず過去10年程度の東証1部と2部の赤字銘柄数の推移を見てみました(過去上場廃止分も含む)。すると前回の金融危機が起きた後の2010年をピークに減少を続け、現在は近年で最も赤字の銘柄数が減少しています。

赤字銘柄が減少してるのは、実感を持ちにくいですが戦後最長の好況が続いていることが影響している可能性が高いと思われます。こうした経済環境の中で、赤字に陥ってしまった銘柄には、追い風が吹いていることになります。

好況によって破綻を免れ、事業を再生できる可能性が高まるからです。赤字銘柄に投資する最大のリスクは、上場廃止や破綻で時価総額が吹き飛ぶことですが、そのリスクは好調な経済によって軽減されているという見方ができます。

黒字回復すれば機関投資家の買い需要の上乗せも

これは株価パフォーマンスの点でも、追い風になります。赤字銘柄は「一発逆転」した際のリターンが非常に大きくなります。黒字から赤字への転落は大きな失望売りを生み出しますが、逆に赤字から黒字に這い上がった際には一気に期待が株価に織り込まれます。

一般的に、機関投資家は赤字銘柄には手を出さず、運用規定で投資対象から除外されることも多くなります。その分だけ、赤字銘柄は黒字転換後に需給面からの好転が、黒字銘柄よりも圧倒的に強くなると言えます。

実際に赤字銘柄の株価パフォーマンスを確認してみると、明暗がくっきり分かれていました。下の表は極端な例ではありますが、東証上場銘柄で2019年の年初来パフォーマンスの高低を区分けし、それぞれの区分で赤字(2018年12月末時点の過去12カ月四半期決算ベースの純利益、実績)の銘柄をピックアップしたものです。

| 銘柄名<コード> | 2018年末時点 過去12ヵ月 純利益 | 2019年 年初来 リターン | 業種 | |

|---|---|---|---|---|

| 2018年末・赤字、 2019年高リターン | オルトプラス <3672> 第一精工 <6640> 日本通信 <9424> | ▲14.3億円 ▲18.8億円 ▲6.2億円 | 209% 132% 125% | 情報・通信 電気機器 情報・通信 |

| 2018年末・赤字、 2019年低リターン | 名村造船所 <7014> ペッパーフードS <3053> マイネット <3928> | ▲145.0億円 ▲1.2億円 ▲32.6億円 | ▲42.0% ▲52.8% ▲64.5% | 輸送用機器 小売 情報・通信 |

| 出所:データストリーム。 注:2019年12月16日終値時点。純利益は小数点第2位を四捨五入。Sはサービスの略 | ||||

無論、この純利益の数字は昨年末時点での値なので、今年に黒字に転換すれば株価は大きく評価されて当然です。しかし、パフォーマンス上位にあるオルトプラス <3672> は直近の四半期決算でも赤字、第一精工 <6640> も営業利益、経常利益は赤字のままです。少なくとも足元の実績ベースで復活を遂げたわけではありません。

では、不死鳥のように株価が生き返る銘柄と、そうでない銘柄を定量的にある程度見分けられないものか、というのが今回の主題です。

これについて、定性的な意味づけをベースに、定量的にパフォーマンスを検証したいと思います。パフォーマンスの計測は、次ページの図のように定義します。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース