2つの指標で見つけた! コロナショックを耐えそうな極限環境銘柄

大川智宏の「日本株・数字で徹底診断!」 第38回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「迫りくる信用収縮の恐怖に克つ、『特効薬指標」はこれだ!」を読む

新型コロナに伴うパンデミックは各種統計から、明らかにマイナスの影響が出始めてきました。大なり小なり景気後退入りすることはもはや、2007~08年に起きたサブプライムそしてリーマン・ショック時よりも深刻化する可能性すら指摘され始めています。

一方で、今回は金融バブルの醸成と崩壊を引き起こしたリーマン・ショック時とは様相が異なると主張する向きもあります。例えば、米連邦準備理事会(FRB)元議長のベン・バーナンキ氏は、今回の混乱はあくまで「自然災害」の範囲であり、景気後退は一時的なもので構造的な不況入りは想定していないとの見解を示しています。

とはいえ、リーマンのような人災であっても、今回のような天災であっても、結局のところ意図せぬショックによって消費が減退し、失業者が増え、企業業績が悪化するという点に違いはありません。また投資家からすれば、リスク資産である株式が猛烈な勢いで売られ続けるという現象も同じで、しかも今までの下落の程度と期間から考えるに、今回はまだその序盤にいると考えるべき段階です。

さて、本題です。今回の状況がリスク資金の逆流を伴った金融・経済危機だとすれば、同様の危機であったリーマン・ショック時に事業の危機を切り抜けられた銘柄は、今回の危機でも適応能力が高い銘柄である可能性があります。

かみ砕いて言えば、リーマン・ショック後に訪れた恐慌時にあっても増益を維持し、かつ今回の極めて難しい局面においても増益予想を維持している銘柄は、大きな危機に直面してもびくともしないどころか、むしろその環境を糧として収益を生み出す、まさに「極限環境」に適応できる銘柄と言えそうです。

火山の内部や海溝に生きる生物のことを極限環境生物と呼び、専門の学会もあるようです。株式の中にも、そんな極限環境銘柄があるのです。この反対にあるのが、両方の危機時に減益となる銘柄で、これらは「危機不適応銘柄」と呼べるでしょう。

ここから上に挙げた2つのタイプの銘柄を特定していきます。対象は、東証1部上場全銘柄で、赤字を除きコンセンサス予想が取得可能なものに絞ります。それを以下の2つの要素で分類します。

1つ目は、前回の金融危機時の業績動向で。2007年のサブプライム問題が顕在化する前の2006年末を基準とし、その後に米リーマンブラザーズが破綻して恐慌となった期間が業績に含まれる2010年末までの純利益の増益率の実績値を見ます。

そしてもう1つは今回のパンデミック前である2019年末時点の過去12カ月実績の純利益を基準とし、2020年3月末時点で12カ月先予想純利益の予想増益率も併せて計測します。この2つからマトリックスを作ると、以下のような散布図が出来上がります。

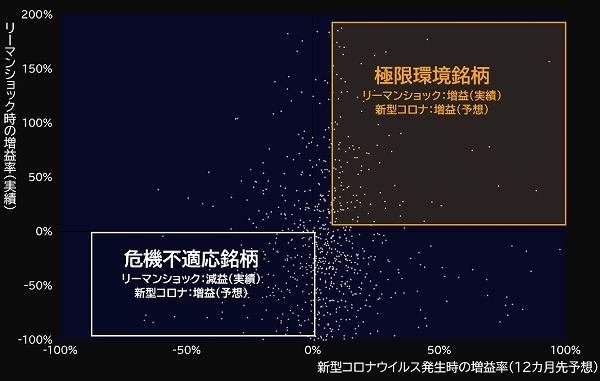

■極限環境銘柄と危機不適応銘柄の分類

出所:データストリーム

右上の領域が、リーマン・ショック時も新型コロナウイルス発生時も増益ないし増益予想となった「極限環境銘柄」であり、左下の領域が両期間ともに減益ないし減益予想となった「危機不適応銘柄」となります。

前者が今後も厳しい経済環境の継続が予想される中でもポジティブなリターンを生み出すことが期待される銘柄で、後者は積極的な買いの敬遠またはショートの対象となる銘柄になります。

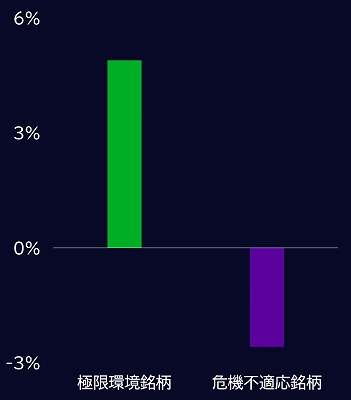

実はすでに両銘柄群の間では明確に投資パフォーマンスの格差が出てきています。下の図は、極限環境および危機不適応に分類された銘柄群を2020年3月の月間の株価パフォーマンスを比較したものです。パフォーマンスはTOPIXとの相対です。

■極限環境銘柄と危機不適応銘柄の3月のパフォーマンス

出所:データストリーム

足元でもすでに極限環境銘柄は大幅に市場をアウトパフォームしている一方で、危機不適応銘柄は逆に大きくアンダーパフォームを見せています。やはり、現在のような過酷な市場環境で元気に生き抜いていくには、持って生まれた特性が強い力を発揮するようです。

すでにこれだけで十分に投資アイデアになりそうですが、今回はこれにもうひとスパイス加えてみたいと思います。景気見通しが急速に悪化する中で、投資対象として最も懸念される事業の継続性と安定性に関する指標を付け加えるのです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース