「噂で買わず、事実で買う」でも間に合う? ⇒コンサバティズム・バイアス

大槻奈那の「だからあなたは損をする~

心理バイアスの罠にはまらない技」~第7回

マネックス証券・執行役員チーフアナリスト

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。前回記事「配当は2期前のPBRに迎合する ⇒ケータリング理論」を読む

東京商工リサーチの調査によると、新型コロナウイルスの影響で業績を下方修正した上場企業は、1091社に上りました(8月11日時点)。直近4~6月期の実質GDP(国内総生産)も、前期比成長率が年率換算でマイナス27.8%。想定通りとはいえ衝撃的な数字でした。

噂で買って事実で売らないと、儲からない?

こうした悪材料が出た時は、どうトレードすべきでしょうか。相場では「噂で買って、事実で売る(Buy the rumor, sell the fact)」と言われます。情報は、発表されたとたんに織り込まれてしまうので、噂レベルで投資しないと儲からない、とする格言です。

確かに、1970年代ごろまでは、すべての利用可能な情報は瞬時に、かつ完全に市場に織り込まれる、という「効率的市場仮説」が支配的でした。投資家は合理的に行動し、たとえ非合理的な人がいたとしても、それらの人々同志の売り買いで相殺しあうので、やっぱり市場は合理的に動く、とする考え方です。

写真はイメージ

でも、実際にマーケットに携わっている皆さんなら、そんなことはありえない、とお気づきでしょう。こうした説を揶揄して、道を歩く学生と経済学者の次のようなやりとりが古いジョークとなっています。

学生:「あ、先生、20ドル札が落ちています!」

経済学者:「そんなはずはない。もし本当ならとっくに誰かに拾われているはずだ。」

案の定、その後は効率的市場仮説では説明できないことが、さまざまと明らかになりました。

増益発表から時間が経っても、株価が上昇するチャンスがある

例えば、増益の発表があった会社の株価は、発表と同時に上昇し、織り込まれた後はフラットになるはずです。しかし、実は、増益の発表から数四半期も経ってからも株価が上昇することが、各種の研究で実証されました。

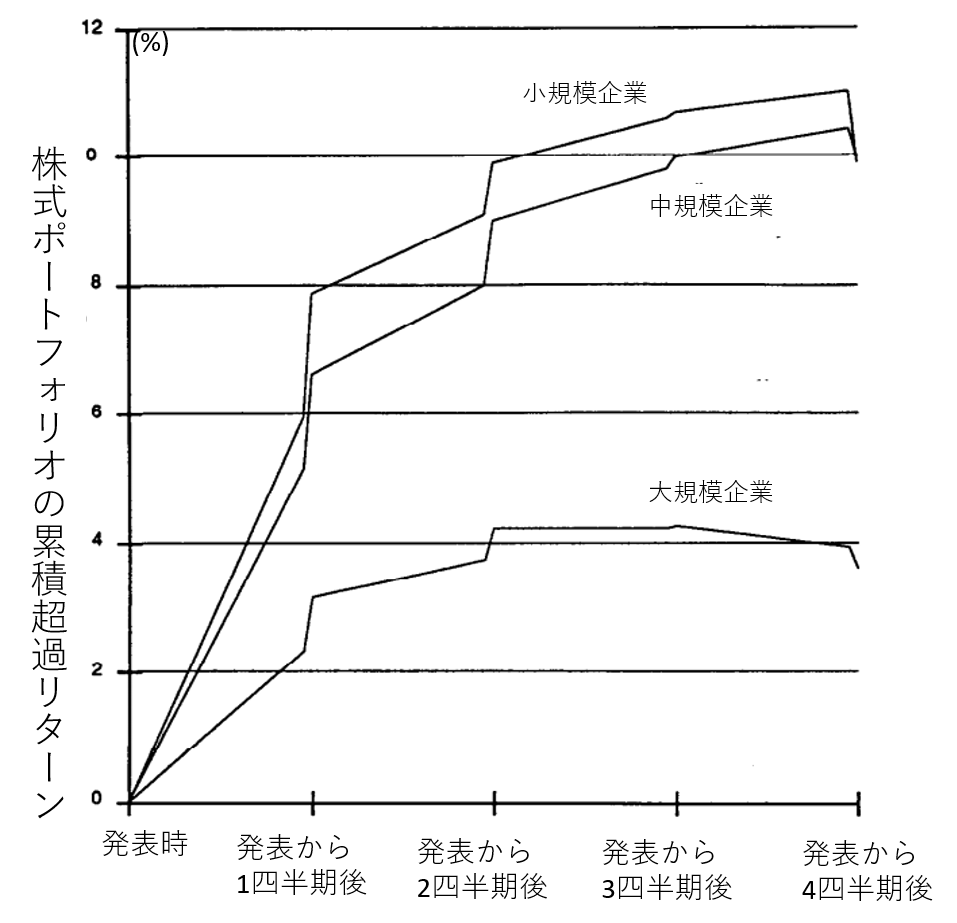

下の図がその一例です。増益企業の株式リターンの増加が発表後も「長持ち」することが示されています(Bernard&Thomas,1990)。

この「長持ち現象」は、増益という先のジョークの「20ドル札」を見逃している人が存在し、しばらく時間が経ってからそれに気づいて拾い始める人が当然のようにいる、ということです。株式市場は、少なくとも完全には効率的ではないということです。

■好決算発表企業のその後の株式リターン

出所:Bernard, Victor L., and Jacob K. Thomas. "Evidence that stock prices do not fully reflect the implications of current earnings for future earnings."?Journal of accounting and economics?13.4 (1990): 305-340.

注:超過リターンは、市場平均リターン(株価上昇率プラス配当)から市場平均リターンを差し引いたもの。

言い方を変えれば、市場参加者が新しい情報に「過小反応」し、「この会社は儲からない」という過去の古い情報に引きずられていることになります。このような過去の情報に縛られる心理を「コンサバティズム・バイアス(Conservatism Bias)」と言います。

コンサバティズムは辞書で「保守性」や「保守的傾向」と訳され、旧来の考え方や伝統などを重んじること。変化や変革に後ろ向きとも捉えられますが、投資の側面からは、ここに妙味を見出すことができます。

たとえば個人投資家は、人材やインフラが整っている機関投資家に比べて、新鮮な情報を素早く入手しにくい面があります。しかし、スピードでは遅れをとっても、その分、材料をじっくり吟味してから取引すれば儲かる余地は十分あることになります。

増配企業は減配企業を長期にわたってアウトパフォーム

では、最近の日本ではどうでしょうか。増配、減配を発表した企業のその後の株価を調べてみました。

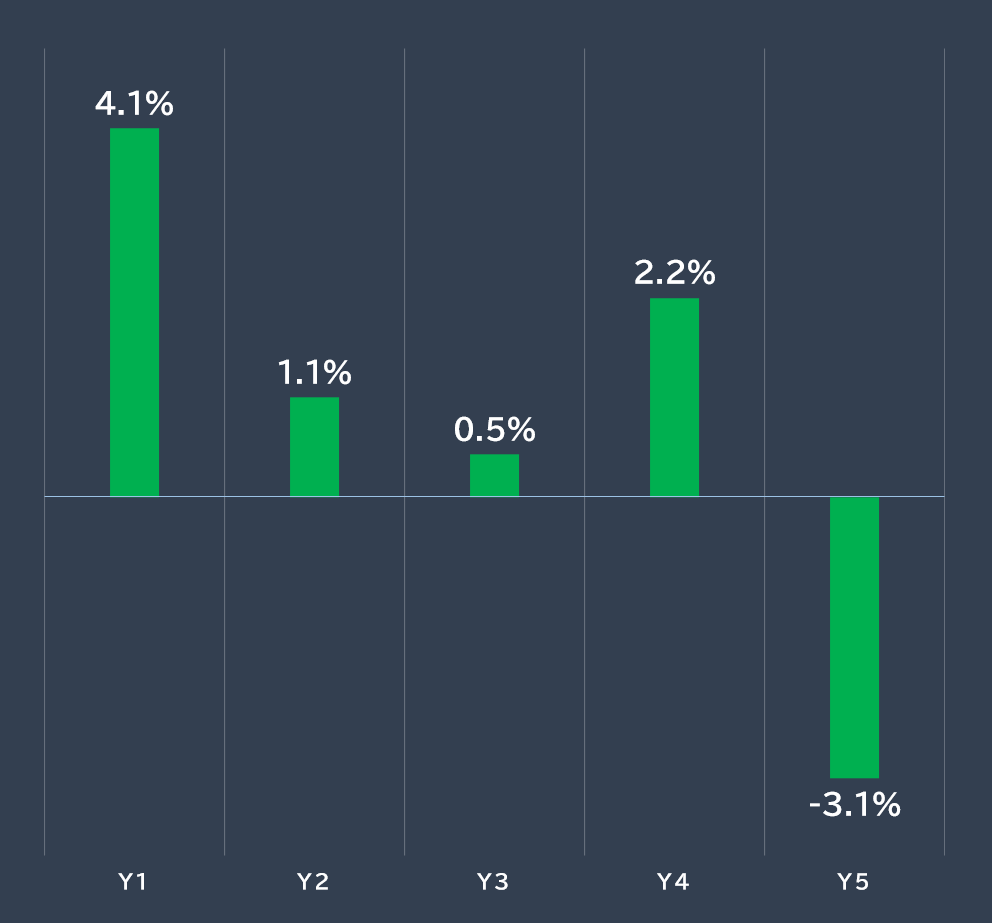

日経平均株価の構成銘柄のうち、2015年から17年にかけて増配した企業と減配した企業について、その後の株価上昇率の差を調べてみました(下の図)。

まず、15年中に増配した企業について、「その年」の株価変化率の中央値を計算し、減配した企業の変化率の中央値を差し引きます。発表した年に増配銘柄が減配銘柄をどれだけアウトパフォームしたか、ということです。

同じことを、16年と17年の増減配企業についても計算し、この3つの平均をとったものがY1です。増配・減配した年は、増配した企業が減配した企業を4.1%ポイント分アウトパフォームしたということになります。

同様に、15年、16年、17年中にそれぞれ増配・減配した企業の「翌年年末」までの株価変化率の平均がY2になります。さらにそのまた翌年末(発表から3年)までの株価変化率がY3、という具合に、増配・減配から5年後までの騰落率の差を並べています。

ちなみにこの例では、Y4については、15年と16年の2年間に増・減配した企業、Y5は15年のみに増・減配した企業のケースになります。

■増・減配後の株価騰落率(増配銘柄の騰落率-減配銘柄の騰落率)

注:ブルームバーグより筆者作成。Y1=増・減配の年末まで、Y2増減配の翌年まで、Y3はその翌年までの株価上昇率の差を示す。対象は、日経平均構成銘柄で2015~17年に増減配した企業

もちろん、株価に関わるニュースは配当ばかりではありません。その他の要因も含めた検討を加える必要はありますが、総じて増配企業株式の方が長期にわたって、減配企業をアウトパフォームしている状況を見て取れます。

先に触れたようにY5は、15年に増配した企業の4年後の年末の株価上昇率ですので、さすがに増配の効能はなくなっているということでしょう。

コロナ禍も増配企業が優位な状況は継続

では、このコロナ禍の今年4月以降に増配・減配した企業の株価はどうでしょうか。ここでは、増配企業と減配企業それぞれの、3月末から8月14日までの株価上昇率の中央値を比較しました。

その結果、増配企業の株価が9.0%上昇したのに対し、減配企業は5.1%の上昇でした。もともと業績が良いから配当を支払っているので、その業績に反応しているにしても、やはり、増配発表後のアウトパフォーマンスが比較的維持されているという印象です。

4月以降に増配発表した銘柄をチェック

では、4月以降に増配、減配した企業の業況を、これからいくつか見てみたいと思います。

まず増配企業についてです。この局面で今期増配を計画している企業は多くはありません。しかし次ページに触れる企業についてはは、業績が良いか、市場の期待に株主還元で答えるというコミットメントが強い会社と言えるでしょう。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。