バフェットの商社株保有は、割安銘柄復権の始まり? ⇒バリュー株効果

大槻奈那の「だからあなたは損をする~

心理バイアスの罠にはまらない技」~第8回

マネックス証券・執行役員チーフアナリスト

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。前回記事「『噂で買わず、事実で買う』でも間に合う? ⇒コンサバティズム・バイアス」を読む

最近、バリュー株の復活が話題になっています。7月末以降、東証バリュー株指数の上昇率は10%に迫り、グロース株指数の約6%に対して4ポイントほど、アウトパフォームをしています。

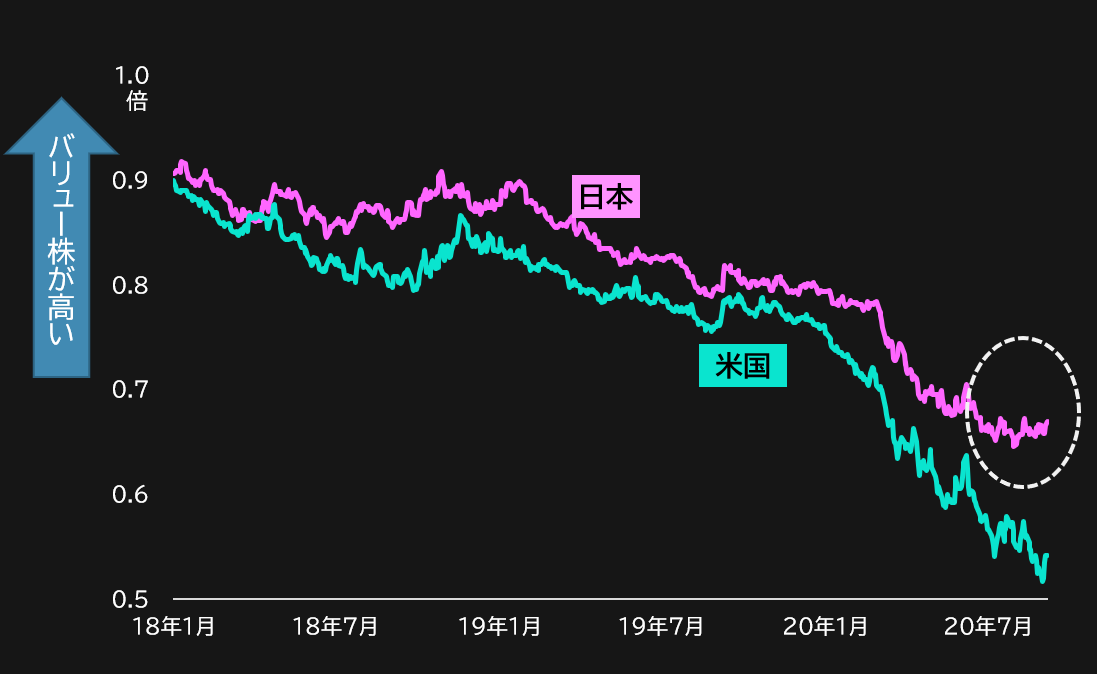

下の図のバリュー株のグロース株に対する相対パフォーマンスを見ても19年1月から日米とも下降基調でしたが、日本は今年7月から底打ちしたように見えています。

バリュー株関連では、最近2つのニュースに湧きました。

1つは、米国人のカリスマ投資家、ウォーレン・バフェット氏が率いるバークシャーハザウェイによる日本の商社株購入。伊藤忠商事<8001>を除くと、軒並みPBR(株価純資産倍率)が解散価値の1倍割れしている大手総合商社株ですが、ニュースが伝わると株価は即座に反応しました。

もう1つは、次期総理候補の菅義偉官房長官の「地方銀行の数は多すぎる」発言。商社株同様にPBR1倍割れが起きている地銀株も、発言が伝わると人気化しました。

足元のニュースに目が向きがちですが、材料が出たセクター以外でもバリュー株が回復していることを下の図は示しています。

■バリュー・グロースレシオ(バリュー株÷グロース株、数値が高いほどバリュー株が高い)

注:ブルームバーグより筆者作成。日本はTOPIX(東証株価指数)のバリュー株指数÷グロース株指数。

米国はラッセルのバリュー株指数÷グロース株指数

過去の業績への過剰反応、それとも高いリスクを取ったご褒美?

金融研究の世界では、バリュー株は、長期的に市場平均をアウトパフォームする傾向があるとされています。「バリュー株効果(Value effect)」と呼ばれ、市場の特性を示す「アノマリー」として代表的なものの一つです。

バリュー株効果の存在は1980年代からさまざまな研究で示されてきました。しかし、なぜそうなるのかについては、決着がついていません。

行動経済学の立場からは、市場が過去の業績がそのまま続くと考える、つまり過去の業績に過剰に反応するためだと考えます。その後こうしたミスプライシングが解消されることから、バリュー効果が発生するという説明です(参考:記事最後の注1)。

この一派には、米LSVアセット・マネジメントCEO(最高経営責任者)のジョゼフ・ラコニショク氏、米ハーバード大学のアンドレ・シュライファー教授、 米シカゴ大学のロバート・ヴィシュニー教授などがいます。ちなみに、ハーバードのシュライファー教授は金融経済分野の論文引用数などで圧倒的な業績を誇り、一部では将来のノーベル経済学賞候補とも言われています。

もう一つの考え方は、より伝統的な解釈で、バリュー株式のリターンはリスクを取ったご褒美であるという考え方を取ります。

そもそも株式投資のリターンの源泉はリスクテイクだ、という考え方が根底にあり、低位株の企業は倒産リスク等が高いので、その分リターンが高いはずと考えます(参考:同注2)

日本のディープバリュー株をロング、ハイグロース株をショートで検証すると

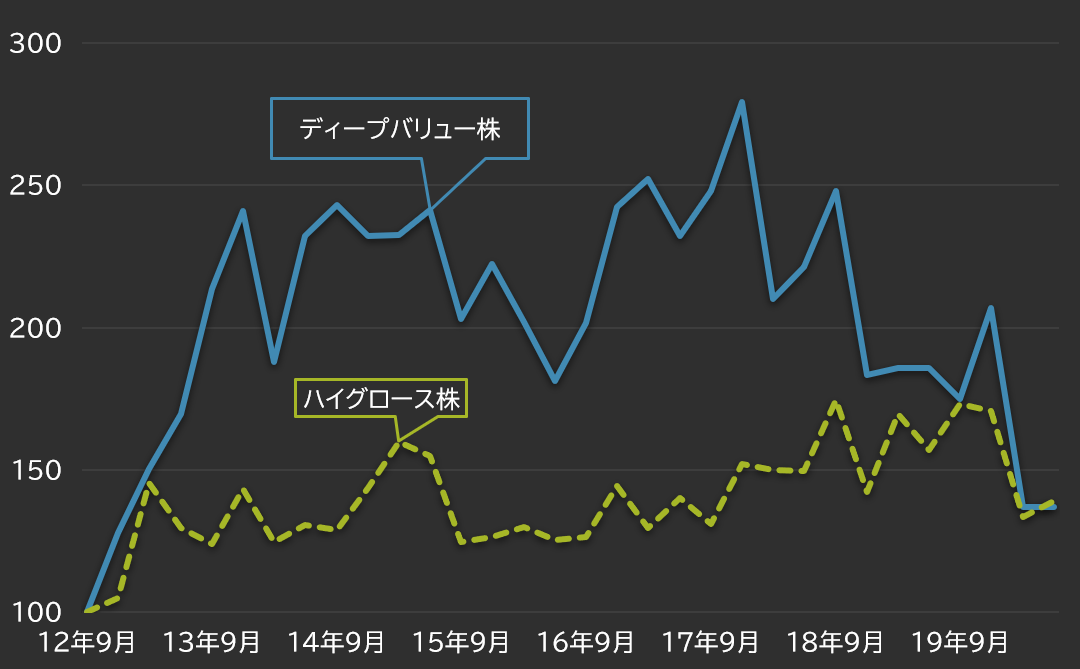

では日本のマーケットで簡単に見てみましょう。例えば、日経平均株価が低迷していた2012年秋に、PBR(株価純資産倍率)が0.5倍を下回っていたディープバリュー株をロングし、PBRが1.5倍を超えるハイグロース株をショートした場合を考えてみます。

2012年9月末時点で、ディープバリュー株のPBRの中央値は0.4倍。ハイグロース株の中央値は2.5倍でした。

その1年後の株価の上昇率は、ディープバリュー株が114%、ハイグロース株は24%と確かにディープバリュー株がアウトパフォームしています。パフォーマンスはそれぞれのグループのPBRの中央値の変化で計算しています。

アウトパフォームの理由としては、先に触れた伝統派の考え方に沿ったディープバリュー銘柄の経営難リスクを取ったご褒美とも、行動経済学の立場に沿ったそれまでの低収益を過剰に評価して、その後に揺り戻したようにも見えます。

いずれの説を信じるにしても、特に、経済が悪い状況から好転するときには、特にバリュー株投資が奏功しそうです。

先月来のバリュー株のアウトパフォームも、まさに低迷している市場からの回復期ゆえかもしれません。新型コロナの動向にもよりますが、回復が続けば、リターンが期待できそうです。

■日本のディープバリュー株とハイグロース株のパフォーマンス推移(2012年9月末=100)

出所:ブルームバーグ。注:ディープバリュー株は2012年9月末時点でPBRが0.5倍未満の銘柄、ハイグロース株は同1.5倍超だった銘柄として、それぞれのグループのPBRの中央値をとっている

足元のディープバリュー株、地銀株に動きも

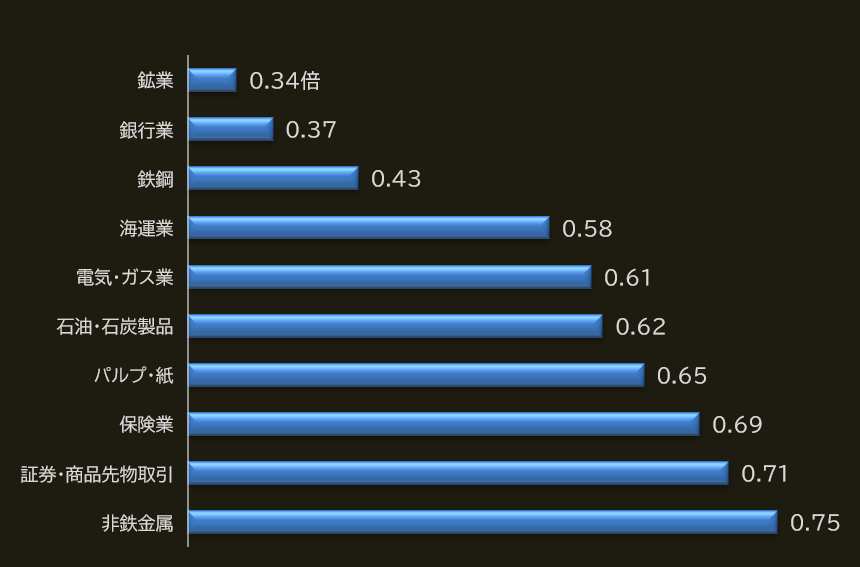

では、現在のディープバリュー株の状況をいくつか見てみましょう。業界別では、鉱業や鉄鋼などの素材関連や銀行、証券などの金融が低PBRとなっています。

■セクター別PBRワーストランキング

注:ブルームバーグより筆者作成。9月8日終値ベース

まず、ディープバリュー株の筆頭格である銀行株。9月8日終値ベースで銀行株の平均PBRは0.37倍と極めて低位に留まっています。

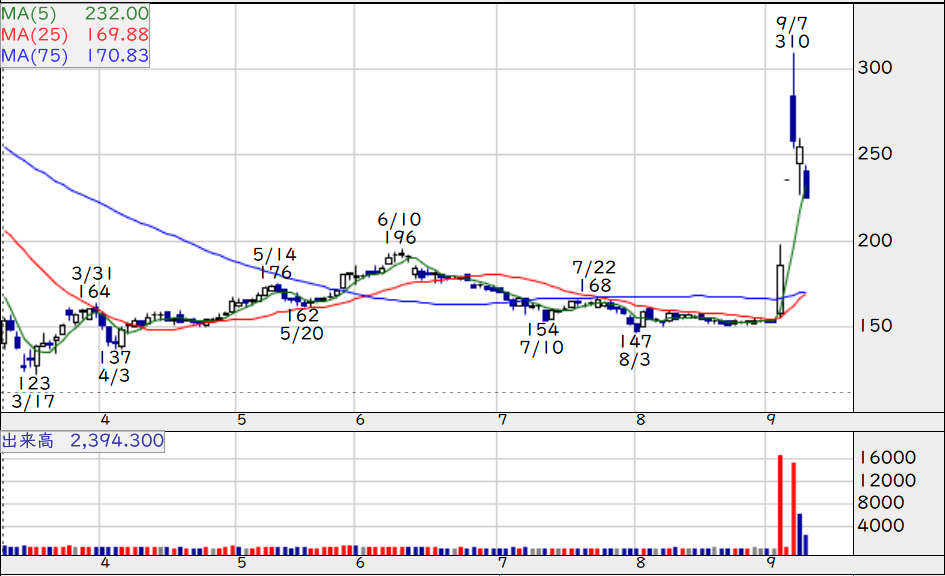

その銀行株は9月第1週に大きく動く銘柄が現れました。主に小型の地銀株で、例えば福島銀行<8562>は9月3~5日にかけて50%以上も上昇しました。

■福島銀行の日足チャート

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。