ボロ不動産&REITの逆張りで、大ヤラレ後に億り人、昨年暴落時も見逃さず

すご腕投資家に聞く「銘柄選び」の技 ともさんの場合~第3回

登場する銘柄

| サンケイビル(現在は上場廃止)、ダイビル<8806>、京阪神ビルディング<8818>、テーオーシー<8841>、インヴィンシブル投資法人<8963>、日本都市ファンド投資法人<8953>、ジャパン・ホテル・リート投資法人<8985> |

2004年から株式投資を本格スタートさせ、以降、資産半減などの大規模なドローダウンを経ながらも、その都度その損失をはるかに上回る復活劇を展開し、現在は5億円まで運用資産を膨らませたすご腕。億り人は13年に達成している。学生の頃から投資の知識を積み重ね、「趣味と実益を兼ねる」という発想で投資のスキルアップにつながる就職先に勤務し徐々に投資の腕を磨いた後、14年に専業投資家に転身する。投資スタイルは不動産関連、REIT(不動産投資信託)中心の投資から、最近は成長株投資にシフトしつつある。オプション取引の「プットの買い」、日経平均株価の売り戦略を交えて、資金管理に気を付けながら自身が納得した有望銘柄に集中投資するやり方でマイペースに資産拡大を目指す。仮想通貨への投資も交えて攻めている。

2004年から株式投資を本格スタートさせ、以降、資産半減などの大規模なドローダウンを経ながらも、その都度その損失をはるかに上回る復活劇を展開し、現在は5億円まで運用資産を膨らませたすご腕。億り人は13年に達成している。学生の頃から投資の知識を積み重ね、「趣味と実益を兼ねる」という発想で投資のスキルアップにつながる就職先に勤務し徐々に投資の腕を磨いた後、14年に専業投資家に転身する。投資スタイルは不動産関連、REIT(不動産投資信託)中心の投資から、最近は成長株投資にシフトしつつある。オプション取引の「プットの買い」、日経平均株価の売り戦略を交えて、資金管理に気を付けながら自身が納得した有望銘柄に集中投資するやり方でマイペースに資産拡大を目指す。仮想通貨への投資も交えて攻めている。第1回目「痛たぁ~、コロナ暴落で資産半減、そこから3倍返しの5億円を勝ち取ったワケ」を読む

第2回目「キラキラBASE<4477>」も興味なし、3倍返しの基本は『お祭りスルー』」を読む

今回登場中の億万投資家ともさん(ハンドルネーム)は、投資を始めてから3度も大ヤラレを食らい、そのうち2度は運用資産の半分がドローダウン(評価損・損失の発生)するこっぴどいヤラレっぷりだった。

だが、そのたびにリベンジで倍返し以上に資産を膨らませていく。その救世主となった存在の1つに「不動産」がある。といっても、実物の収益不動産に投資していたわけではなく、不動産関連銘柄やREIT(不動産投資信託)だ。

実は、ともさんは兼業投資家だった頃、不動産に関連した職に就いていた。まさに土地勘があったセクターへの投資が、大ピンチの時に生きたのだ。

その中には、棚からぼた餅的に想定外の材料も加わり、10倍化に成功した事例もある。また逆に、傍から見れば大博打のように見えるものの、当の本人にとっては冷静に練った上での戦略がバッチリハマった例もある。

今回は、そんな見どころ満載の成功例を紹介していく。

不動産株とREITは、その企業が保有する不動産の価値に注目

ともさんの全3回の大ヤラレの歴史の中で、特にひどかったのは1回目と3回目。初回の記事で紹介したように、1回目の東日本大震災の後に保有資産2000万円を1000万円に半減。そして3回目はコロナ大暴落の中で、3.4億円を1.55億円にまで溶かしてしまう。

「もう株式投資などやりたくない」と思ってもおかしくないようなヤラレ具合だが、この大ピンチを救い、その後のリベンジ戦の原動力になったのが、冒頭に触れた不動産関連銘柄への投資だった。

ターゲットとしたのは、サンケイビル(現在は上場廃止)、ダイビル<8806>、京阪神ビルディング<8818>や、REIT(不動産投資信託)だ。

大ヤラレで凹んでも、冷静な見極めの目は失わず

ともさんは専業投資家に転じる前には不動産に関連した会社に就職しているので、この分野の事情通で知識もあり。だが、先に挙げた銘柄の投資では専門知識を駆使しまくったわけではなく、不動産ビジネスの事情通でなくても投資の本質を理解していれば真似できる方法だ。

その本質とは、株式投資においては本来の企業価値と現実の価値の間に生じたギャップを見逃さないということだ。ともさんが不動産銘柄で着目した価値のギャップとは、投資対象にした企業が保有する「不動産」の本質的な価値だ。

ともさんが対象にしたダイビル<8806>や京阪神ビルディング<8818>は通常の法人、REITは不動産投資法人と形態こそ違うが、いずれも不動産の賃貸料や売買益が収益源という点で共通している。

こうした企業は、保有不動産の価値=企業価値と言っても過言ではない。ということは保有する不動産の現在価値を導き出せれば、それに対して時価総額が割安であれば、「投資妙味あり」と判断できる。

不動産会社やREITの場合、景気悪化や市場心理の冷え込みで株価が下落し時価総額が縮んだとしても、本来の不動産価値が大きく損なわれるような事態が起きていなければ、株価はあるべき水準に修正されていく可能性が高い。これがともさんが、不動産関連株のメリットとして重視するポイントだ。

ちなみに、企業が保有する不動産価値は、毎年公表される有価証券報告書や決算短信などに記載されている。2008年11月には、会計基準において2010年より、保有の賃貸用不動産の時価評価を記載することが義務化されることが公表された。

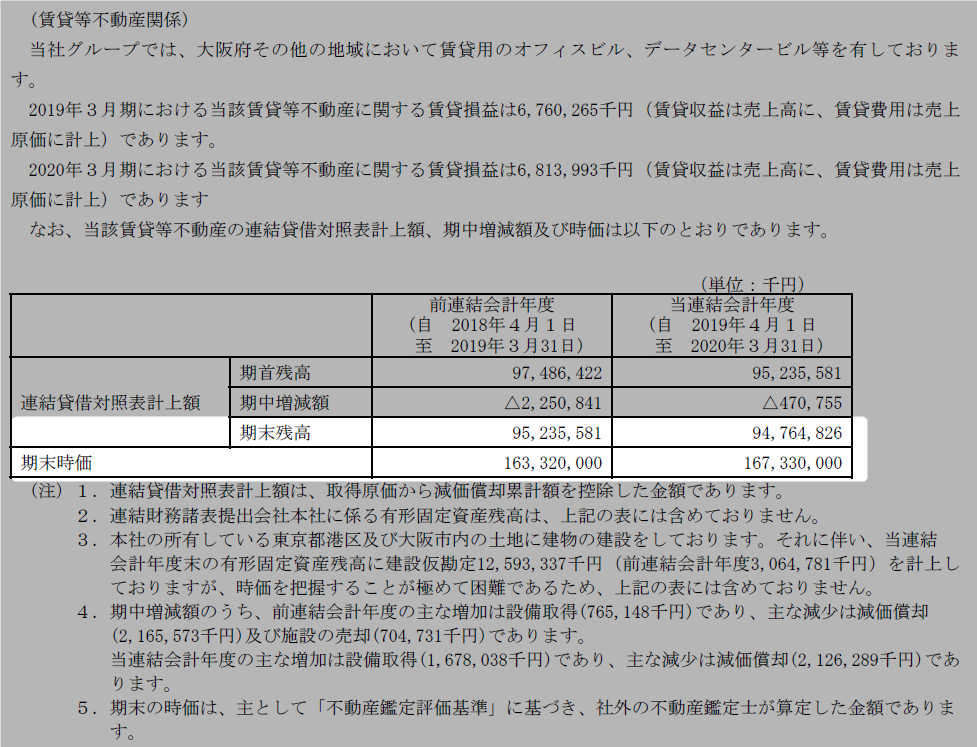

例えば、京阪神ビルの2020年3月期有価証券報告書からは、下のような「賃貸等不動産関係」の記述部分で、「期末時価」が読み取れる。

賃貸不動産の取得価額を表す「期末残高」に対して「期末時価」が上回っていれば、保有資産に含み益が乗っている状態だと判断できる。

特に保有資産の大半が、賃貸用不動産というダイビル、京阪神のような企業やREITは、こうした内容を把握することで、企業価値を計りやすいという特徴に着目した。

■ダイビルの有価証券報告書に掲載されている賃貸不動産関係の時価評価の情報

注:2020年3月期

株価の下落ほど、実物不動産は価値が下がっていないことに注目

では、具体的に、不動産関連株でのリベンジとはどのようなものだったのか。大ヤラレ1回目の11年の時期は、先に紹介した「保有不動産に含み益が乗っているのに株価が割安」という観点で、サンケイビル(現在は上場廃止)、ダイビル、京阪神ビルディング、テーオーシー<8841>などを仕込む。

サンケイビルは、東京のビジネス街の中心地、大手町に商業ビルを保有。京阪神は三井住友系で大阪を基盤とし、テーオーシーは、ホテルニューオータニ系で、流通系の賃貸物件を多く持つ。いずれも立地が良く、資産価値の高い不動産をいくつも持って、実はリッチな状況にあることを評価した。

この震災直後の時期は、全体相場も冷え込み、日経平均株価は、リーマンショック前の高値1万8300円の半分以下である8000円台まで落ち込むほどのボロボロ状態だった頃。特に、ともさんが仕込んだ先の不動産株は、リーマン前の4分の1の水準まで売り込まれるという悲惨な状況だった。

だが、実物不動産市場に目を向けると、そこまで価格は下がってはおらず、売り込まれた不動産関連株も、いずれは見直し買いが入ると考えていた。

ともさんによると、これらの企業の有価証券報告書から得た開示情報から読み取れる「鑑定時価調整後のNAV(ネットアセットバリュー、純資産総額)」を鑑みると、株価はその3分の1程度の評価しかされていないと感じたという。

「保有不動産に対して株価は割安だったため、これ以上の下値不安は限られているし、配当をもらいながら気長に待てばいい」。

そんな気持ちで、サンケイビルなど売られ不動産株に買いの手を入れた。市場心理も、ともさんのメンタルも冷え込んではいたが、「解散価値も分かっているし、持っていることは怖くない」という思いが心の支えになっていた。

サンケイビルのTOBを口火にウハウハを2度味わう

その後、描いたリベンジ戦のシナリオは見事に的中することに。例えばダイビルは12年1月の株価436円を底値に、アベノミクス相場の追い風に乗り、13年の春には3.5倍以上の1600円まで駆け上がる場面を見せる。そのほかの京阪神なども同様の上昇を見せ、ともさんはこのオイシイ上昇をうまくさらうことに成功した。

■ダイビルの月足チャート(2006年6月~16年12月)

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。