万年割安の日本株、ホントに割安な時はいつ?

大川智宏の「日本株・数字で徹底診断!」 第63回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「『業績相場』は本当に来る? 来るならどうする!」を読む

世界ではふたたび新型コロナウイルスの変異種が猛威をふるい始め、日本でも東京、大阪、京都、兵庫の4都府県で再び緊急事態宣言が発令される事態になりました。

こうした事態に世界の株式市場は全体的に下落基調にあります。しかし、リスクオフになるのは仕方ないにしても、その中でも不可解なのは、世界の株式市場の中で特に日本株が激しく売られていることです。

4月20日と21日の日経平均株価は2日続けて、500円を超える下げを見せ、下落率も連日で2%台となりました。一方、海外の主要指数はといえば、米国のダウ工業株30種平均やS&P500種株価指数、欧州のStoxx Europe 600や独DAXなどは1%以内の騰落率に収まっています。

コロナの変異種による感染拡大は、なにも日本に限ったことではなく、日本の株式市場だけが過剰反応を見せているのが腑に落ちません。年始から続いていた株高から急落に転じるまでの間、マクロ、ファンダメンタルズともに大きな変化が見られた形跡はないことから、何やら需給的な要因が根本にある可能性が高そうです。

この需給の過熱感に焦点を当てた指標をベースに日本株市場を見た場合、、結果論ですが、今回の急落はある程度事前に把握できていた可能性が高いことが分かりました。

「日米相対PBR」で割高・割安を判断すると

その指標とは、筆者もたびたび参考にしている「日米相対PBR」です。

詳細な分析に入る前に、まずこの指標の定義からです。日米相対という名称の通り、PBRの水準について日本と米国を比較していきます。

計算式は、日本株の予想PBR÷米国株の予想PBR――となります。

この値が大きければ大きいほど日本株が割高、逆に低ければ米国株が割高とみなされます。

PERではなくPBRを用いる理由は、PERの計算の基となるEPS(1株当たり当期純利益)はマクロ経済やセンチメント(投資家心理)の変化によって値がブレやすいからです。

これに対してPBRを計算する際に用いるBPS(1株当たり純資産)は、EPSに比べ、安定的に推移しやすい特性があります。

では、実際の値を見ていきましょう。期間は、2012年11月から足元の今年4月まで。起点は前回の金融危機後に低迷し、日本ではアベノミクスへの移行期になります。

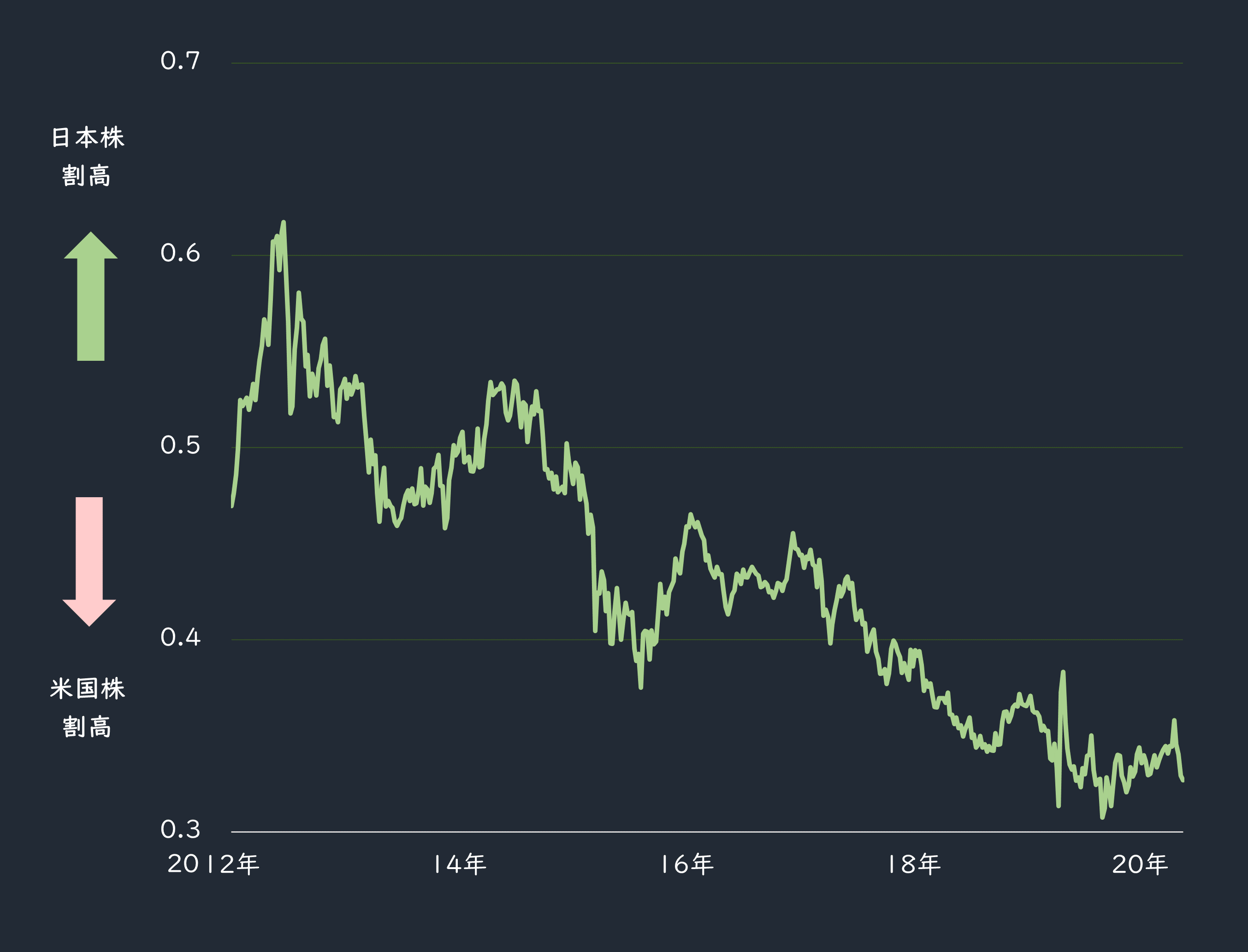

■日米の相対PBRの推移

出所:データストリーム。注: 計算は日本株予想PBR÷米国株予想PBR

日本株は米国株に対して割安というよりは、「純資産が持つ価値が低い」

ざっと眺めても分かるように、日本のPBRが米国に対して右肩下がりになっています。

これは、一見すると日本株が割安になり続けていると好意的に捉えがちですが、実際はその逆です。日本株は対米国株で、純資産に対する株価のプレミアムが低下し続けていることと同義です。

より定性的な表現としては、日本企業は米国企業と比較して、純資産が持つ価値が低いとみなされ続けています。

では、純資産の価値とは一体何なのでしょうか。それは、「多くの利益を生み出せる純資産かどうか」というのが唯一の判断基準です。

本来的な意味での純資産の価値は、現金性の資産が豊富か否か、または現在予想されている純資産が期先まで継続的に担保される信頼性を持つかといった解散価値の点が判断されます。

しかし、一般の株式投資の観点からは、多くの利益を生み出し続けられる純資産なのか、または純資産を活用して多くの利益を生み出せるのかです。つまりROE(自己資本利益率)が高いかどうかが最も重要となります。

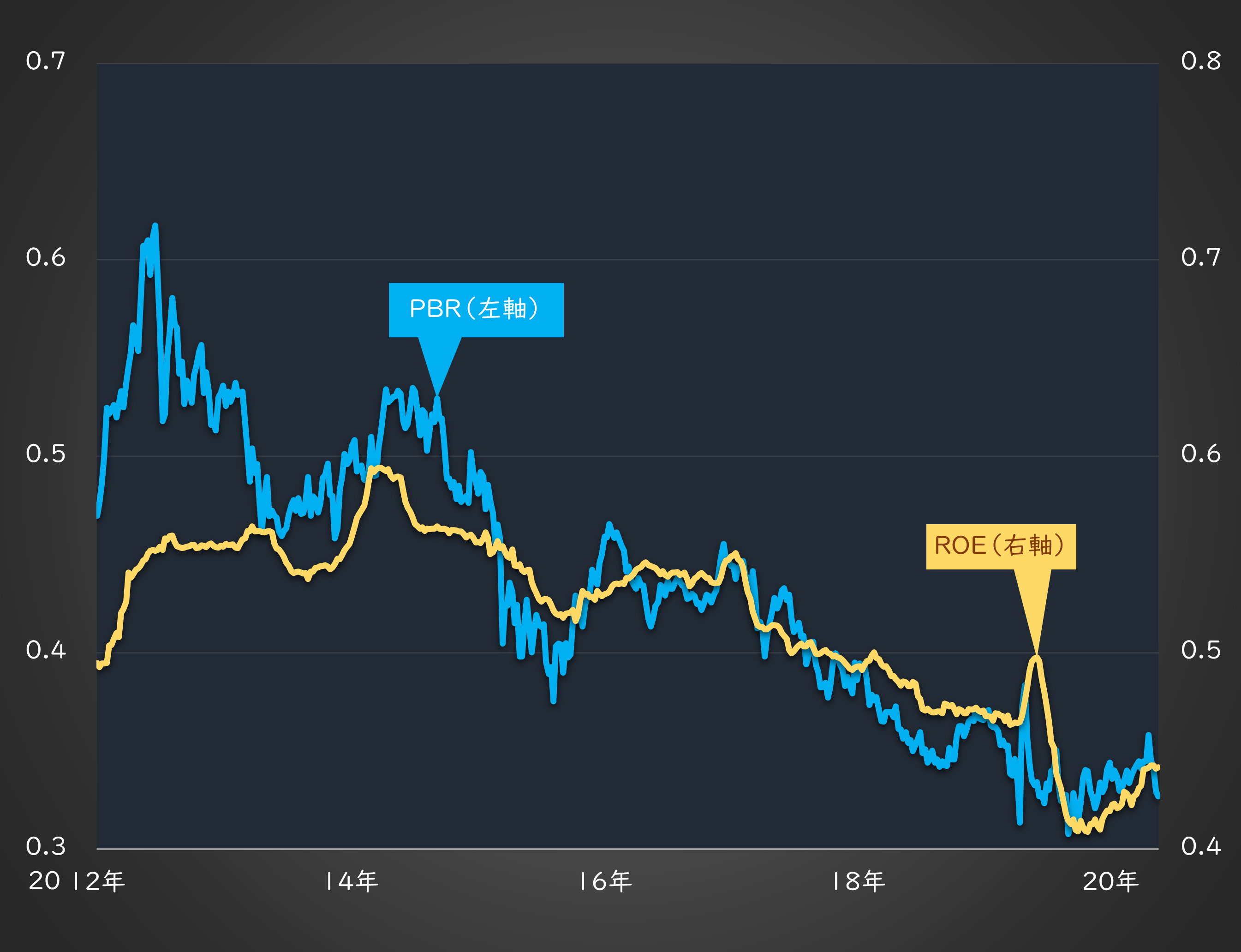

この純資産に対する値付けがPBRであるために、両者は密接な関係性を持ちます。日本株が米国株に対してPBRが右肩下がりということは、同様にROEも右肩下がりに推移することになります。実際に両者を重ねて表すと、大枠は見事に一致します。

■日米相対PBRと同ROEの推移

出所:データストリーム。 注: 計算は日本株PBR÷米国株PBR および 日本株ROE÷米国株ROE

万年割安状態の中での、割高と割安を分類すると

これらを総合すれば、日本株は米国株に比べて利益の創出力が劣後し続けていることになります。

この理由は諸説ありますが、少子高齢化による人口減少の問題や、積極的な事業投資をせずに貯蓄してしまう体質などが主因とされており、評価が低いことは仕方のないことです。

言い換えれば、日米の国全体の構造や国民性からくる根本的な違いの問題であり、一朝一夕で大きくトレンドが変化する可能性は低いでしょう。

ということは、このトレンドがある限りいつまでたっても日本株が割高と判断される日は来そうになく、何かを判断するための指標として用いるのは不可能なように思えます。

そこで、この右肩下がりのトレンドは「常に存在する」として、これを取り除けば、日本株が米国株に対して、割安な局面、逆に割高な局面になるかの判断が可能になります。

これは、トレンドで上下する循環成分を抽出し、その騰落を見ることで、時系列上の相対的な需給の過熱感を判断することが可能となります。

このトレンド線は「単回帰分析」という最も基本的な記述統計によって算出できます。中学校の数学で習うy=ax+bという一次関数のことです。

ここで、被説明変数yはトレンド線の一時点の値、説明変数xは計測期間の時系列の位置(いつ時点の値か)となります。

傾きaと切片bは「最小二乗法」と呼ばれる方法を用いて既知のデータから算出可能であるため、ある一時点のトレンドの値はPBRの時系列データさえあればエクセルなどで誰でも簡単に計算することが可能です。

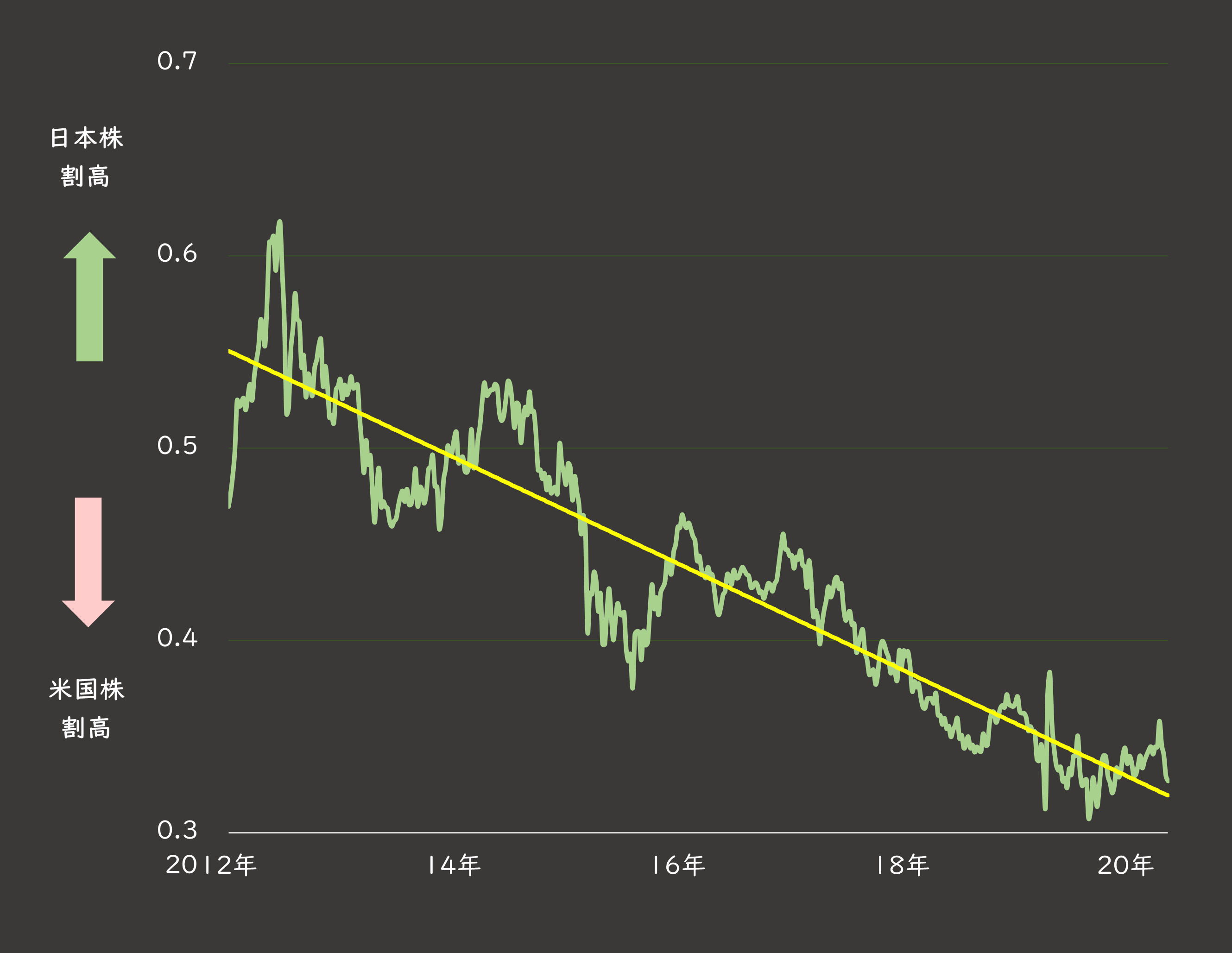

実際に計算してみると、字面よりはまったく難しくないので、興味のある方は「単回帰分析」で調べてみてください。以下のグラフのこの方法で算出したPBRのトレンド線になります。

■日米相対PBRとトレンド線(単回帰直線)

出所:データストリーム

まっすぐな右肩下がりのトレンド線を引くことができました。これが、前述の日本と米国の人口や投資マインドの格差の拡大、つまり利益創出力の観点から見た国の値付けの定量的な差を表しているといえます。

ただ、これでは線が斜めで見にくいので、前述のようにここからこのトレンド線を取り除いて、循環成分のみを観察することにします。シンプルに、日米の相対PBRの実データからトレンド線の値を引き算するだけです。

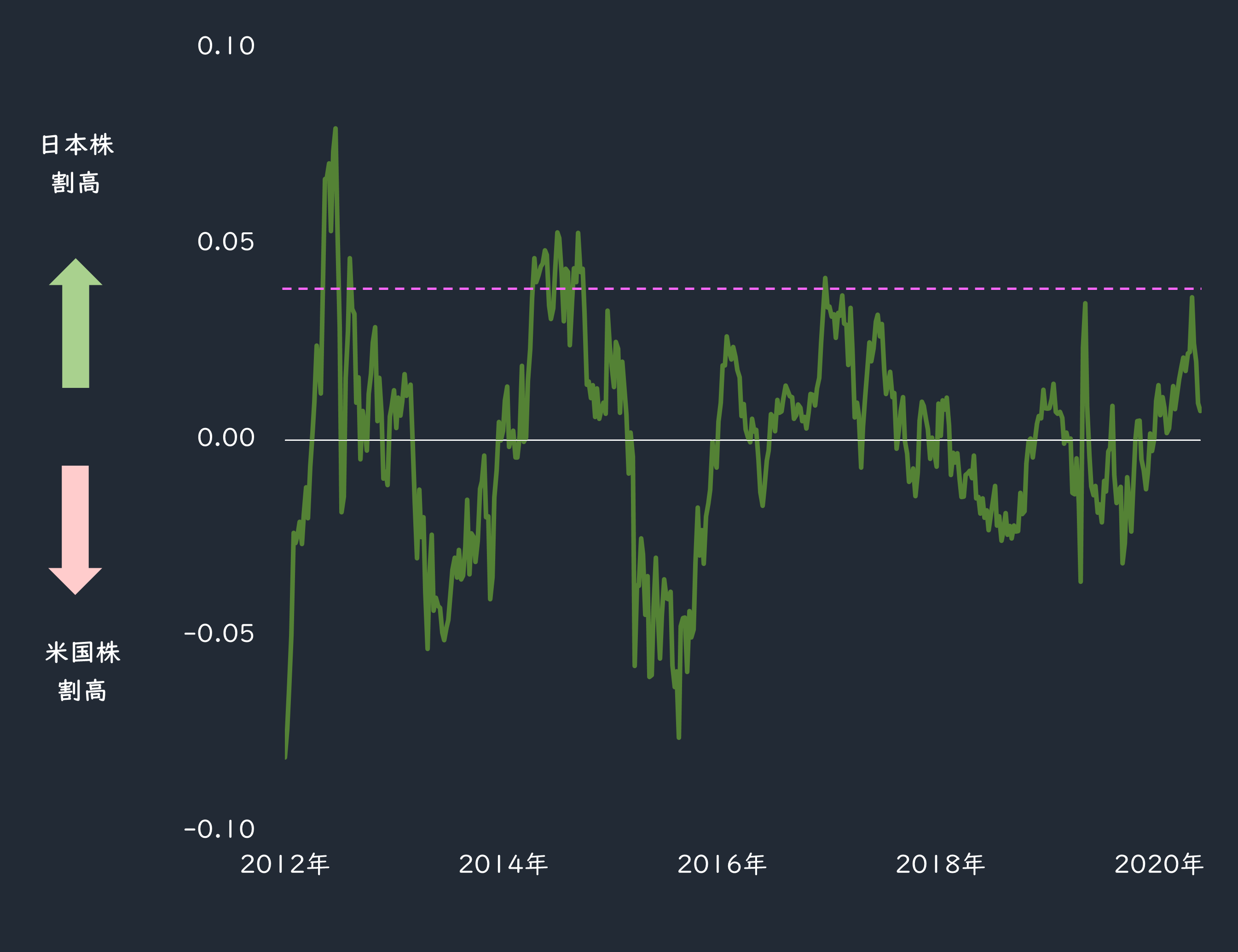

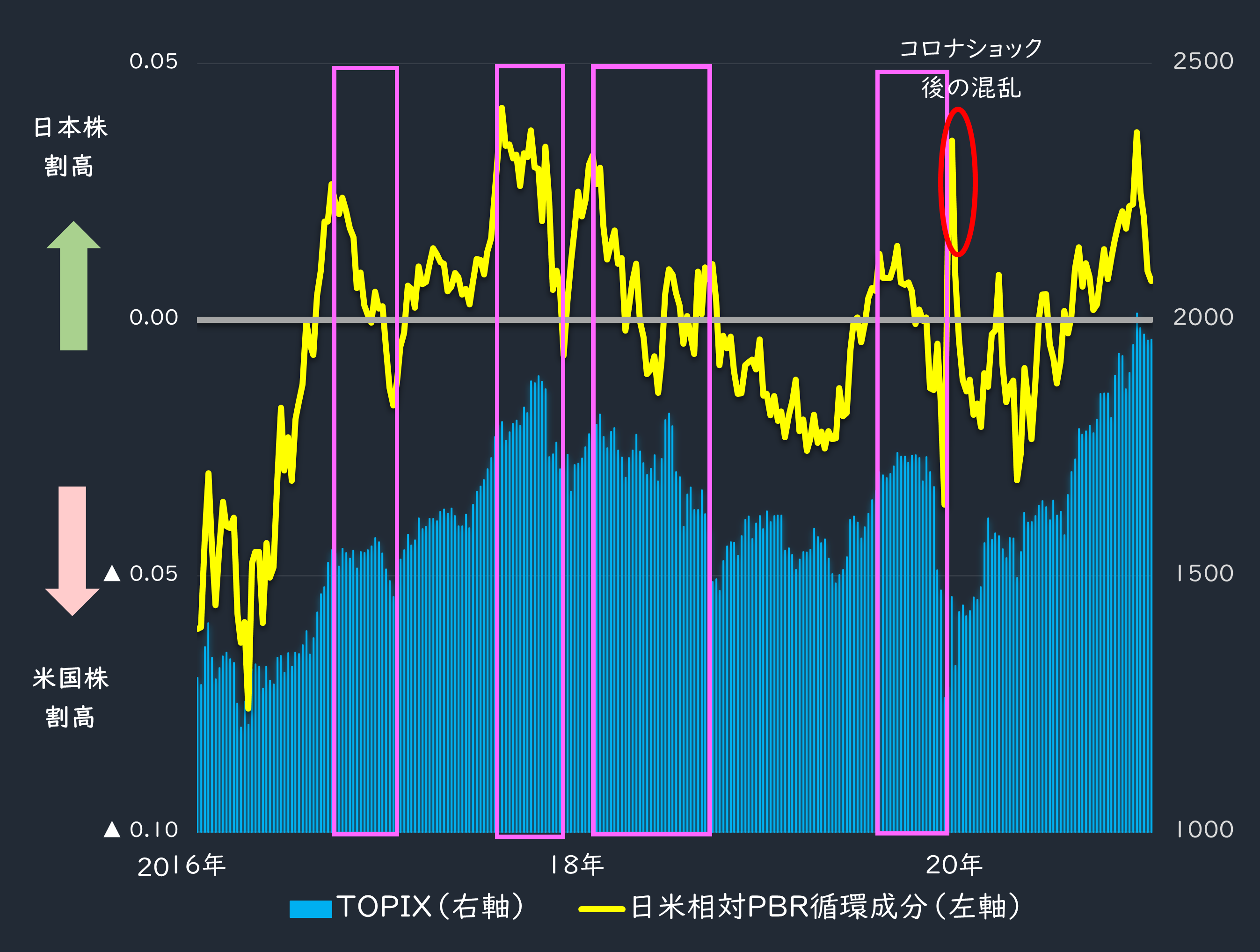

■日米相対PBRの循環成分

出所:データストリーム

これによって、日米の長期トレンドを除去した相対的な割高・割安感を可視化させることができました。ある程度、きれいに循環していることが分かります。また上のグラフにピンクの点線で示したように、日本株の割高水準には上限らしきものがあるようです。

このラインに達するか、あるいは一時的にオーバーシュートすると、日本株の米国株に対する割高感が是正されるような需給が入りやすいことになります。

これはテクニカル分析でいうところのRSI(相対力指数)やボリンジャーバンドの上限のようなイメージで問題ありません。

そして、最近の値について言えることは、直近まではかなりの高値圏、つまり割高感があったことは事実で、やや修正は入っているものの依然として値はプラスの位置にいたということです。

また、実はこのデータは4月の第3週時点までのデータを用いて計算しており、4月20日と21日の日経平均株価が連日500円以上急落した局面は含んでおりません。

つまり、今回の急落が発生する前から、このトレンド除去済み日米相対PBRは、強い調整の兆候を示していたことになります。このことは、TOPIXの推移と比較して表示すると一目瞭然です。グラフが複雑になるので、過去5年間のみを表示しています。

■日米相対PBRの循環成分とTOPIX

出所:データストリーム

すべてのケースに当てはまるわけではありませんし、コロナショック後の混乱期などは値が大きく乱高下する場合などもありますが、多くの局面でTOPIXの急落や調整を捉えていることが分かります。

循環成分がプラス(割高)の領域におり、その値が下へとトレンドを持ち始めた際に、TOPIXの相対的な割高感の是正が始まることが多いのです。

また、ところどころでTOPIXの動きに対してやや先行して動くようにも見受けられます。足元は、前述の通り足元の急落相前時点の動きですが、循環成分は過熱感を帯びつつも下方に強いトレンドを持っていました。

その結果として、翌週に今回の急落を引き起こしたため、この相対PBRがある程度の有用性が認められるかと思います。

急落が一旦は収束した4月21日引けの時点では値は0近辺にあり、過熱感はかなり是正された感はありますが、それでもこのトレンドが大きく変わるまではさらなる急落には注意が必要と言えるかもしれません。

日本株のホントの割安局面で、PBRファクターの投資効果は

そして、最後に投資アイデアです。この循環成分の騰落で銘柄の物色に傾向は見られるのでしょうか。結論から言えば、ある程度はっきりと特徴が見られることが分かっています。

今回は、日米の相対PBRを使用していることから、日本株PBRのファクターリターンが循環成分の動きに影響を受けるのかを簡単に見ていきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース