コロナショックを1カ月前に察知、ソフバン株も踏み上げ前にショートで利確

第27-2回 強い投資家はどんな人~日本株投資家3900人調査で解明!(ケーススタディ編)

登場する銘柄

| 川村一馬さん(仮名・30代・男性・兼業投資家) | |||

|---|---|---|---|

| 日本株運用資産 | 3200万円 | |

| 累積投資元本 | 750万円 | ||

| 累積リターン | 2450万円 | ||

| 投資スタイル | テクニカル分析 | ||

| 主な保有期間 | 短期(1日~1週間) | ||

| 保有銘柄数 | 20銘柄 | ||

| 投資開始年 | 2018年1月 | ||

| 他の投資対象 | なし | ||

| 自身の性格分析 | こだわりが強い | ||

| 好きな言葉 | 「幸せはつかむものではなく、感じるもの」 「死ぬ気でやれよ、死なないから」 | ||

| 川村一馬さんとは:兼業投資家。 昼間は音楽編集や農業出資などを手掛けるフリーランサー。 その傍らで2018年から株式投資を行い、 日本株運用資産を元手750万円から3200万円と4倍超に増やしてきた。 出身の立教大学で統計学を習った経験を生かし、 短期相場を予測できる統計データを独自に作成した。 これが強力な武器となり、リターンを積み重ねる原動力となっている。 趣味はサッカー観戦。画像は、思い出のSL列車。 後に投資のきっかけにもなった、ほろ苦い失恋を思い出すという。 | |||

前回「月間成績30連勝、手作りの統計データで「明日勝てる株」を発見する技」の記事を見る

月間成績30連勝中の川村一馬さん(仮名・30代・男性)の2回目。前回は銘柄選別方法と取引の事例を紹介した。

簡単におさらいすると、川村さんは統計と確率を使った「明日の株価天気予報」なる手法でリターンを積み重ねてきた兼業投資家だ。買いの判断は原則、その銘柄にかかわる3つの株価指標がすべて「晴れ」と予報したときになる。

この株価天気予報は「台風」の察知も可能だ。マーケットが大きく崩れるような状況でも力を発揮する場面があった。

今回はその詳細と事例、最後に川村さんのような統計システムをつくるのに必要なポイントを伝える。

コロナショックの急落を1カ月前に察知

際立ったのが、2020年3月のコロナショックだ。日経平均株価が1万6000円台の底を打つ1カ月前には、既に「わかりやすいくらい予兆が見えていた」(川村さん)

そこで2月後半にポジションのすべてをロングからショートに切り替えたことで、後に大きなリターンを獲得することができた。利益は700万~800万円程度。本業の年収分を一気に稼ぐことができたという。

役立った指標が次の2つ、騰落レシオと空売り比率だ。

騰落レシオで主要株価指数の上昇トレンドが失速したタイミングを確認、そして空売り比率が連日ように高水準で推移していたことを見て、「これから大きな下降トレンドが始まるかもしれない」と読んだのだ。

2つの指標の使い方を具体的に見ていこう。まず騰落レシオは、市場の値上がり銘柄数と値下がり銘柄数の比率から「買われすぎ」「売られすぎ」を見るテクニカル指標の1つだ。ただし、川村さんは少し違った使い方をする。

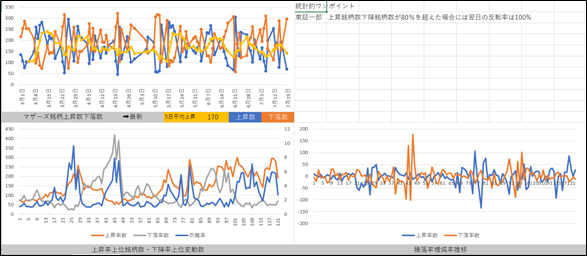

着目するのは比率でなく、騰落の数がどれくらい乖離(かいり)しているかだ。この乖離が一定基準を超えると回帰的に動く傾向が見られることから、川村さんは、上昇トレンドと下降トレンドの切り替わりのサインとして活用している。

乖離は、具体的には以下の2つから計算している。

20日間で株価「下落」率が15%以上の銘柄数

川村さんは下の画像のように折れ線グラフを使うことで、視覚的に乖離の幅がわかるようにしている。

■川村さんが分析した主要株価指数の「値上がり銘柄数」「値下がり銘柄数」の推移

注:本人提供

反転の基準は、値上がり銘柄数と値下がり銘柄数の乖離が5倍を超えたとき、ないしは双方の数が50を下回ったときになる。

コロナショックの1カ月前は、値上がり銘柄数が値下がり銘柄数の6~7倍になる大きな乖離が生じていた。ここまでくると、さらに上昇銘柄の数が増えることは考えにくくなり、つまりは上昇トレンドの反転が近くづいていることを指す。

当時、川村さんは上昇が下落を大きく上回ってきた分、今後、大きな下落トレンドがくるかもしれないと予想した。

このことを確信に変えたもう1つの基準が、空売り比率だ。日経平均株価などの空売り比率が連日上昇していたのだ。

川村さんの中でショートを仕掛ける基準は「10日連続で空売り比率が40%を超えたとき」としている。コロナショック前は連日45%以上で推移していたため「明らかに相場の変化を感じた」(川村さん)と振り返る。

念のため、当時と似ている相場が過去にあったかをデータから探ってみた。するとヒットしたのは、18年12月25日付近の相場だった。

この時の状況を詳細に見ると、確かにコロナショック1カ月前と似たような状況になっていた。国内の主要株価は、長らく続いていた上昇トレンドが終わりを迎えつつ、同時に空売り比率が上昇していた。

覚えている人も多いだろう。当時は米中貿易摩擦の影響で景気の減速が懸念されていた時期。市場はFRB(米連邦準備理事会)に金融緩和策への転換を期待していたが、その期待は反故にされたことで、市場は急落。日経平均は1週間で1000円以上下落するクリスマスショック(FRBショック)に襲われた。

川村さんは2018年末の状況から、20年初めに中国・武漢で騒動になっていた新型コロナウイルスの流行を警戒するに至った。

ソフトバンクGでは、空売り比率の高さに着目

これら2つの視点からショートで取引した1つが、ソフトバンクグループ(以下、SBG)<9984>だ。2月後半に株価5500円で空売りし、3月後半に3000円で買い戻した。60万円のリターンを得た。

■ソフトバンクグループの日足チャート(19年12月~20年8月)

目を付けた理由は、3つ。

1つ目は、エンベロープ指標。上がってきた株価が下降トレンドに反転する目安となる上限バンドを超えていた。

2つ目が、空売り比率の高さ。SBG株は、川村さんの中の40%基準をはるかに上回る水準で推移していた。

そして3つ目の理由が、中国との取引が多い銘柄だったからだ。

3月後半にSBG株を利益確定したのは、主要株価指数が上昇トレンドに切り替わるサインが見られため。これは先ほど紹介した「値上がり銘柄数と値下がり銘柄数との乖離」を見て感じ取ったことだ。

値下がり銘柄数が値上がり数の18倍超えに、相場反転を確信

コロナショックが市場を襲った後の3月後半は、値下がり数が値上がり数を18倍も上回る乖離を見せていた。川村さんが目安とする5倍を大きく超えていた状況だった。

「この反動で株価は急騰する」と読み、SBGをはじめとする当時の空売り銘柄を買い戻して利確した。結果的にその判断が奏功した。

この時期はSBG株の取引で痛い目に合った投資家もいる。同社のビジョン・ファンドが不調に陥ったことで、SBGの資金繰りや20年3月期決算に悪影響を及ぼし、同社株が下落するという読みから、ショートを仕掛けていた投資家だ。

しかし、彼らのその予想をあざ笑うかのように同社株が踏み上げられる。その動きを食らった投資家が、ショートの含み損解消に伴う買い戻しの発生で、さらなる上昇をもたらすという皮肉な事態が起こったのだ。

川村さんの場合は、踏み上げが始まる1カ月前に空売りを仕掛け、踏み上げ直前のタイミングで手仕舞った。絶妙のタイミングでの取引となったのは、本人にしてみれば「基本的にはルールに従って取引をしていただけ」という感覚だった。

ちなみに同時期にショートで成功した例としては、他にも日立製作所<6501>、SUMCO<3436>、ルネサスエレクトロニクス<6723>などがある。空売り・買い戻しの動機や基準は、先のSBGとほぼ同じになる。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。