「退職金で運用」のおススメ商品のよくある落とし穴

清水香の「それって常識? 人生100年マネーの作り方-第34回

FP&社会福祉士事務所OfficeShimizu代表

1968年東京生まれ。中央大学在学中より生損保代理店業務に携わるかたわらファイナンシャルプランナー(FP)業務を開始。2001年に独立後、翌年に生活設計塾クルー取締役に就任。2019年よりOfficeShimizu代表。家計の危機管理の観点から、社会保障や福祉、民間資源を踏まえた生活設計アドバイスに取り組む。一般生活者向けの相談業務のほか執筆、企業・自治体・生活協同組合等での講演活動なども幅広く展開、テレビ出演も多数。 財務省の地震保険制度に関する委員を歴任、現在「地震保険制度等研究会」委員。日本災害復興学会会員。

1968年東京生まれ。中央大学在学中より生損保代理店業務に携わるかたわらファイナンシャルプランナー(FP)業務を開始。2001年に独立後、翌年に生活設計塾クルー取締役に就任。2019年よりOfficeShimizu代表。家計の危機管理の観点から、社会保障や福祉、民間資源を踏まえた生活設計アドバイスに取り組む。一般生活者向けの相談業務のほか執筆、企業・自治体・生活協同組合等での講演活動なども幅広く展開、テレビ出演も多数。 財務省の地震保険制度に関する委員を歴任、現在「地震保険制度等研究会」委員。日本災害復興学会会員。前回記事「『退職金がもうない』を回避、転ばぬ先の生活設計」を読む

前回記事では、退職金を上手に使う中で、10年以上の長期で手を付けずに済むお金ならば投資に回すことも可能としました。ただし、退職金の運用で勧められる商品のなかには、注意が必要な商品もあります。

今回は、おすすめ商品の特徴と注意点を見ていきます。よくある商品は、

1 円預金+投信セット商品

2 外貨建て保険

3 ワンルームマンション投資

――の3つが代表格です。以下、3商品についての注意点を見ていきましょう。

(1)円預金+投信セット商品

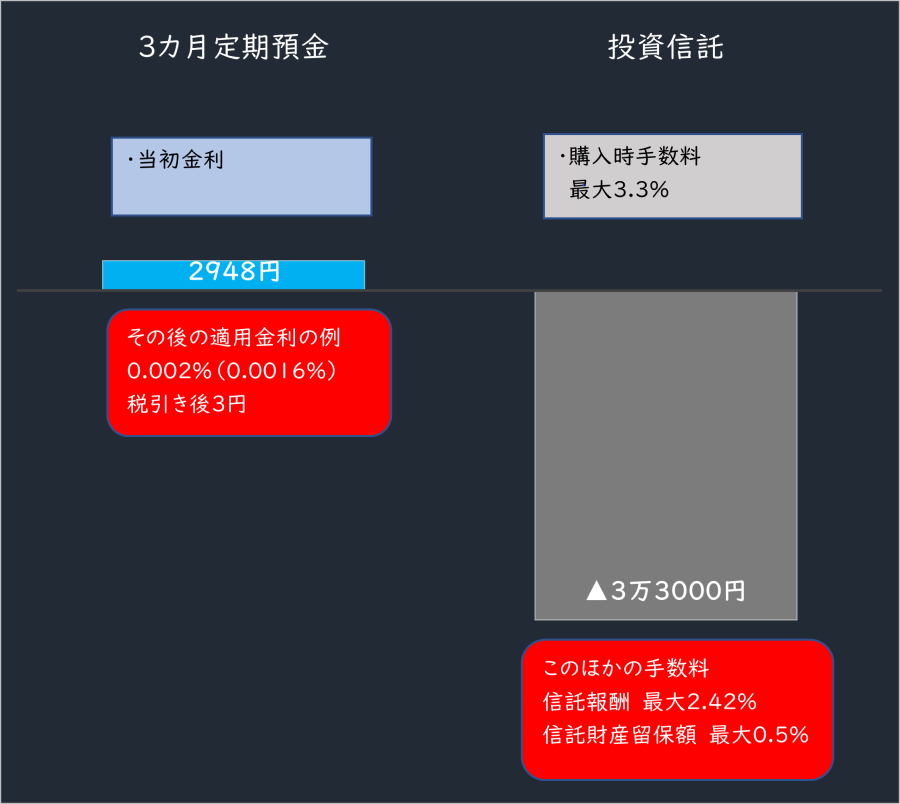

~ 受け取り利息は約3000円、支払う手数料は3万3000円

多くの銀行で以前から販売されているのが「円預金+投信」のセット商品です。投信などのリスク商品と円預金をセットで申し込むと、円預金金利が高くなります。

退職金だと、より高金利が設定されることが多いようです。投信よりも、高い預金金利に目が行きがちですが、それだけで決めてよいのでしょうか。

ある商品は、投資信託などの購入(利用額の50%以上かつ10万円相当以上)、円定期預金の預け入れ(利用額の50%以下)を同時に申し込むと、円定期預金の初回金利が0.5%(税引き後0.39%)、退職金の場合は年1.5%(税引後1.19%)になります。

退職金を利用して、投信100万円、円預金100万円とそれぞれ50%ずつ、合計200万円で利用した例で見てみます。

リスク商品は、銀行が扱う投資信託のほか、外国債券と仕組債も対象です。投資信託を選ぶと購入時手数料は最大3.3%(消費税込み)なので、申し込み時点に最大で3万3000円のコスト負担が発生します。

保有中にかかる手数料の信託報酬は最大2.42%(同)、また途中解約すると信託財産留保額が最大0.5%(同)で差し引かれるものもあります。いずれにせよ、当初は3万3000円のマイナスから運用スタートとなります。

一方の円定期預金。高金利の適用期間は1年ではなく3カ月。受け取る利息は2948円です。

この計算式は

100万円×1.50%÷365日×90日=3698円

3698円×(国税15.315%+地方税5%)=750円

3698円-750円=2948円

――となります。

そして3カ月経過後の適用金利は、通常の店頭表示金利になります。某大手銀の3カ月定期預金の金利は年0.002%、税引き後は年0.0016%です(8月19日現在)。

これを適用すると税引き後の利息は3円と、最初の3カ月の約1000分の1になってしまいます。

つまり、3万3000円の購入手数料を払って手にした投信で得られる特典は、約3000円に過ぎない、ということです。信託報酬も加味すると、もっと減ります。

もちろん、購入した投信がその後値上がりして、コストを上回る収益を得られる可能性もあります。しかし、納得できる商品を自ら選べることが前提でしょう。

もともと買うつもりだった商品がセットされるのであれば選択肢にもなり得ますが、高金利(実はわずかな利息額)に釣られて欲しくもない投信を買うのはお勧めできません。

■投信セット預金の当初の利息収入と手数料(各100万円の場合)

注:▲はマイナス。3カ月定期預金は税引き後の金額。投信の手数料は消費税込み

(2)外貨建て保険 ~ トラブルが急増中

外貨建て生命保険は、円ではなく外国通貨で保険料を支払い、保険金を受け取る保険です。円建てと同じように、終身保険や養老保険、個人年金などがあります。

超低金利下で「貯蓄になる」と勧められるようですが、運用実績や市場金利、為替相場の変動で損益が発生します。保険金や解約返戻金が増えることもあれば、元本割れすることもある、投資型商品と位置付けられるものです。

同時に、種々のコストが差し引かれることにも留意が必要です。まず、契約時に円を外貨に換えて保険料を払い込みますが、為替相場次第で払い込む保険料が変わり、為替手数料もかかります。

保険ですから、言うまでもなく保障料もかかっています。契約が続く限り、契約を維持するためのコストや、運用に関わる費用もかかり続けます。積み立ての利率が比較的有利に見えても、これらを差し引いた実質利回りはそれより低くなります。

さらに、満期や中途解約で外貨を円に換えて受け取るときは、為替相場により受取額が変動し、為替手数料も差し引かれます。お金を円貨に換えるタイミングによっては、大きな元本割れの可能性もあります。

仕組みが複雑、かつ受取額が保証されない商品ですから、ある程度投資の知識がある人でないと理解が難しい商品です。しかし少し心得のある人なら、この商品を選ぶことはないでしょう。

外貨投資を望むなら、外貨建てMMF(マネー・マーケット・ファンド)や外国債券に直接投資したほうがコスト安ですし、保障が必要なら、為替コストのかかる外貨で運用するより、掛け捨ての安い保険に加入したほうがずっと安上がりでしょう。

問題は、知識が十分でない人にこの保険が勧められ、かつそうした人の加入がトラブルを招いていることです。近年、全国の消費生活センター等には外貨建て生命保険についての相談が多く寄せられています。

為替リスクやコスト負担を理解していなかった、生命保険だと認識していなかった、本人の意向とは異なるのに押し切られたなどのトラブルが見られます。

外貨建て生命保険は、生保会社の営業職員だけでなく、銀行でも販売されています。高齢者が多い傾向はありますが、年代を問わず相談が寄せられていることから、退職金も含め、全方位的に販売が強化されているものとみられます。

しかし、トラブルの原因には販売員の説明不足も指摘されており、生命保険協会は苦情縮減と募集人教育の向上を図ることを目的に、外貨建て保険の販売資格試験を2020年に導入しています。それほどまでにトラブルが多いわけです。

■外貨建て保険の留意点

| 項目 | 通貨 | 留意点 |

| 保険料の払い込み | 外貨 | 為替手数料が掛かる |

| 保険金 | 外貨 | 円で受け取る際に為替手数料が掛かる |

| 解約返戻金 | 外貨 | 円で受け取る際に為替手数料が掛かる |

| 定期的な費用の発生 | ―― | 契約の締結、維持、運用費用が発生する |

(3)ワンルームマンション投資 ~ 年4%の利回り」のカラクリは

ワンルームマンション投資の勧誘電話は、多くの人が受けたことがあるでしょう。

「家賃収入で長期安定収入」

「節税効果が得られる」

「少額資金でもローンで投資」

退職金運用のみならず、現役世代の老後の不安を埋めるような魅力的な言葉のオンパレード。しかし、鵜呑みにするのは危険です。

年間家賃収入を物件価格で割ったのが「表面利回り」で、購入時・保有時の税金や保険、メンテナンスコストその他の経費を加味したのが「実質利回り」です。

下のグラフは物件価格が2500万円のマンションの例を示したものです。年間家賃収入は102万円なので表面利回りは4.08%になります。

しかし、実質金利は物件購入時に掛かる仲介手数料や登録印紙税や不動産取得税などの「その他経費」を加えた額が分母になり、また分子に年間家賃収入から保険料や税金などの諸経費を差し引いた額となります。