波乱時も焦らない、月次から理論株価で4億円までの技

すご腕投資家に聞く「銘柄選び」の技 はっしゃんさんの場合~第1回

登場する銘柄

はっしゃんさん(ハンドルネーム・50代・男性)のプロフィール:

はっしゃんさん(ハンドルネーム・50代・男性)のプロフィール:会社員でエンジニアとして勤め、2年前に運用資産3億円達成を機に独立

起業した成長株投資家。従業員持ち株会加入をきっかけに1990年後半

から株式投資を開始し、以降、2001年の911(米同時多発テロ)による

株価暴落時に企業の「月次」情報の観察の有効性を見出す。

30代で億り人に。その後は理論株価の活用でさらにパワーアップし着実に利益を

伸ばし、現在は4億円プレーヤーに。VTuber(バーチャルユーチューバー)として、ネット動画で投資情報を発信。

またSNS(交流サイト)やブログでも理論株価の値や注目銘柄がわかる「成長株Watch」や「月次Web」、『会社四季報』速読法などを公開している。

著書に『はっしゃん式成長株集中投資で3億円』(総合法令出版)、新刊の『決算書「3分速読」からの"10倍株"の探し方』(KADOKAWA)など。

日経平均株価は9月半ばに3万800円近くと31年ぶりの水準を付けたと思えば、そこから米国株に引っ張られるように下落し、足元では2万9000円ほどと直近高値から2000円近く沈んでいる。

ここ数年はよくある光景になっているが、短期間で乱高下する相場に一喜一憂、または乗り遅れや逃げ遅れにストレスを溜める個人投資家も多いだろう。

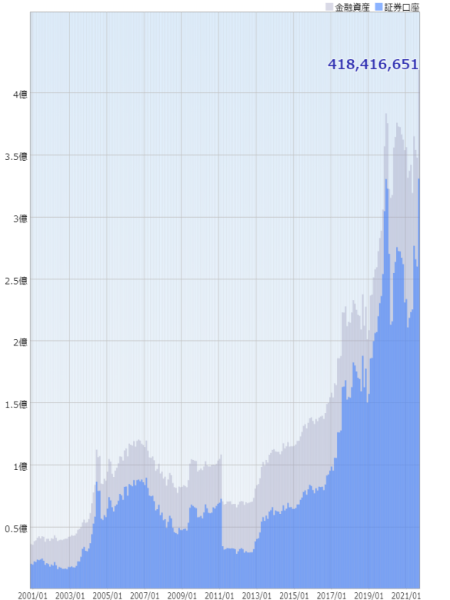

今回登場する億万投資家はっしゃんさん(ハンドルネーム)は、イケイケ相場でも浮かれず、反対にダメダメ相場でも焦らず、マイペースを保ちながら、約25年にわたる投資家人生で、4億円強の運用資産を築いてきた。

■はっしゃんさんの運用資産額の推移(はっしゃんさん作成)

足元のような値幅が大きく変動する相場にも、はっしゃんさんが泰然と向き合えるのは、理論株価の活用が根幹にある。

しかし、投資を始めた当初から、理論株価を使っていたわけではない。投資をするようになってから抱え始めたある違和感を解消するために、試行錯誤して行き着いたのが理論株価だった。

はっしゃんさんの取り組みで、まず関心が向かうのは理論株価の中身だろう。だが、むしろその過程で試した取り組みや、そこから築き上げた投資哲学も見逃せない。

初回は、試行錯誤しながら辿り着いた「短期の変動に負けずに長期で勝ちを呼び込む」ための投資哲学について見ていこう。

給与天引きの持ち株会の開始で株式投資の世界へ

はっしゃんさんが投資を始めたのは、1990年後半からになる。会社で給与からの天引き方式で勤め先の株式を積み立てていく従業員持ち株会を開始し、本格的な資産形成に乗り出した。

並行してネット証券で自身でも証券口座を開き、勉強がてら株式投資を始めることとした。当時は金融ビッグバンの幕開けの頃で、株式の売買手数料の自由化や金融機関の再編の動きが強まるなど、資本市場も新たなステージに向かう時期だった。

そうした中で、会社員のはっしゃんさんの周りには、投資家仲間やノウハウを教えてくれる達人はいなかった。独自の見方で財務データや株価チャートを見ながら、どちらかというとフィーリング任せで投資に向かっていたため、戦績も勝ったり負けたりしていたという。

成績がパッとしないこともあったが、売買しながら本人はどこかしっくりしないものを感じていた。はっしゃさんは理数系。仕事でも、オフでも、ロジカルな思考を基に判断する習慣が根付いていた。だから根拠が曖昧な状態で投資するのは、自分らしさに欠けていたのだ。

また仕事中に株価に気を取られ、集中できなくなることもストレスを感じていた。そんな背景から、株価が上昇し続ける優良企業へ長期投資を考え、ロジカルな銘柄選択を模索することに。

だが、簡単にはいかず。しばらく手がかりが掴めない状態が続いていた。

月次観察と得意分野への集中投資で、飛躍へ

そんなはっしゃんさんが「これはイケる」と手応えを感じた投資法が、主に小売りやサービス業が公表する月次情報を観察し、ここから成長が期待できる銘柄を見つけていくやり方だ。

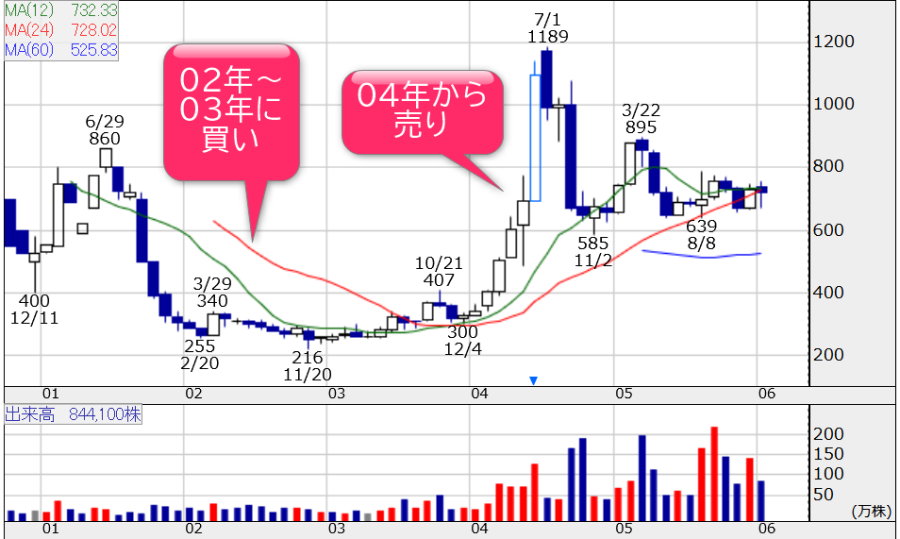

その取り組みで、成功を手にしたのがトップカルチャー<7640>への投資だった。2002年から投資を始め、04年に入ると、大きく動意づき半年で株価が4倍近く跳ね上がる。この動きに乗ることができたのだ。

またこの飛躍には、月次情報に加えてもう1つの戦略も貢献している。はっしゃんさんは、IT(情報技術)エンジニアとして音楽配信の仕事に携わっており、潜在的な競合であるCDレンタル業界に詳しかった。

当時、トップカルチャーは、ITバブルの反動で好業績ながら割安に放置されており、手応えを感じたことを材料に、同社への集中投資を行った。

その結果、トップカルチャーでのリターンなどが貢献し、100万円からスタートさせた運用資産は、追加資金も加わり2004年には1億円を突破へ。ここから資産拡大に弾みがかかり、はっしゃんさんの投資の道がさらに開けていく。

■トップカルチャーの月足チャート(2001年~05年)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、

同値は「グレー」。以下同

2001年の「911」をきっかけに月次の重要性に気付く

はっしゃさんが月次情報に注目するきっかけとなったのは、2001年9月の911(米同時多発テロ)が巻き起こした株価大暴落だ。当時、ニューヨーク証券取引所はパニックから4営業日の売買停止という事態に追い込まれ、株価も全面的な大幅下落を余儀なくされる。

日本株もそのあおりを受ける中、特に際立ってヤラレた銘柄の1つ、旅行会社のエイチ・アイ・エス<9603>が目にとまる。同社はもともと、2000年前後のITバブルの崩壊以降はダウントレンドに。その背景を知ろうとウェブサイトを調べて企業研究していくうちに、月次情報の読みこなしが有効であることに気付く。

ここでポイントになったのは、「月次を追って行けば四半期決算の先取りができる」という気付きを得たこと。毎月発表される月次情報の動きを観察して行けば、3カ月に一度発表される決算の数字をある程度予想することができ、先回り投資が実現できるとわかった。

全店売上高から四半期決算は計算できる

では、具体的にどんな観点で月次を見てきたのか。ポイントになるのは、①既存店売上高と②全店売上高だ。

一般に、「既存店」はオープンから1年程度の新規店舗を除いたもの、「全店」は期間中に新規にオープンした店舗や撤退した店舗を含んだものを指す。

はっしゃんさんによると、

全店売上高では、該当する決算期の月次の実績を平均することにより、四半期決算の売上高はかなり正確に予測できる。そして、これを会社予想と比較して、好業績であれば上方修正が期待できるのだという。

月次実績は、企業が公表する第1四半期(3カ月分)、上期(6カ月分)ごとの累計での平均増減率を見ていく。累計の公表がなくても、3カ月分などの公表数字を平均すればよい。

例えば、第1四半期の売上高の累計の実績が前年比108.5%とあれば8.5%増ということに。企業予想で第2四半期までの前年比増加率を6.5%としていれば、既に計画を上回っていることになり、上方修正の見込みが出てくることになる。

加えて、既存店売上高では、

・前年同期に対して100%を超えた場合

→好調の青信号

・同100%を大きく下回った場合、もしくは割り込みが連続して続いた場合

→停滞の赤信号

・同100%を超えた場合でも、前月から数字が大きく低下した場合

→注意の黄信号

―― という見方で、公表企業の好・不調を見極めてきた。新規出店から1年以上経過した既存店の売上高がプラスということは、利益が増えていることが見込めるからだ。

つまり、全店のデータでは売上高の見込み、既存店では利益の見込みを推測できる。そして、利益が増えれば株価上昇が期待できる。これが、はっしゃんさんの考え方だ。

成長の初動を捉える

さらに、成長株を見分ける着眼点としては、月次売上高を次のように段階分けし、その上で「成長の初動」を捉えるべく目を光らせる。その内容は、

成長の初動段階

→ 前年同期比100%割れが続く状態から、100%超えへと転換

低成長からの加速段階

→ 前年同期比100%が110%、120%と10%程度の上振れとともに増加

高成長入り

→ 前年同期比130%以上

―― というもの。このいずれかにあれば、成長株の候補としてさらなる観察の対象となる。

このような区分を行うのは、株価上昇の初動を狙って割安な段階での先回り買いを狙うため。足元で好業績銘柄を選ぶ方法も悪くはないのだが、その多くが既に人気化しており割高なことが多く、高値掴みを避ける意図がある。

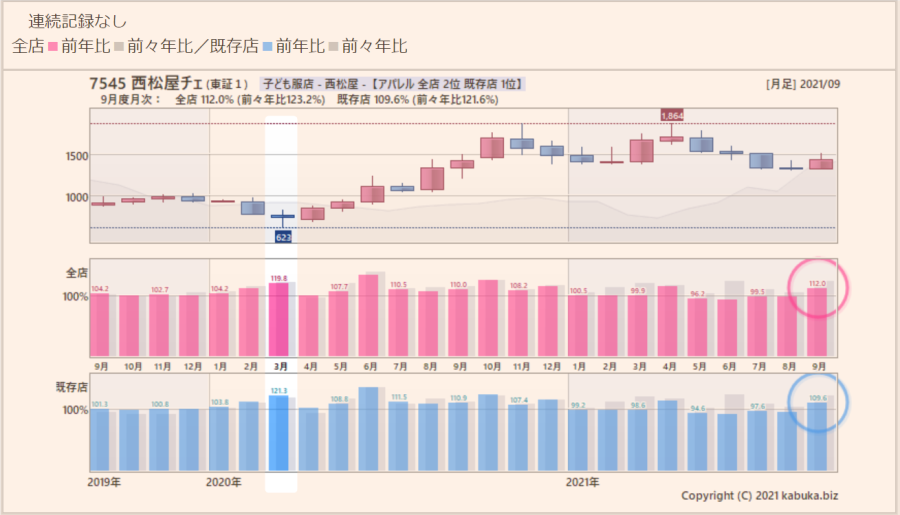

以下は、子供服チェーンの西松屋チェーン<7545>の例だ。

■西松屋チェーンの株価と月次売上高の関係(19年9月~21年9月、はっしゃんさんの「月次Web」より)

重要な見どころは、2020年の2月、既存店売上高が112.6%。3月には121.3%と、前年同期に比べて成長が加速したところだ。

この発表を契機に、株価は19年にずっとヨコヨコで動いていたのに対し、ぐっと上昇に転じて流れが変わったことが見て取れる。

株価上昇の背景としては、20年2月あたりから本格化したコロナ感染拡大の影響で百貨店や大型商業施設が営業停止の流れになり、西松屋の追い風になったことがある。

同社は郊外型のロードサイド店舗が中心となっており、感染リスクが少ないことから、ライバル店が営業できない中で着々と売り上げをあげることにつながった。

はっしゃんさんは、こうした発見をいち早く行うのに月次観察が有効とするのと同時に、『会社四季報』(東洋経済新報社)や決算情報の読みこなしも重要だと考える。

月次情報の読み解きから銘柄選びの腕を一段引き上げたはっしゃんさんは、その後EPS(1株当たり利益)、そしてROE(自己資本利益率)重視に移行し、そこから現在活用する理論株価の算出に進化させてきた。これらについては別の回で、詳細を触れていく。

「投資に勝つための10カ条」を掲げる

今回、強調しておきたいのが、月次情報や理論株価を使うようになった根底にある哲学だ。四半世紀に及ぶ投資経験からはっしゃんさんは、「投資に勝つための10カ条」を掲げている。

それは

2. 企業価値が予測可能な銘柄に限定して投資する

3. 消費者ビジネスの勝ち組を発掘して投資する

4. 月次情報で業績変化を先取りして投資する

5. 決算から未来の業績を予測して企業価値を計算する

6. 同業他社比較でオンリーワンを探して投資する

7. 株価チャートと業績の連動性・類似性で投資する

8. 長期投資で成長に比例して配当を増大させる

9. 成長が続く限り何年でも保有し続け「利大損小」を目指す

10. ストレスとうまく付き合って投資家として成長する

――になる。ポイントは、企業価値に着目した成長株に「集中投資」「長期投資」を目指していることだ。

そのために、

月次情報や決算情報、ビジネスモデルから将来の業績を予測しやすく、

チャートを参考に業績に連動して株価が動いていきやすい銘柄をターゲットにして、

ストレスを溜め込むことを避けて、業績成長が続く限り保有していく

――ことを心がけている。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。