テンバガーを掴み損ねた反省から「低PERの呪縛」にさよなら

すご腕投資家に聞く「銘柄選び」の技 はっしゃんさんの場合~第2回

登場する銘柄

はっしゃんさん(ハンドルネーム・50代・男性)のプロフィール:

はっしゃんさん(ハンドルネーム・50代・男性)のプロフィール:会社員でエンジニアとして勤め、2年前に運用資産3億円達成を機に独立

起業した成長株投資家。従業員持ち株会加入をきっかけに1990年後半

から株式投資を開始し、以降、2001年の911(米同時多発テロ)による

株価暴落時に企業の「月次」情報の観察の有効性を見出す。

30代で億り人に。その後は理論株価の活用でさらにパワーアップし着実に利益を

伸ばし、現在は4億円プレーヤーに。VTuber(バーチャルユーチューバー)として、ネット動画で投資情報を発信。

またSNS(交流サイト)やブログでも理論株価の値や注目銘柄がわかる「成長株Watch」や「月次Web」、『会社四季報』速読法などを公開している。

著書に『はっしゃん式成長株集中投資で3億円』(総合法令出版)、新刊の『決算書「3分速読」からの"10倍株"の探し方』(KADOKAWA)など。

前回記事「波乱時も焦らない、月次から理論株価で4億円までの技」を読む

今回登場中のはっしゃんさん(ハンドルネーム)は、自身で改良を重ねた理論株価の算出に基づいた成長株投資を柱に、資産を4億円以上にまで膨らませてきた。

理論株価を駆使するスタイルに至ったのは、感覚ではなく理論的に銘柄を選別し売買したい思いから。その最初の取り組みとして、月次情報に着目した。今後の業績成長の動向を見極める確度が上がるからだ。

株式投資は、将来の変化を予測するゲームだ。成長株投資なら今後の業績の伸びを予測することが鍵になる。ただ、これからいったいどんなことが起こるのかは、誰も正確に予測することはできない。

しかし、取り組み方次第で不確実の度合いを低めることまではできる。はっしゃんさんが最初に月次情報に着目したのは、業績成長の予想につきまとう不確実性を薄める効果があると見込んだからだ。

今回は、月次情報に注目する次のステップとして、PER(株価収益率)とEPS(1株当たり純利益)、そしてROE(自己資本利益率)を活用していく取り組みについて紹介する。

当初、はっしゃんさんは、大きなキャピタルゲインを狙うには、できるだけ割安水準で買う必要があるとの考えを持っていた。業績に見合うPER水準から見た上値と安値の想定株価の目安をチャートに描いた「PERライン」を入れて、投資に活用していたという。

下の図は、当時活用していた「PERライン」入りのチャートを、現在のベイカレント・コンサルティング<6532>を例に再現したものだ。

■はっしゃんさんが活用していたPERの目安入りのチャートの例(17年~21年9月)

注:はっしゃんさん作成

だが、実際に成長株を長期間保有した結果、低PERよりも、その成長の基になるROE(自己資本利益率)に注目すべきだったと反省することに。

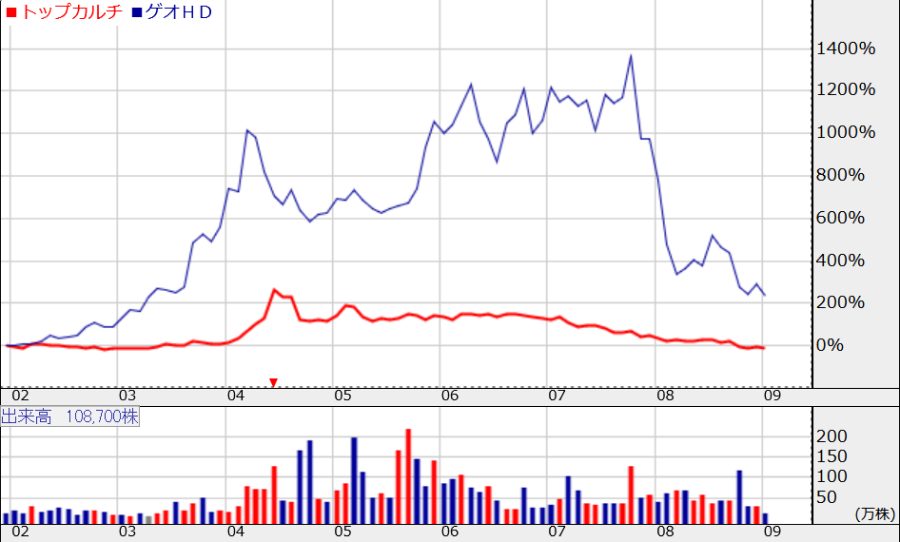

その気づきを与えてくれたのが、前回紹介したCDや書籍の販売などを手掛けるトップカルチャー<7640>と同業のゲオ<2681>、そしてベビー用品などを製造販売するコンビ<7935>と同業のピジョン<7956>への投資だった。

今なら「トップカルチャーよりゲオが良かった」

はっしゃんさんがトップカルチャーやゲオに注目したのは、仕事でCDレンタル業界を分析し、彼らの事業価値に精通していた中で、ITバブル崩壊後に割安に放置されていることに投資妙味を感じたためだ。

この2社へ投資する際に、はっしゃんさんはよりPERが低いトップカルチャーに集中投資、同社より割高なゲオへの投資は最低限に留めた。

この時、ゲオの方がより魅力的で成長性が高いことを認識していたが、PERから見た株価が割高で決断できなかったのだ。

だが、下に示した02~09年のトップカルチャーとゲオの株価を比較すると、その判断はイタいものだったことが一目瞭然になる。ゲオ株は2002年から04年の2年でテンバガー(10倍株)になっている。

■トップカルチャーとゲオの月足株価の対数比較(02年~08年、02年を0とした場合)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、

同値は「グレー」。以下同

同様に当時、自身が赤ちゃんを育てていた経験から、身近な成長株として投資したコンビ<現在は上場廃止>とピジョン<7956>がある。

この2社についても同様で、低PERだったコンビに集中投資し、ピジョンの方はすぐに売却してしまった。だが割高感から長期保有を決断できなかったピジョンは、その後に株価50倍以上になる。

ピジョンの株価に騰勢が増すのは13年以降と時間はかかっているが、長期保有を前提にしているはっしゃんさんにとっては反省材料になっている。

■ピジョンの月足チャート(2001年~20年)

ゲオやピジョンの例は、「現時点の株価水準」だけに目を奪われると、より大きなリターンを得られる機会を見逃してしまうことへの気づきとなった。

この反省から考えたのが、PERの計算で使う予想EPSの伸びを精査したうえで、3年先、5年先の株価水準を見なくてはならないこと。

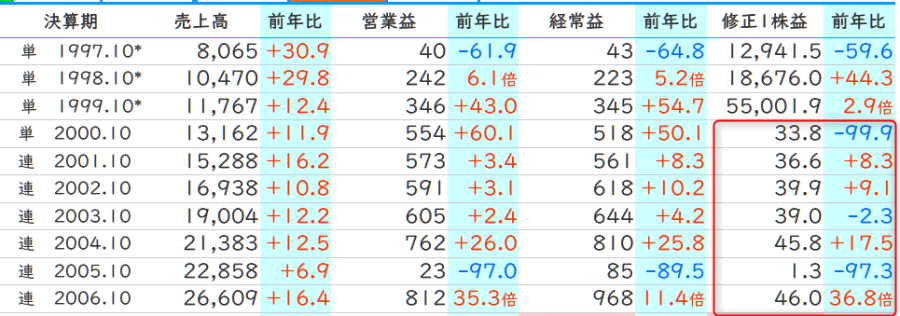

下に示したトップカルチャーとゲオの2000~06年のEPSの伸びを比較すると、ゲオの伸び率が圧倒的に高く、これがこの期間の両社の株価の勢いに違いをもたらしていたことがわかる。

■『株探プレミアム』で確認できるトップカルチャーのEPSの成長性推移

■『株探プレミアム』で確認できるゲオのEPSの成長性推移

では、どうしたら今後のEPSの伸びの違いを見極められるのか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。