オミクロン・パニックに負けたくないなら「小・低・落・高」はスルー

大川智宏の「日本株・数字で徹底診断!」 第78回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「「脱・キャッシュリッチ」銘柄なら、どれでもいい?」を読む

オミクロン変異株の拡散で、世界の株式市場が揺れています。

足元では反発に向かう動きを見せています。しかし、新しい変異株が相場にどこまで影響を与えるのか、現段階では誰にもわかりません。株式投資としては、再びパンデミックとなる最悪の事態を想定して、事前に備えておく必要がありそうです。

では、どのような対策を打つべきなのか? それには昨年2月から深刻化した前回のパニック相場の教訓を生かすことです。

再び悲観一色に襲われるようなことが起きても、落ち着いて立ち回るためには前回の教訓を生かすことです。その方策を探るのが今回の記事の目的です。

まずは2020年2月のコロナ・ショック時の市場の動きをおさらいします。日経平均株価は2月6日に高値を付けた後から急落を始めます。

そして、3月11日に世界保健機関(WHO)がパンデミック宣言を出した直後の3月16日まで市場は大暴落を続け、底打ちまでに1カ月強の累計で30%近い下落恐慌相場となってしまいました。

■コロナ・ショック時TOPIXの動き

上のチャートからも分かるように、前年末に新型のウイルスが発生してから暴落に至るまでは2カ月程度は楽観視され続けていた期間があり、暴落の最中も度々反転上昇を見せる日は存在しているため、一時的に戻りを見せたとしても安心はできません。

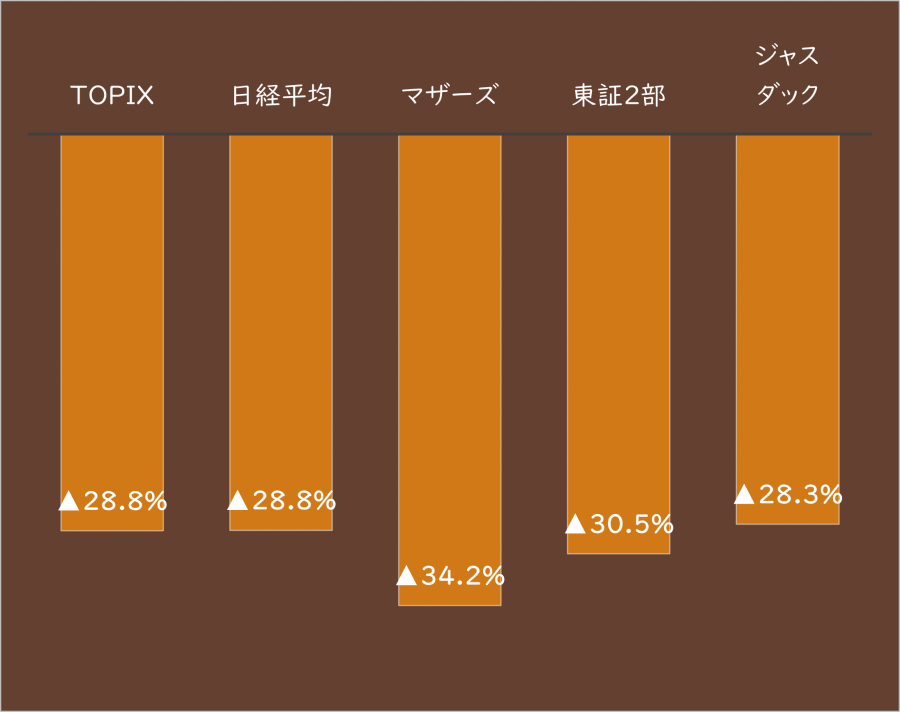

当該期間の指数別のパフォーマンスを見たものが、以下の図になります。

■前回コロナ・ショック時の株価指数別のパフォーマンス

出所:データストリーム。注:▲はマイナス

TOPIX(東証株価指数)、日経平均などよりも、東証マザーズ指数や東証2部指数といった中小型・新興市場が強く下落していたのが特徴です。もし今回の感染の状況が長引くようであれば、これらの市場への積極的な逆張りといったリスクテイクはできるだけ避けたほうがいいかもしれません。

では前回のコロナ・パニック相場で、どのような特性を持った銘柄が好まれ、または嫌われていたのでしょうか。定量分析で徹底検証しました。

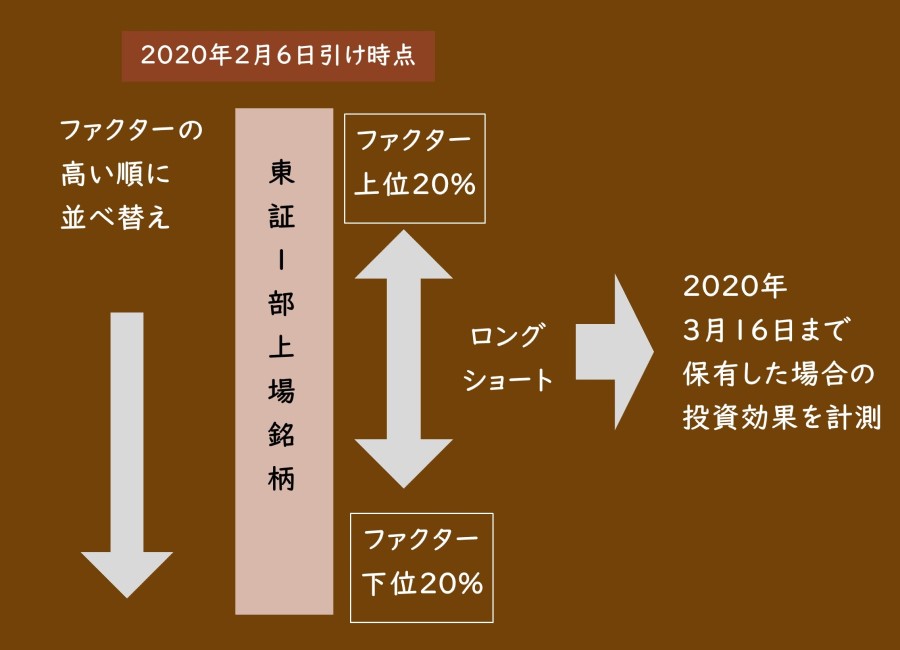

方法は、ファクター分析を主眼に置きます。母集団は東証1部上場銘柄で、銘柄群のファクターの高低の分類は、上位下位20%を閾値とした5分位で判別します。

■効果の計測方法

出所:データストリーム

この手法に基づき、2020年2月6日引け時点を基準日としてファクターごとに銘柄を高群、低群と分け、それぞれの群の同年3月16日までの平均リターンの差分(高群-低群)をファクターリターンとして定義します。

データは、実績と注記がある場合を除き、業績や財務に絡むものはすべて12カ月先のコンセンサス予想値を使用しています。

規模は大きいほどプラス

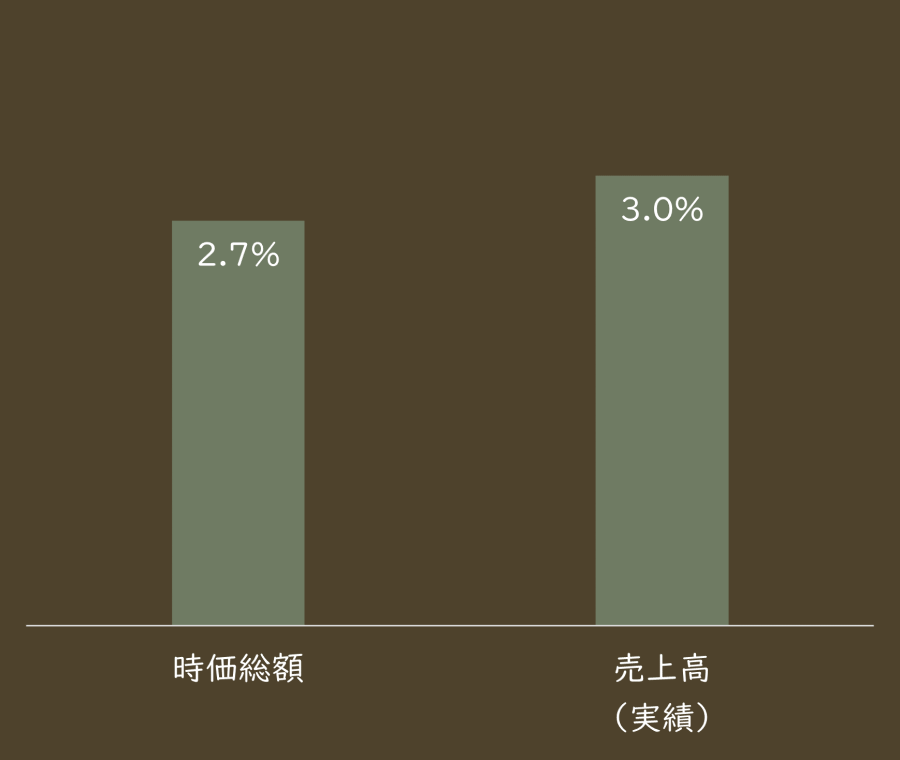

それでは、実際に各ファクターのパフォーマンスを見ていきます。まずは、基本的な要素としてのサイズとしての時価総額と、事業規模としての売上高の効果です。

■時価総額と売上高の効果

出所:データストリーム

時価総額、売上高ともに強いプラスのリターンとなっています。つまり、大型株や事業規模の大きい銘柄は比較的底堅かった反面、中小型株や規模の小さい銘柄は激しく売られていたことになります。

一般に、中小型株は大型株と比べて、成長性を取るうえで負債などの財務リスクが大きい場合が多く、急落相場では会社自体の脆弱性が嫌われるケースが多いようです。

バリュエーションでは配当利回り

続いては、割安性です。今回は、すべてのファクターリターンの計測方法を高群-低群で統一しているため、PERは益利回り(PERの逆数)、PBRは純資産利回り(PBRの逆数)としています。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。