三井住友DS・市川雅浩氏に聞く 日経×株探スペシャルインタビュー「2022年株式市場展望」

―崩れぬ株高基調、米物価上昇も年後半には落ち着くか―

3回目は三井住友DSアセットマネジメント チーフマーケットアナリストの市川雅浩氏。

市川雅浩氏(三井住友DSアセットマネジメント チーフマーケットアナリスト)

Q:2022年の株式相場を一言で語るとどんな相場でしょうか?

市川雅浩氏(以下、市川):流動性相場が継続し、株価を下支えする1年になるとみています。

Q:米国は利上げやバランスシート縮小に動くとみられていますが、流動性相場は続くのでしょうか

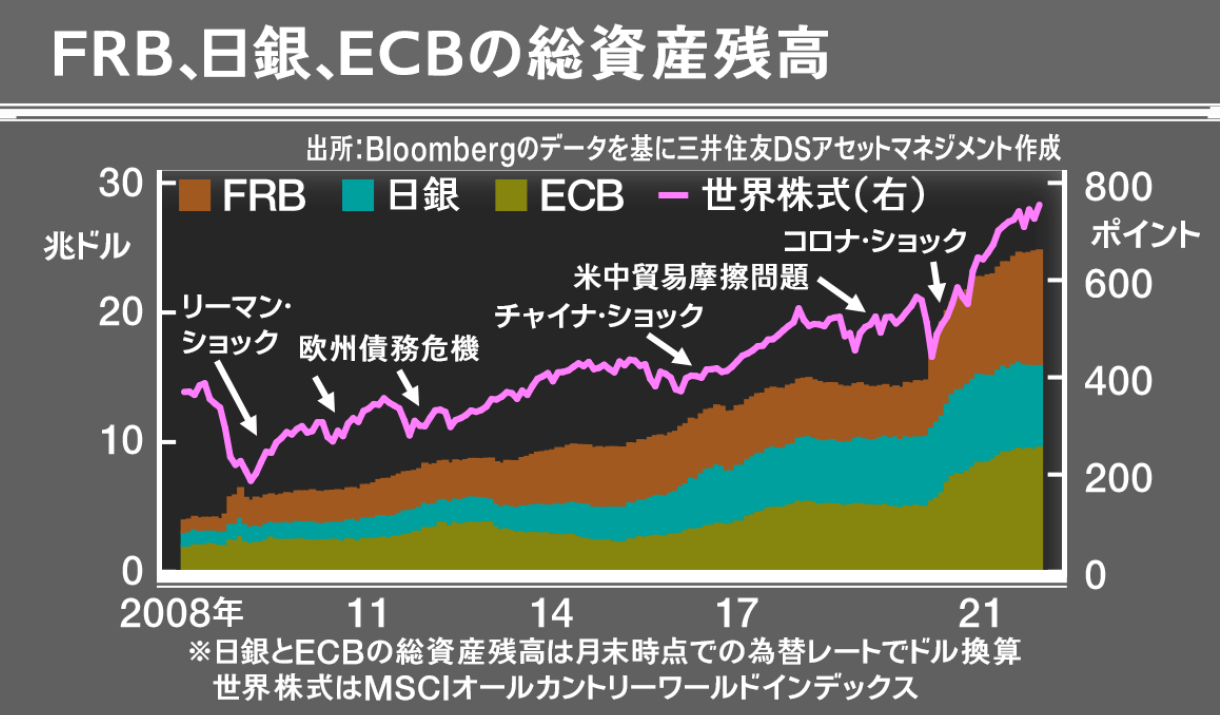

市川:日銀と欧州中央銀行(ECB)はまだ利上げやバランスシートの縮小に動く気配はなく、グローバルに見れば流動性相場は継続する可能性が高いとみています。日米欧の中央銀行の総資産残高の推移(下図参照)は2008年のリーマンショック以降、量的緩和政策などでバランスシートを拡大し続けてきました。これが今年一気に縮小してしまうことはおそらくないでしょう。なにかしらの悪材料は出てくると思いますが、流動性がクッションとなって株高基調は崩れないでしょう。

Q:では、米国の金融政策シナリオと物価・景気の見通しですがどうご覧になられますか?

市川:まず、米国の利上げは3月、6月、12月の3回を予想しています。9月にはバランスシートの縮小が始まるとみています。2023年も3月、6月、12月の3回利上げが行われ、2024年は6月と12月の2回を予想しています。合計8回の0.25%利上げで、フェデラルファンド(FF)金利は2.00%~2.25%の水準に達するので、ここでいったん利上げは終了とみています。

米国の物価高止まりの主因は、原油高を除けば自動車価格の上昇です。自動車価格の上昇のきっかけとなった半導体不足は解消しつつあり、今年後半にはかなり落ち着いた状態になっているでしょう。

また、「オミクロン型」の感染拡大が米経済活動を下押すリスクはかなり小さくなってきたとみており、供給制約も徐々に解消に向かうことから今年の米国経済は底堅く推移するでしょう。実質GDP成長率は昨年が前年比+5.6%での着地を、2022年はやや鈍化するものの+4.1%を見込んでいます。

Q:欧州と中国の景気見通しについても教えてください。

市川:ユーロ圏の供給制約は今年半ばにかけて徐々に解消し、輸出や生産は再び勢いを取り戻すとみています。実質GDP成長率は昨年が前年比+5.3%、今年は+4.4%を見込んでいます。ユーロ圏の物価は今年後半には伸び率がかなり鈍化する見通しで、そのため金融政策は正常化のペースが緩やかになるでしょう。資産購入プログラムは必要に応じて来年も継続され、利上げは来年末の開始を予想しています。

中国ですが今年の最重要課題は「成長率の安定」。中国政府は中国の潜在成長率をおおむね5~6%と認識しているとみられ、実際の成長もこの水準に誘導されると思われます。実質GDP成長率は昨年、前年比+8.1%という結果でしたが、今年は+5.0%を予想しています。財政政策については積極方針を維持するものの、大型の景気対策は組まないとみています。小幅な利下げなど穏健な金融政策を通じて流動性の供給を継続するでしょう。

Q:では、そうした前提を踏まえて国内景気と日本の企業業績の見通しを教えてください。

市川:今年の米国、ユーロ圏、中国の経済は成長率こそ昨年から低下するものの底堅く推移する見通しで、国内景気と日本企業の業績には追い風です。日本の実質GDP成長率は今年度が前年度比+2.5%、4月からの新年度は同+3.0%を想定しています。経済対策の景気浮揚効果で回復基調は維持される見通しです。

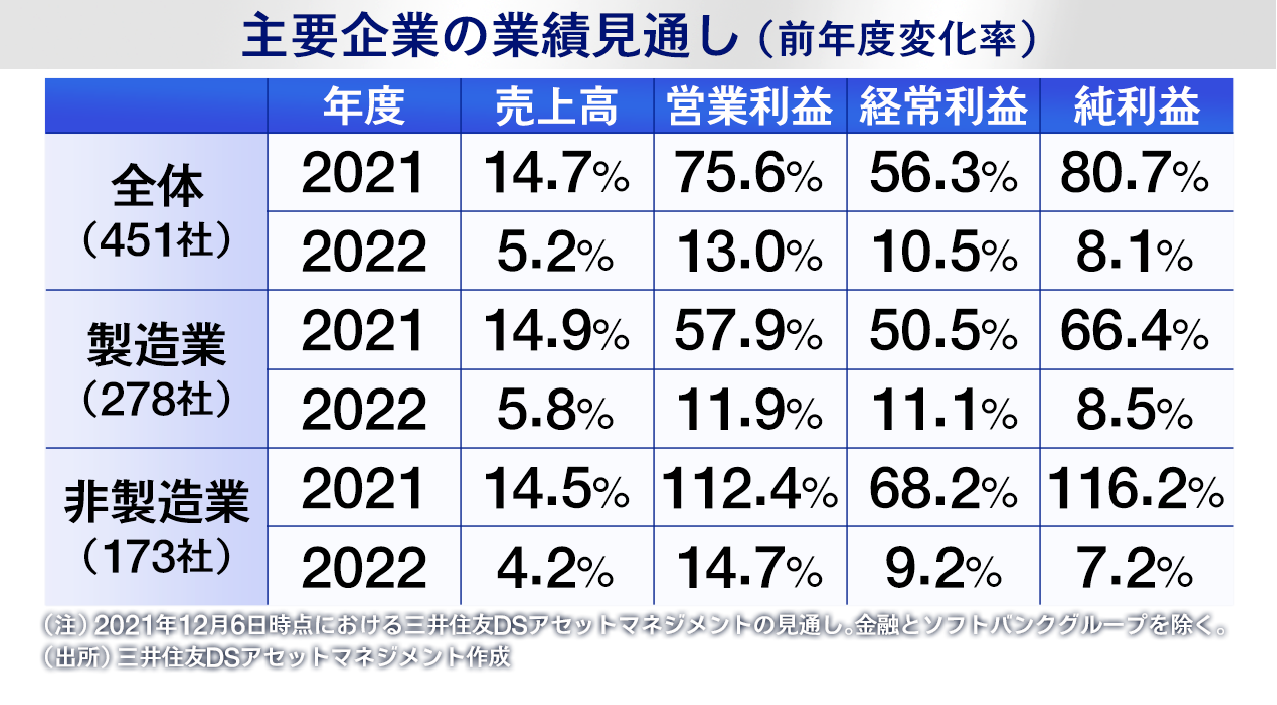

金融とソフトバンクグループ <9984>を除く主要451社の業績見通しをまとめると、今年度はかなりしっかりした数値になります。コロナの影響で業績が低迷した前年度の反動などにより、大幅な増収増益で着地すると想定しています。4月からの新年度も2021年度に比べると勢いこそ落ちるものの引き続き増収増益を予想しています。