デリバティブを奏でる男たち【33】 プライベート・エクイティの巨人、アポロ・グローバル(後編)

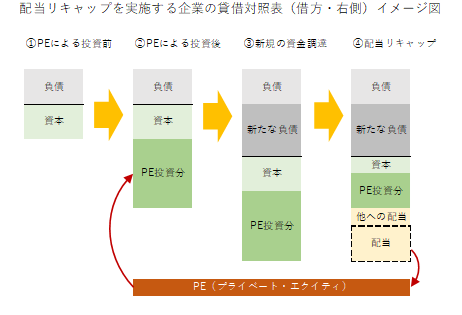

◆配当リキャップ

レオン・デイビッド・ブラック(通称レオン・ブラック)が率いていたアポロ・グローバル・マネジメント<APO>のようなプライベート・エクイティ(PE、未上場株式に投資を行うファンド)は、ディストレスト債(経営破綻先や不良債権先などが発行する債券) 投資などでも高い利回りを得ています。こうした投資資金の回収方法としては、基本的に投資先の事業を立て直した後にIPO(株式新規公開)を行う、あるいは投資先の同業他社・他の投資会社へ売却するなどが想定されます。

もちろん、それらは単独で行われるケースもあれば、幾つかある投資先の同業同士を合併させる、あるいは投資先を事業ごとに分割、もしくは一部をスピンオフ(特定の部門を分離して新会社として独立)するなど、如何にして企業価値を高めるかに焦点を当てながら様々な手法を活用しています。また、「配当リキャップ」と呼ばれる手法で投資資金の全額、もしくは一部を回収することもありました。

配当リキャップは投資先の企業に借金や社債発行など多額の資金調達を実施させ、投資の一部、もしくは全額を特別配当として受け取るというものです。場合によってはアポロ自身が高利回りの借金や社債を引き受けることも考えられます。万一、投資先の企業が破綻した場合、資金回収は株式よりも債権が優先されますし、配当支払いよりも債権の金利支払いが優先されます。デット・エクイティ・スワップ(債権の株式化)ならぬ、エクイティ・デット・スワップ(株式の債権化)といったところでしょうか。

もちろん、この手法はマーケット環境が低迷していてIPOや他社への売却が難しい場合に採用されることが多いと考えられます。また、重工業や化学工業などの装置産業、あるいは不動産業など多額の資金を必要とする業種には向かない一方で、キャッシュフローを多く生み出す企業に向いている手法といえます。ただし、配当リキャップをやり過ぎると金利負担から資金繰りが悪化し、再び経営破綻につながるケースもあったようです。

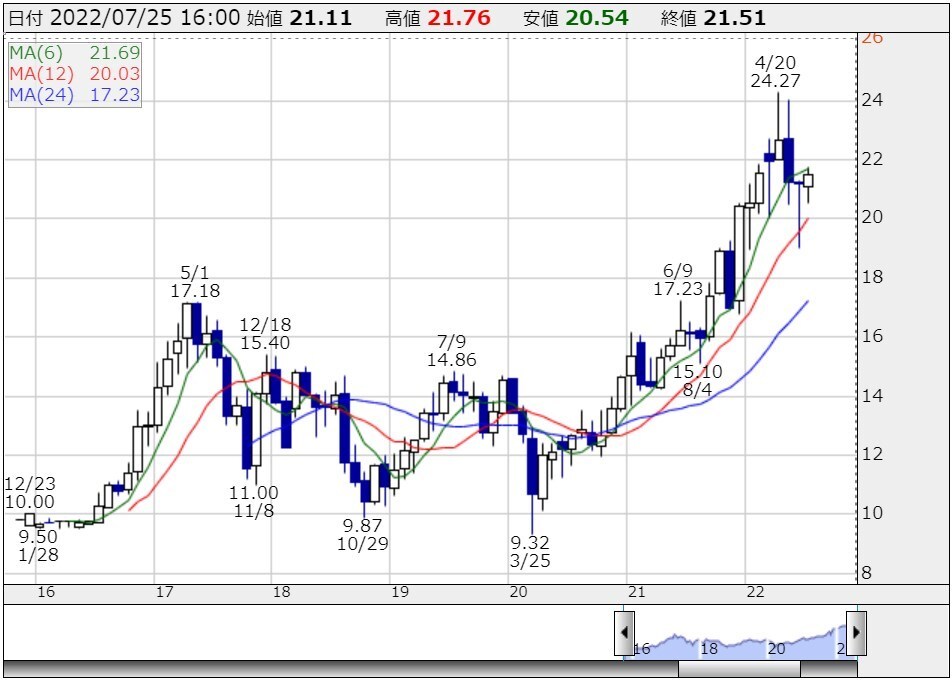

アポロはこの手法を2013年に買収した老舗菓子メーカー、ホステス・ブランズ<TWNK>(旧インターステイト・ベーカリー・コーポレーション)でも実施しています。「トゥインキー」などのブランドで知られる同社は、2012年に2度目の米連邦破産法第11条(チャプター11、日本の民事再生法に相当)の適用を申請して経営破綻。翌年にアポロと同業のチャールズ・ディーン・メトロプーロス・アンド・カンパニーなどが、同社を4.1億ドルで共同買収しました。その後にホステスはクレディ・スイス・グループ<CS>から約13億ドルを借り入れ、そこから約9億ドルを配当リキャップとして投資家に支払います。ホステスの再建は順調に進展し、2016年7月に上場を果たしています。

ホステス・ブランズ<TWNK> 月足

(続きは「MINKABU先物」で全文を無料でご覧いただけます。こちらをクリック)

証券会社で株式やデリバティブなどのトレーダー、ディーラーを経て調査部門に従事。マーケット分析のキャリアは20年以上に及ぶ。株式を中心に債券、為替、商品など、グローバル・マーケットのテクニカル・需給分析から、それらに影響を及ぼすファンダメンタルズ分析に至るまで、カバーしている分野は広範囲にわたる。MINKABU PRESS編集部の委託により本シリーズを執筆。

株探ニュース