半導体関連の反転はいつ~利上げ・円安相場の攻め方その2

~株探プレミアム・リポート~

野村アセットマネジメント シニア・ストラテジスト 石黒英之さんに聞く

前回記事「S&P500は円安で最高値更新、VIX30超えは好機」を読む

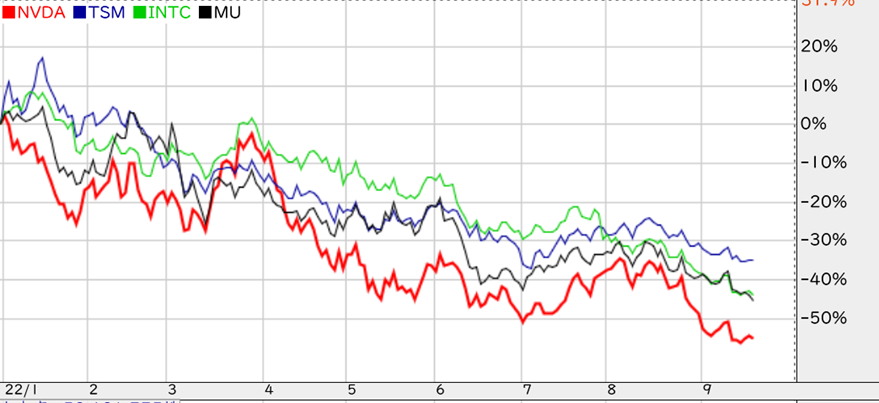

主要半導体銘柄で構成されるSOX(フィラデルフィア半導体株指数)は、昨年末から約35%の下落となっている。成長期待の高いテクノロジー銘柄で構成されるナスダック100株価指数よりも、8%ポイントほどアンダーパフォームしている。

だが、世界的なIT(情報技術)化の流れは、とどまるどころか一層の拡大化が進む。IT化になくてはならない半導体関連は、今後も需要拡大が期待される重要セクターであることに違いはない。

投資家の関心も集まるこの半導体関連への投資について、今、何に注目しどんな行動を心掛ければいいのか。石黒さんに展望を聞いた。

(聞き手は真弓重孝/株探編集部、福島由恵/ライター)

石黒英之さんのプロフィール:

石黒英之さんのプロフィール:証券会社にて16年にわたり株式ストラテジスト業務に携わる。市場見通しレポートの作成に加え、セミナーや勉強会への講師としても大人気で、その数は年500回を超えるほど。グローバル投資へのニーズが高まる中、世界の投資環境を冷静に分析したうえでの役立つ情報発信を心掛ける。テレビ東京「Newsモーニングサテライト」や投資情報番組の日経CNBCほか各種メディアに登場し活躍中。

メタバースなど、新分野でも需要拡大見込める点を評価

――主要指数が軟調の中、SOXは年初から約35%下落とその不振ぶりが目立ちます。半導体関連株への見通しは?

石黒英之さん(以下、石黒): 今年に入り半導体関連株が冴えない展開となっているのは、コロナ禍で進んだデジタルトランスフォーメーション(DX)に伴う需要急増に一巡感が出たことや、利上げに伴う景気後退見通しの台頭などの影響があるでしょう。

しかし、長期的には、自動運転やメタバース(3次元の仮想空間)の進展などに伴って需要拡大は続くと見られます。この動きは、足元で米国金利が上昇しようと、景気減退に向かおうと、長期視点では、その成長シナリオは崩れていないと考えられます。

むしろ、仮想空間を展開するメタバースのベースとなる仮想空間は物理的な制約を受けないだけに、リアルの市場で生み出してきた需要とは別次元の需要が生まれる可能性があります。

その観点に立てば、調整が進んだ今の局面は、先を見越して買いを入れるチャンスとなると考えています。

■SOX構成の主要5社の株価パフォーマンス比較(日足、21年12月31日~)

注:エヌビディア<NVDA>、TSMC<TSM>、インテル<INTC>、ASMLホールディングADR<ASML>、マイクロンテクノロジー<MU>で比較

減益から増収へ、その反転局面を生かす

―― 国内外の代表的な半導体関連銘柄を見ると、東京エレクトロン<8035>や米国のエヌビディア<NVDA>は年初来安値に至るまで売り込まれています。

石黒 : 半導体関連に限りませんが、投資で効率よくリターンを得るためには、企業業績が減益から増益に転じるタイミングをうまく生かし、その後の本格上昇に先駆けて買い始めるのが理想的です。

大きく売り込まれた銘柄が多い半導体関連では、今後の成長が期待できる要素があれば、株価水準が落ちている今は投資の好機になる可能性があります。

買い方としては、底値で拾おうと気負わずに、機会を分散させて徐々に保有ウエートを高めていきます。購入後に株価が下がっても、将来の企業価値の見通しが崩れていないと判断できれば買い下がって平均取得単価を下げることも選択肢の1つになります。

底値を狙おうと機会をうかがっているうちに、株価が上昇に転じて買い場を逃し、かなり上がったところでの雰囲気にのまれて高値掴みしてしまうことはよくある話です。

こうした残念なケースとならないよう、自身が定めたタイミングで、機械的にコツコツ分散買いをしていくのも手です。

■『株探プレミアム』で確認できる東エレクの200日平均線乖離率の推移

(日足、21年末~)

過去の平均PERより低い点に着目

―― 「安い時に買う」という投資の基本的な考え方に則り、今買い始めていいのか見極めるのに、何に注目すべき?

石黒 : 半導体の現状を鑑みて言えば、

・バリュエーション(企業価値評価)の割安さ

・この先の業績好転への期待感

・世界市場の主要な供給基地となっている「台湾および韓国市場の現況」

――の3つがポイントになると思います。

まずSOXのPER(株価収益率)を見てみると、その構成銘柄の値は「過去の平均より低い」、つまり割安評価されているということです。

2012年から22年までの直近10年間のPERの平均は16.1倍。対してこの12カ月先の予想PERは14倍台と低水準にとどまっています。

ただし、過去の平均について、コロナ禍にあった20年、21年は強烈な金融政策による押し上げ効果もあったことも加味する必要があります。この2年を除いた12年から19年の平均は15.1倍となり、足元の水準は割安と見ることもできます。

EPSの伸びは好転へ

―― 割安であるのは、将来の業績見通しが冴えない面があるからでしょうか。

石黒 : たしかに、市場コンセンサスの予想EPS(1株当たり純利益)はこれまで下落を続けていました。しかし、23年末、24年末のEPSは足元で下方修正が一巡する動きとなっています。

今後の業績が上向き予想に転じる見通しとなっていることを踏まえると、割安評価となっている今は、投資のタイミングとしては悪くないと言えます。

―― 個別企業の動向を確認すると、エヌビディア<NVDA>は今期(23年1月期)のEPSは前期比21%減の見通しとなっていますが、来期(24年1月期)は同30%増となっており、今期が底となる予想です。半導体の製造装置の分野でも、オランダの半導体メーカーASMLホールディング<ASML>も同様の動きです。

石黒 : これらの業界のリーディング企業の業績は、立ち直りの兆しが見られていますね。

―― 世界の半導体供給基地である台湾、そしてサムスン電子が本拠を置く韓国の動向にも注目が集まりますね。

石黒 : 両国では、まず台湾の輸出受注額と韓国の半導体関連の製品在庫が参考になります。

輸出受注額、在庫は最悪の時期

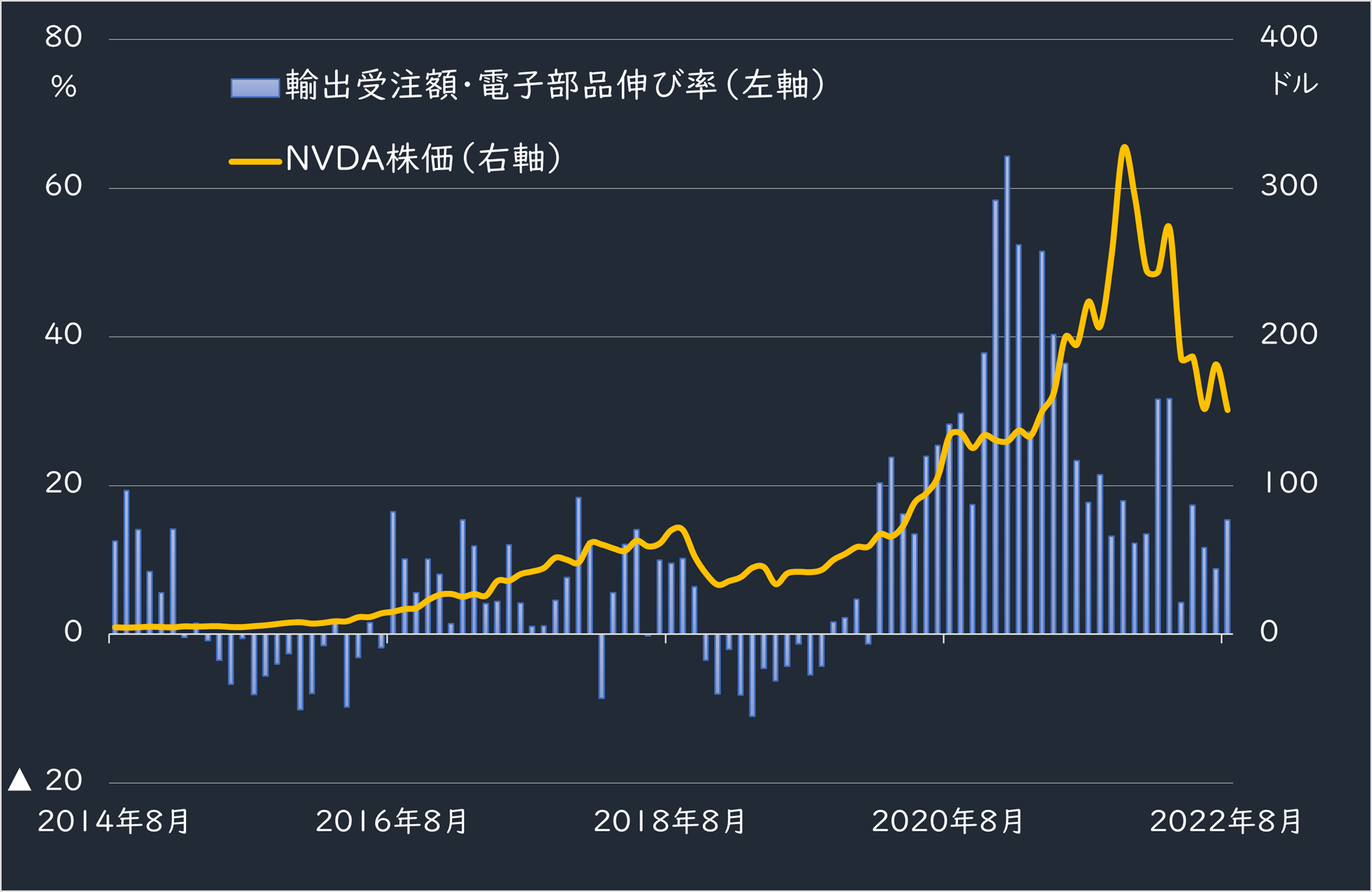

世界の半導体の需要動向を見るのに参考となる台湾の輸出受注額で電子部品を見ると、21年1月をピークに伸び率(前年同月比)が鈍化し、今年に入り1桁台となる月も出ています。

■台湾の電子部品輸出受注額の伸び率とエヌビディアの月足株価(2014年1月~)

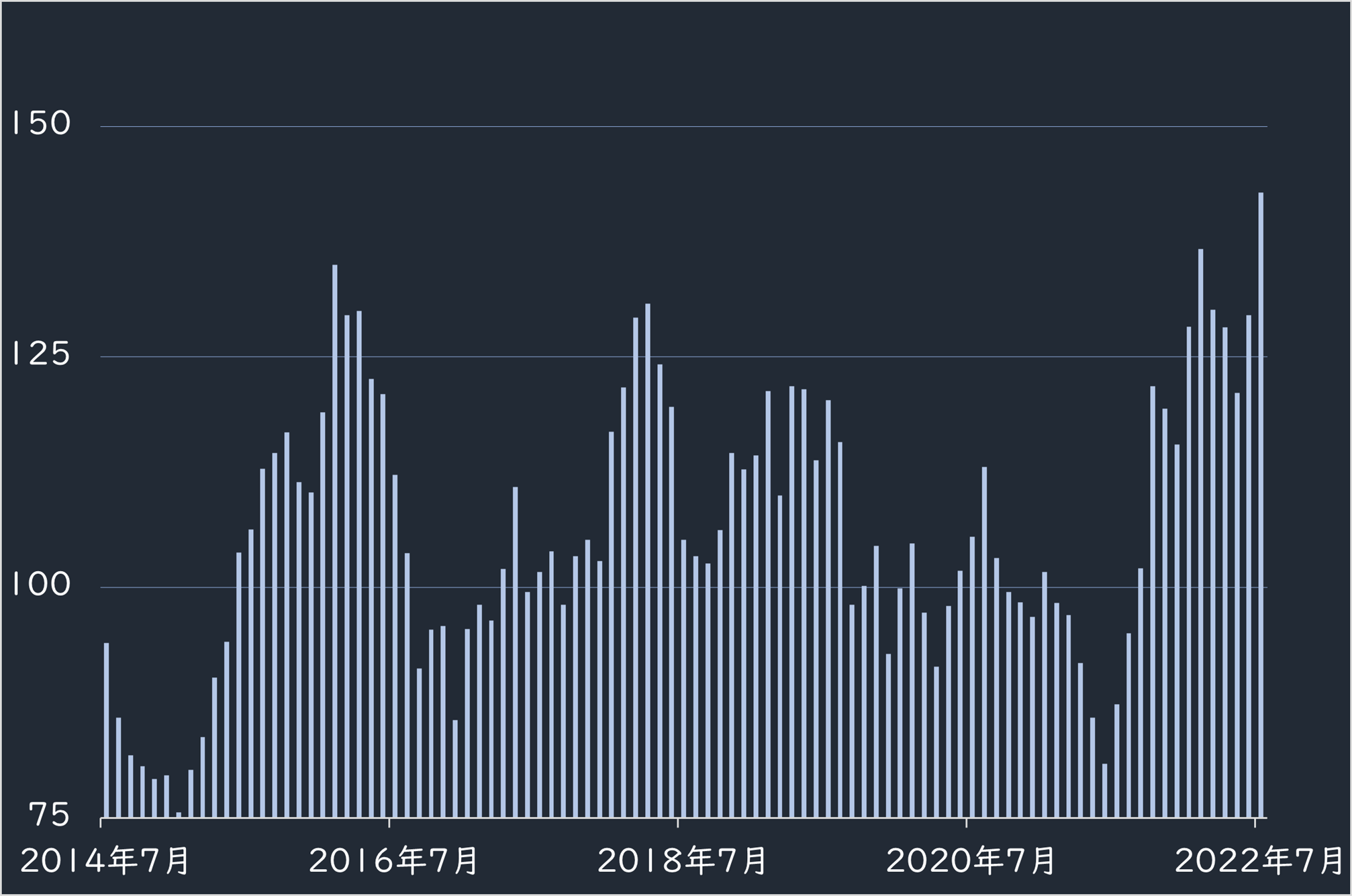

韓国の半導体関連製品の在庫についても、現在、過去最高の積み上がりを見せています。逆に見れば、今は需要の底で、この先の反転をうかがう時期に来ている可能性があります。

先のエヌビィディアの直近の決算説明会の内容によれば、現在は在庫処分に追われる最悪期といえる状況で、ここを切り抜け在庫処分も一段落すれば、攻めに転じていく可能性があります。

■韓国の半導体関連製品の在庫の推移(2015年=100)

出所:韓国統計庁

将来の半導体市場の成長を前提とするならば、長期目線でこの先の反転を見越して、こうした指標が最悪期を示す夜明け前の最も暗い時期を投資チャンスに生かすのも1つのやり方ではないでしょうか。

―― そのほかに注目される指標は。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。