PBR1倍割れ是正で、その効果に注目が集まる手法とは

大川智宏の「日本株・数字で徹底診断!」 第111回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「春に強い「スプリング・ストック」を探してみた」を読む

足元では、PBRとROE(自己資本利益率)を組み合わせた投資法に注目が集まっています。

その背景に、東京証券取引所が実施している「市場区分の見直しに関するフォローアップ会議」の中で、PBRが1倍を割れている、もしくはROEが8%に満たない企業について、その改善を要請していくという内容が盛り込まれたことがあります。

これを受けて、PBRとROE(自己資本利益率)の双方に関係する純資産ないしBPS(1株当たり純資産)に関心が高まっています。今年3月末に実施された同会議の資料の中にも、

「単に損益計算書上の売上や利益水準を意識するだけでなく、バランスシートをベースとする資本コストや資本収益性を意識した経営を実践していただく」

――という旨が明記されています。

自助努力だけではどうにもならないP/Lよりも、B/Sが主眼に

この記述が示すように、今回の改革の主眼はP/L(損益計算書)よりもB/Sに向けられています。これは、P/Lは企業の自助努力だけでどうにもならない部分がある一方で、B/Sについては企業の意思で改善できる部分があることと関係します。

P/Lに記載する売上高や利益は、世界景気の後退に巻き込まれたり、業界全体の需要がピークアウトして斜陽産業になってしまったりすれば、経営努力を尽くしても減収や減益、もしくは赤字に陥ってしまいます。一方、今回焦点の純資産ないしBPSは、企業が株主還元や増資などの手段で変えることができます。

「PBR×ROE投資」が加速する理由

これらを踏まえたうえで、なぜ「PBR×ROE投資」が加速し始めたかという点について、解説していきます。この投資手法は、2つの指標を組み合わせたもので、古くからプロ・アマを問わず投資家に親しまれてきたものです。具体的には、

・予想ベースのPBRが「低く」、ROEが「高い」銘柄を買い(ロング)

・逆のPBRが「高く」、ROEが「低い」銘柄を空売りする(ショート)

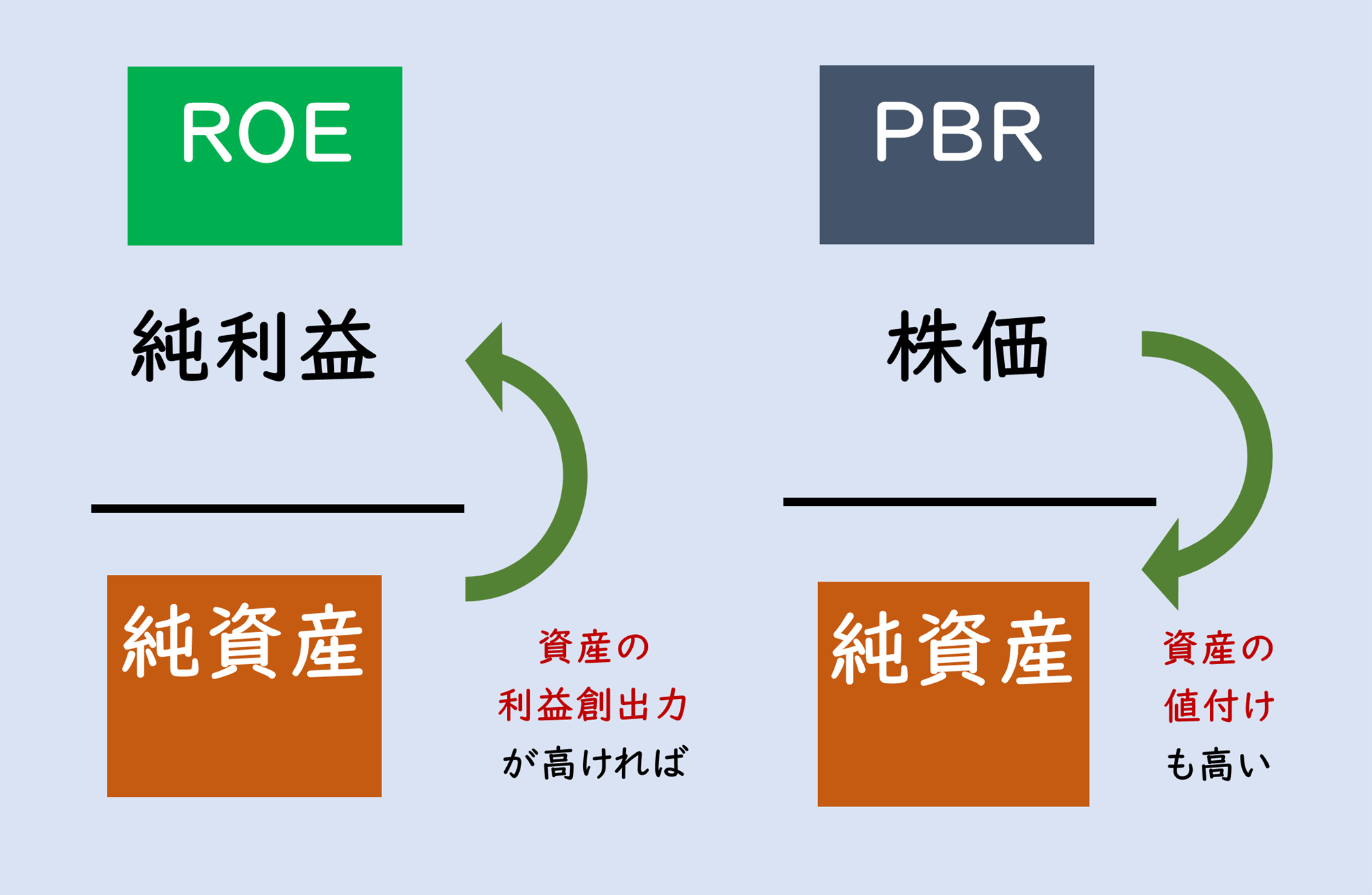

――ものになります。こうした組み合わせになるのは、PBRが株価を通して純資産の価値を測るのに対し、ROEは純資産がどれだけの利益を生み出しているのかを表す指標になるからです。

多額の利益を生み出せる純資産を保有していれば、その資産の値付けも高くなり、すなわち高ROEならば高PBRとなります。

逆もしかりで、利益を生まない純資産の価値は低く評価されるので、低ROEであれば低PBRになるのが通常なのです。

■「PBR×ROE」投資のイメージ

出所:智剣・Oskarグループ

高ROE×低PBRの銘柄に期待する理由

こうした前提から、上記の組み合わせで最初に記した「ROEが高いにもかかわらずPBRが低い」銘柄は、ロングする魅力的な投資対象となります。収益性が高い資産の価値が低い評価で放置されていれば、遅かれ早かれ株価がキャッチアップして高PBR化するとの期待が生じるからです。

もちろん、何らかのリスクで安値が付いている可能性も否定できませんが、少なくともPBRとROEのみに着目するのであれば、その状態はミスプライスです。これが、PBR×ROE投資の基本的な考え方です。

では、今回のフォローアップ会議の提言は、この投資法にはどのようなインパクトを与えたのでしょうか。ROEが高い水準を保っているにも関わらず、PBRが低い企業のケースを考えてみましょう。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。